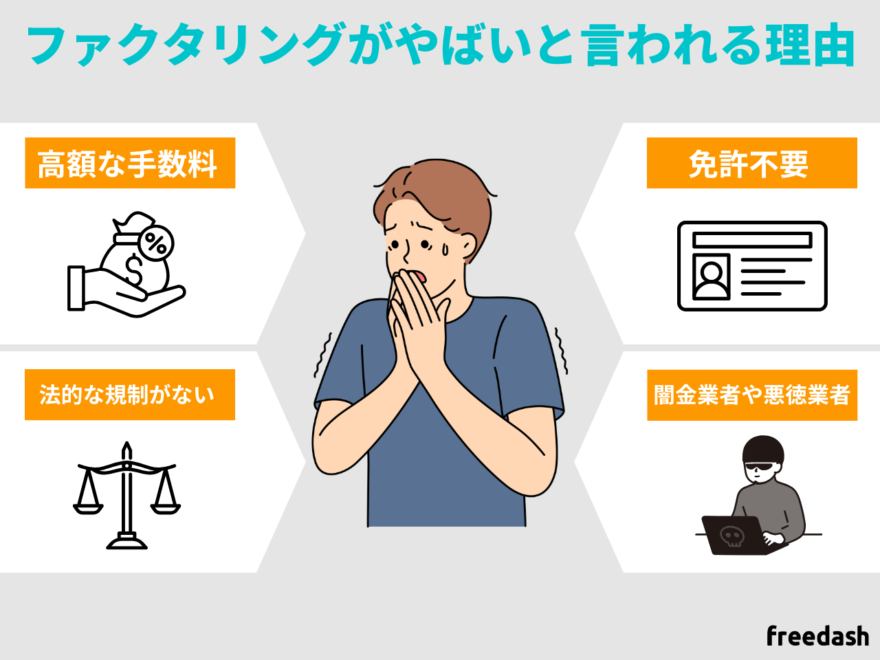

ファクタリング会社が「やばい」と言われる背景には、一部の悪質業者や闇金業者がファクタリングを装って違法な営業を行っている実態があります。これにより、利用者が予想外の高額な手数料や違法な契約に巻き込まれるケースが報告されています。

一方で、適切に運営されている優良なファクタリング会社は、中小企業やフリーランスが資金繰りを改善するための重要な選択肢として、多くの事業者に支持されています。特に、売掛金の早期現金化による短期的な資金調達手段として、多くの場面で活用されています。(金融庁「事業者の事業資金の借入れ状況」)

本記事では、ファクタリングの仕組みやその種類を解説するとともに、悪質業者の見分け方や、安心して利用できる優良業者の特徴を徹底的に解説します。資金調達の手段としてファクタリングを検討している方に向けて、リスクを回避しつつ有効活用するための知識をお届けします。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

執筆者

メディア×コンサルを強みとするクリエイティブコンサルティング企業。転職・フリーランスのキャリア総合メディア「フリーダッシュ(freedash)」を運営。他事業として、フリーランス検索プラットフォーム「コンサルフリー」、コンサル業界特化型メディア「コンサルフリーマガジン」なども展開。

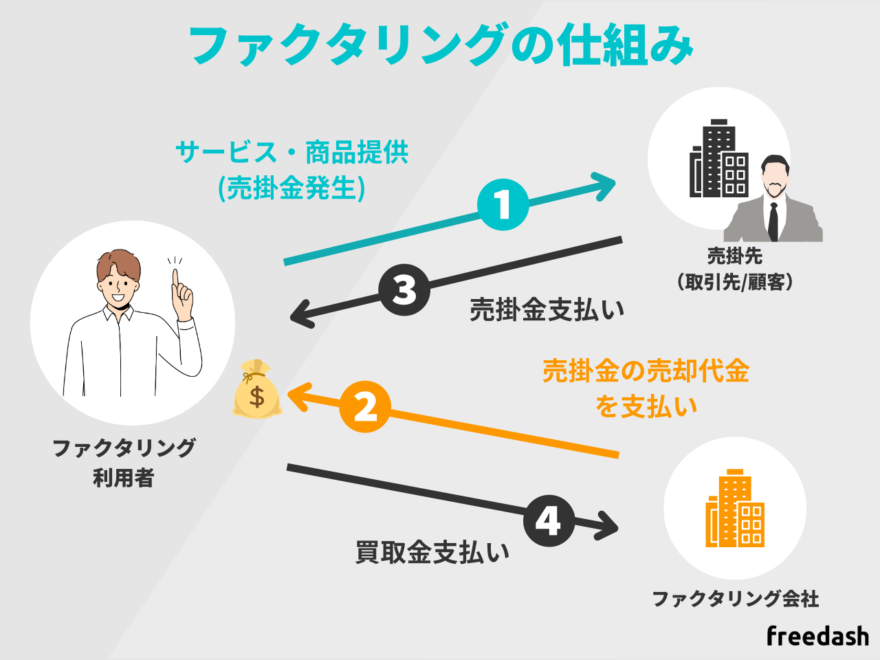

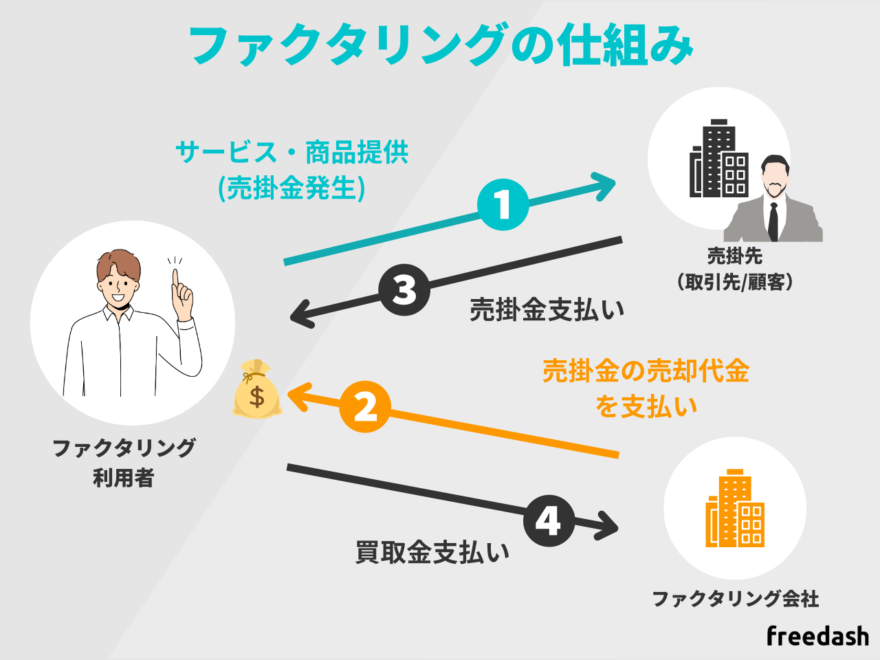

ファクタリングとは?

ファクタリング(factoring)とは、法人や個人事業主の資金調達の一つとして、事業者が保有する売掛債権等を期日前にファクタリング会社に売却するサービスです。

中小企業法人や個人事業主にとって、売掛金の支払いを待たずに必要な資金を手にできるため、資金繰りの改善や経営の安定化に大きく貢献します。

ファクタリングの仕組み

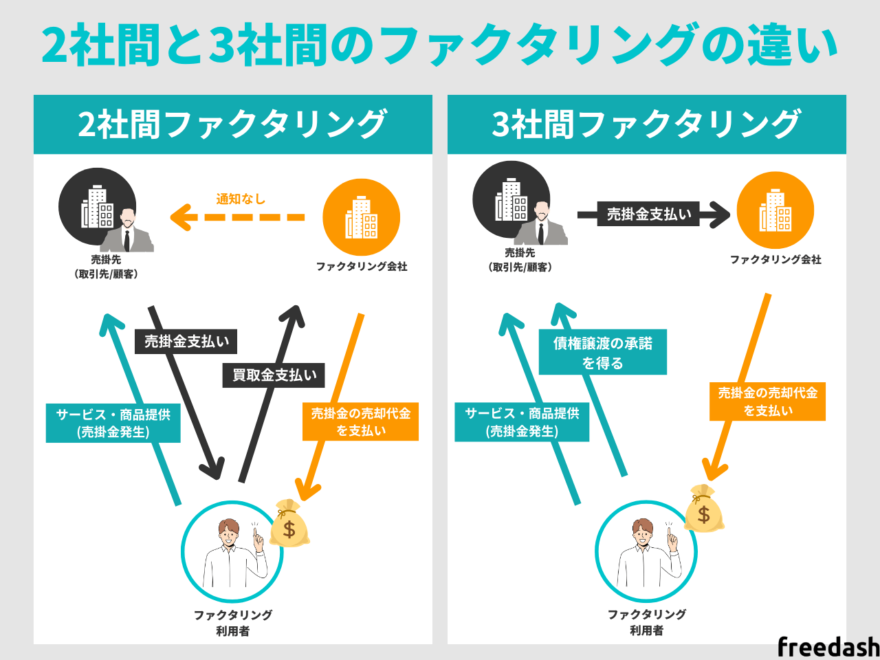

ファクタリングの形態には2社間ファクタリングと3社間ファクタリングがあります。

2社間ファクタリングと3社間ファクタリングの違いは、「仕組み」「売掛先への通知有無」「手数料」「現金化の早さ(スピード)」「審査基準(通過率)」「必要書類」「債権譲渡登記有無」「償還請求権有無」で異なり、それぞれメリット・デメリットがあります。

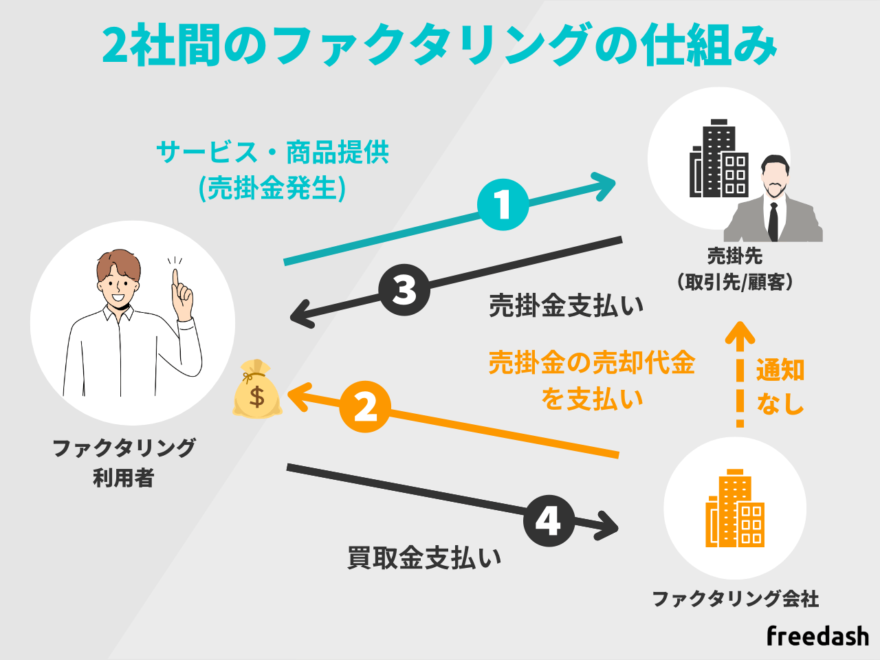

2社間ファクタリング

2社間ファクタリングは、利用企業とファクタリング会社間で契約が完結し、迅速かつ手軽な反面、手数料がやや高い傾向にあります。

| メリット | 取引先(売掛先)への通知が不要・バレない 申し込みから現金化の手続きが早い |

|---|---|

| デメリット | 手数料が3社間ファクタリングより高い 債権譲渡登記が必要 |

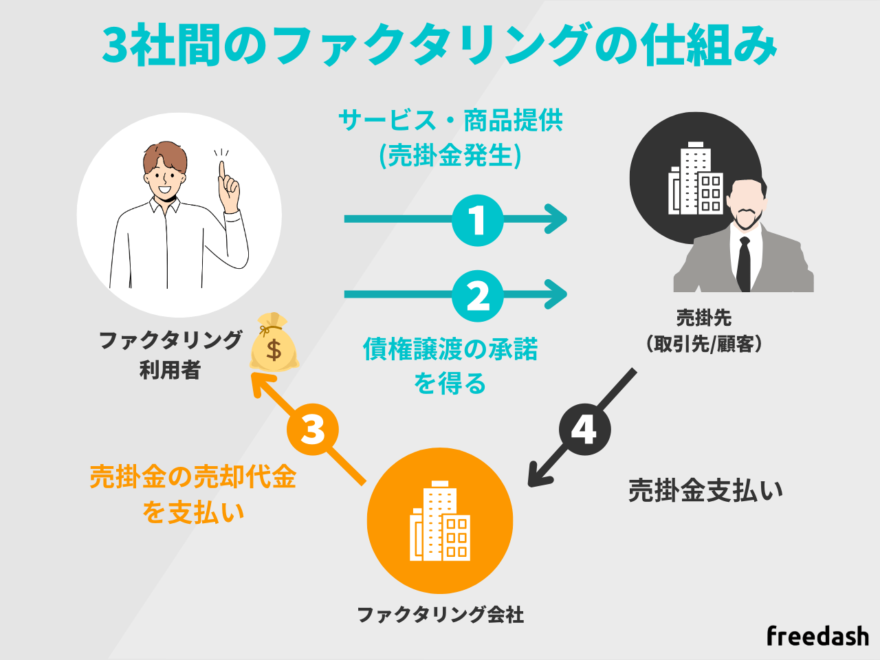

3社間ファクタリング

3社間ファクタリングは取引先も含む形態で、透明性が高く、手数料は低めです。事業のニーズに合った形態を選ぶことで、効率的な資金調達が可能です。

| メリット | 手数料が2社間ファクタリングより安い 取引の透明性がある |

|---|---|

| デメリット | 申し込みから現金化の手続きが遅い 売掛先に通知され承認が必要(バレる) |

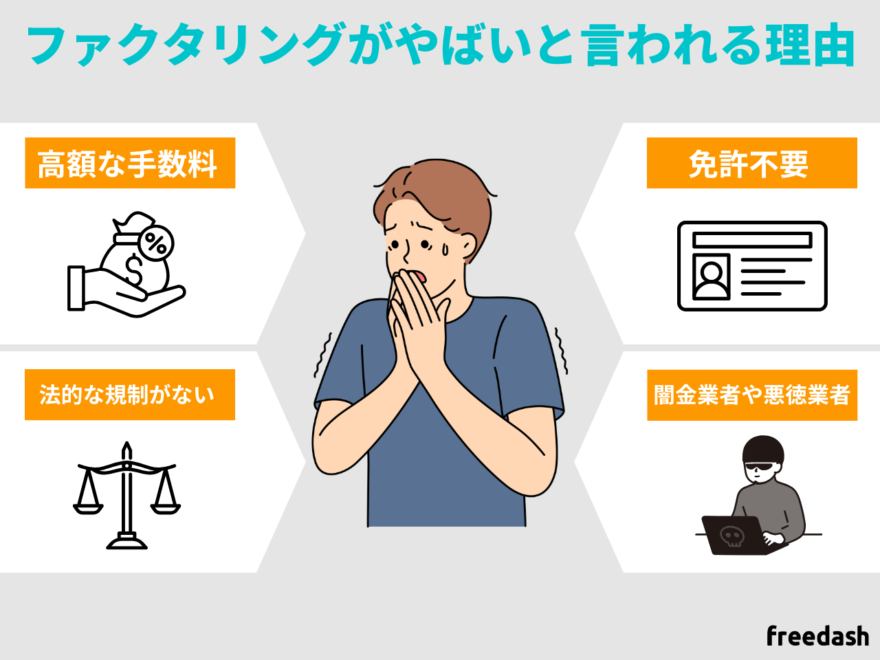

ファクタリング会社はやばいと言われる理由

ファクタリング会社が「やばい」と言われる背景には、制度上の問題や悪徳業者の存在があります。

以下でその具体的な理由を解説します。

1.ファクタリング業は免許や登録が不要で誰でも営業可能

ファクタリング業は免許や登録が不要なため、信頼性に欠ける業者が存在しやすいという問題があります。

根拠として、法律上の規制が緩く、貸金業や銀行業のような厳格な審査や登録手続きが不要であることが挙げられます。これは市場参入が容易である一方、法的な取り締まりが難しい状況を生み出しています。

「ファクタリング」とは、一般に、企業が取引先に対し有する売掛債権をファクタリング会社が買い取り、買い取った債権の管理・回収を自ら行う金融業務をいいます。

このようなファクタリングの法定性質は、売買契約に基づく指名債権の譲渡であり、金銭の貸し借りではないので、貸金業の登録は必要ありません。

2.ファクタリングについて法的な規制が存在しない

ファクタリングには「ファクタリング法」や「ファクタリング規制法」といった専用の法律が存在せず、民法第466条で「財産権」として規定されています。

財産権は原則として自由に譲渡できるため、債権の有償買取であるファクタリング自体は合法です。ただし、貸金業法や銀行法のような明確な規制がないため、契約内容や手数料の設定が業者の裁量に任されており、悪質業者による不正行為が横行しやすい状況が問題視されています。

そのため、利用する際は業者の評判や契約条件を確認し、専門家に相談することが重要です。

3.ファクタリングが返済できない

本来、ファクタリングは売掛債権の譲渡による資金調達であり、「返済」の概念は存在しません。

しかし、悪質な業者が提供する契約では、事実上の貸付行為として「返済」を強要されるケースがあります。このような契約は違法性が高く、利用者が多額の負担を強いられる可能性があります。

例えば、過去の事例では、売掛債権を担保にした貸付契約を結ばされ、売掛金の未回収時に元金や高額な利息の返済を求められるトラブルが発生しています。これにより、運転資金の改善どころか、さらなる資金難に陥った企業が多数報告されています。

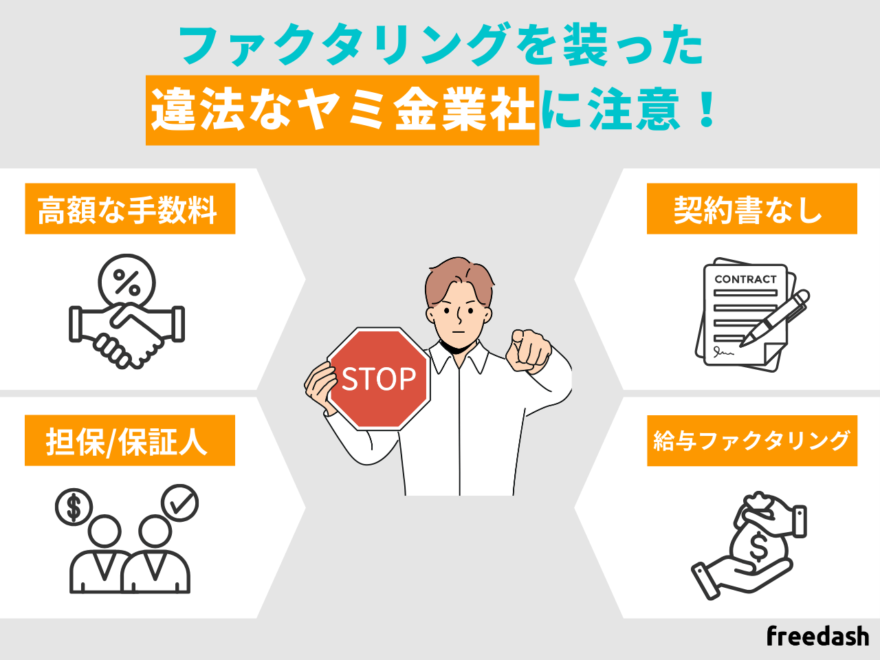

4.ファクタリング会社を装った悪徳業者や闇金業者の存在

ファクタリングを装った悪徳業者や闇金業者の存在は、資金繰りに苦しむ企業や個人にとって大きなリスクとなっています。これらの業者は、合法的なファクタリングを装いながら、高金利の違法貸付や詐欺行為を行い、利用者に経済的な負担を強いる手口が特徴です。

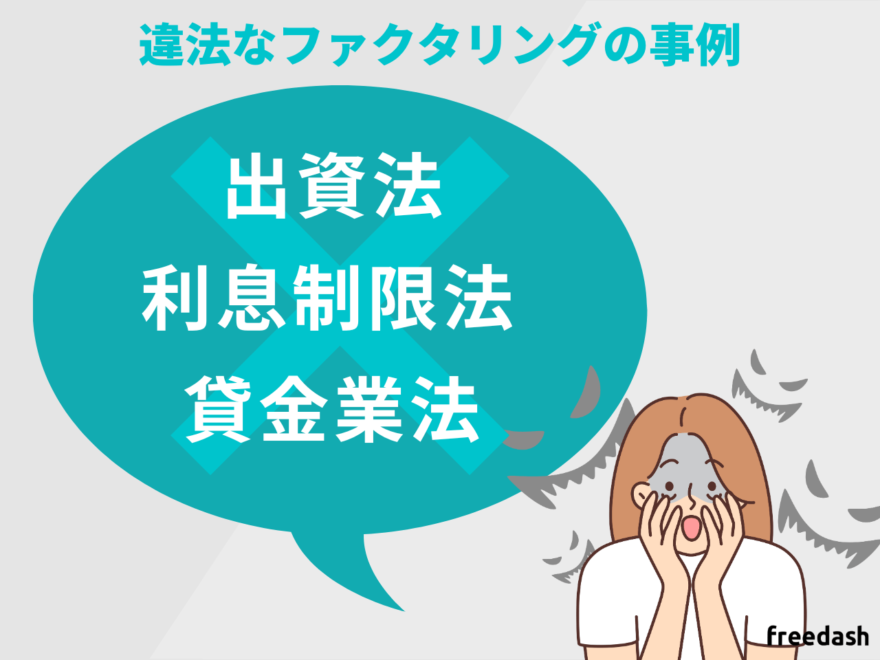

違法なファクタリングの事例

違法なファクタリングは、債権の売買を装った高利貸しや詐欺行為を含む問題を引き起こします。

このような事例は、中小企業が緊急の資金繰りを求める中で悪質業者の標的になりやすいことが背景にあります。

「ハートフルライフ協会」がファクタリング会社になりすましていた事例

ハートフルライフ協会は、2016年から2020年にかけて貸金業の登録をせず、ファクタリングを装った手口で中小企業5社に約1.3億円を貸し付け、法定金利の8倍から34倍にあたる約3,000万円の利息を徴収していました。

本来返済不要と説明したにも関わらず、未払いの場合は督促を繰り返し、債権額を超える返済を求めていました。この行為により、貸金業法違反と出資法違反で代表ら6名が逮捕されています。

引用元:中小企業狙い「ヤミ金」容疑 ファクタリング業者を逮捕:朝日新聞デジタル

「七福神(株式会社ZERUTA)」給与ファクタリングで貸金業法違反と出資法違反が判明した事例

給料ファクタリング大手「ZERUTA」は、給料を受け取る権利を買い取り、無登録で現金を貸し付け、法外な利息を徴収していました。2020年には、12人に約74万円を貸し、法定利息の14~31倍にあたる約19万円の利息を得て摘発されました。同社は2018年以降、全国約9.7万人に計50億円を貸し、約13億円の利益を上げるなど、生活困窮者を対象にした違法営業を行っていました。

引用元:給料ファクタリング、全国2例目の摘発 容疑の7人逮捕:朝日新聞デジタル

売掛債権の買い戻しを要求した悪徳グループが摘発された事例

2017年、大阪府警はファクタリングを装ったヤミ金融グループを摘発しました。このグループは、売掛債権を担保に違法な貸し付けを行い、高金利を徴収していました。

具体例として、債権320万円を譲渡した企業に20万円を貸し付け、利息を含め31万円を返済させた後、債権を買い戻しさせる手口を用いました。同様の手口で複数の中小企業を対象に違法行為を行い、14人が逮捕されました。法規制の欠如が問題視され、登録制導入の必要性が指摘されています。

引用元:ファクタリング、ヤミ金が装う 違法貸し付け、大阪などで摘発: 日本経済新聞

違法性があるやばいファクタリング会社の特徴

違法なファクタリング会社には、共通する特徴が多く見られます。これらの特徴を知ることで、利用者はリスクの高い業者を回避できます。

1.手数料が相場より高過ぎる

違法性があるファクタリング会社の一つの特徴は、手数料が相場から大きく外れていることです。相場より高すぎる場合は過剰な利益を得るための手口であることが疑われます。

このような手数料の異常値は、違法性を見抜く重要な指標です。契約前に業者が提示する手数料の相場感を把握し、明らかに不自然な条件には注意を払うことが、リスク回避につながります。

| 会社 | 手数料 |

|---|---|

| 通常のファクタリング会社 | 2社間ファクタリング:10%〜20% 3社間ファクタリング:1%〜9% |

| 違法なファクタリング会社 | 200%~300% |

2.見積書や契約書を提示しない

違法性があるやばいファクタリング会社は、見積書や契約書を提示しない、または曖昧な内容の書類しか提供しない場合があります。

このような業者は、利用者に詳細な条件を知らせないまま契約を進め、後から高額な手数料や違法な金利を請求するリスクがあります。契約書や見積書が提示されない場合、その業者の信頼性を疑うべきです。

特に契約書の内容が不明確、または「返済」「金利」などファクタリングとは無関係な文言が含まれる場合は注意が必要です。契約前には必ず文書を確認し、疑問点があれば専門家に相談することが、違法業者とのトラブルを防ぐ鍵となります。

3.償還請求権ありの契約を結ばせようとする

違法性があるファクタリング会社の特徴の一つに、利用者に「償還請求権あり」の契約を結ばせようとする点が挙げられます。これは、売掛金の回収が失敗した場合に、その損失を利用者が補填しなければならないという契約形態であり、本来のファクタリングの仕組みから逸脱しています。

本来のファクタリング契約は、債権の回収リスクをファクタリング会社が負担する「償還請求権なし」が基本です。償還請求権ありの契約を提示された場合、その業者は違法性を帯びている可能性が高いため、契約を避けるべきです。契約書に明確な条項が記載されているか確認し、不明な点があれば必ず専門家に相談することが重要です。

4.担当者が不審な対応をとる

違法性があるファクタリング会社では、担当者が不審な対応をとることが多く見られます。具体的には、契約内容を曖昧に説明する、手数料の詳細を隠す、急いで契約を進めようとするなど、利用者に不利な条件を隠蔽する行動が特徴です。

担当者の対応が不審な場合、その業者の信頼性を疑う必要があります。契約を急かされる、説明が一貫しない、詳細を濁すなどの行為は危険信号です。こうした兆候が見られた場合は契約を保留し、他の業者と比較するか、専門家の意見を求めることが賢明です。冷静な判断が、違法業者から身を守る重要な手段です。

5.会社が実在していない

違法性があるファクタリング会社の中には、実体のない架空の会社を名乗るケースがあります。これらの業者は、実際には存在しない住所や電話番号を使用し、利用者との接触をオンラインや電話に限定して契約を進めることが特徴です。このような業者との契約は、金銭をだまし取られるリスクが極めて高いです。

会社が実在しているかどうかを確認するには、公式の法人登録情報や所在地を調べることが重要です。また、口コミや評判を確認し、不審な点があれば契約を見送ることが賢明です。信頼性のある業者を選ぶためには、第三者の意見を参考にしつつ慎重に判断することが求められます。

6.分割返済可能と謳っている

違法性があるファクタリング会社の特徴として、「分割返済可能」と謳う点が挙げられます。本来、ファクタリングは売掛債権を買い取る取引であり、貸付契約ではないため、分割返済という概念は存在しません。このような表現を使う業者は、実際には貸金業を偽装している可能性が高いです。

「分割返済」など、ファクタリング本来の仕組みにそぐわない条件を提示する業者には注意が必要です。契約書に「返済」「金利」などの文言が含まれる場合は、その契約が貸付契約に該当する可能性が高いため、速やかに契約を見直すか専門家に相談することを推奨します。違法業者とのトラブルを避けるためには、正しい知識を持ち、慎重に判断することが不可欠です。

7.継続取引を持ちかけてくる

違法性があるファクタリング会社は、利用者に継続取引を持ちかけることで、長期的に利益を搾取しようとするケースがあります。本来、ファクタリングは必要な資金を一時的に調達するための手段であり、継続的な契約が前提となるものではありません。継続取引を強調する業者は、利用者を借金のような形で依存させる意図がある可能性があります。

ファクタリング会社から継続的な取引を強く勧められた場合、その意図を慎重に考える必要があります。一時的な資金調達が目的であるはずのファクタリングで、長期的な契約を要求される場合は、その契約の内容を精査し、不明点があれば専門家に相談するべきです。透明性がない場合は契約を避けるのが賢明です。

違法性がない優良ファクタリング会社の特徴

優良なファクタリング会社には、透明性と信頼性が求められます。不当なリスクを避けるため、以下の特徴を持つ会社を選ぶことが重要です。

1.手数料が明確で適正

違法性がない優良ファクタリング会社の特徴の一つは、手数料が明確で適正であることです。契約前に具体的な手数料率を開示し、追加費用が発生しない旨を明示している業者は信頼性が高いです。また、手数料率も相場内で設定されており、透明性が確保されています。

契約時には、提示された手数料が適正かどうかを確認することが重要です。また、不明な点があれば納得するまで説明を求めることで、トラブルを回避できます。手数料の透明性と適正性を持つ業者を選ぶことが、ファクタリングを安全に利用するための第一歩です。

2.契約書が詳細かつ説明が丁寧

違法性がない優良ファクタリング会社は、契約書が詳細かつ内容の説明が丁寧で、利用者が安心して契約できる環境を整えています。契約書には、手数料率、支払い条件、債権譲渡の詳細など、取引内容が明確に記載されており、不明瞭な点がないことが特徴です。

契約時には、契約書の内容を慎重に確認し、わからない点があれば必ず質問することが大切です。説明を曖昧にしたり、契約を急かす業者は避け、透明性と丁寧さを持つ業者を選ぶことで、安全な取引を行うことが可能です。

3.償還請求権がない

違法性がない優良ファクタリング会社の特徴の一つに、「償還請求権がない」契約を提供していることが挙げられます。本来のファクタリング取引では、売掛債権の回収リスクをファクタリング会社が負担するため、利用者が未回収分を補填する義務(償還請求権)は発生しません。この条件が契約書に明確に記載されていることが優良業者の証です。

ファクタリング契約を検討する際には、「償還請求権なし」の条件が明記されているか確認することが重要です。契約書や説明に曖昧な表現がある場合、その業者との取引を再考し、必要に応じて専門家の意見を仰ぐことをお勧めします。この点をクリアにしている業者を選ぶことで、安全で信頼性の高い取引が可能になります。

4.資金提供までのスピードが適切

違法性がない優良ファクタリング会社は、資金提供までのスピードが適切で、必要な審査や手続きが丁寧に行われます。過剰に「即日資金調達」を強調する業者は、審査を省略したり、契約内容が不明瞭である可能性があるため注意が必要です。

適切なスピード感で資金提供を行う業者は、利用者の資金ニーズに応えながらも、信頼性と安全性を重視しています。契約を急かされたり、不審な対応が見られる場合は慎重になるべきです。安心して利用できる業者は、スピードと丁寧さのバランスを保ち、透明性を大切にしています。

5.実績が豊富で評判が良い

違法性がない優良ファクタリング会社の特徴の一つは、実績が豊富で利用者からの評判が良いことです。長年の運営実績や、多くの企業との取引経験を持つ業者は、信頼性が高く、安心して利用できます。また、口コミや評価が高いことも、優良業者を見極める重要なポイントです。

業者を選ぶ際には、インターネットでの評判や口コミを確認し、不審な評価がないか調べることが重要です。また、複数の業者を比較し、実績や評判が良い業者を選ぶことで、トラブルを避けることができます。経験と評判のある業者を利用することで、安心してファクタリングサービスを受けることが可能です。

ファクタリング優良会社おすすめ人気ランキング

早速結論ですが、法人・個人事業主におすすめな優良ファクタリング業者は下記です。

おすすめ比較ランキング

人気のファクタリングの比較表(順位不同)

上表は人気のファクタリングの比較表ですが、、ファクタリングはサービスを提供する会社・業者により、仕組みの種類や契約方法、必要書類、手数料、買取金額などが異なることがわかります。

▼ファクタリングとは

ファクタリングとは、事業者が保有する売掛債権をファクタリング会社に期日前に売却することで早期の現金化ができる、中小企業法人や個人事業主の資金調達の一手段です。

中小企業法人や個人事業主にとって、売掛金の支払いを待たずに必要な資金を手にできるため、資金繰りの改善や経営の安定化に大きく貢献します。

東京産業労働局がファクタリングに関するセミナーを開催するなど、幅広い層での理解が進んでおり、今後も需要が期待されています。(東京都産業労働局「ファクタリングについての取り組み」)

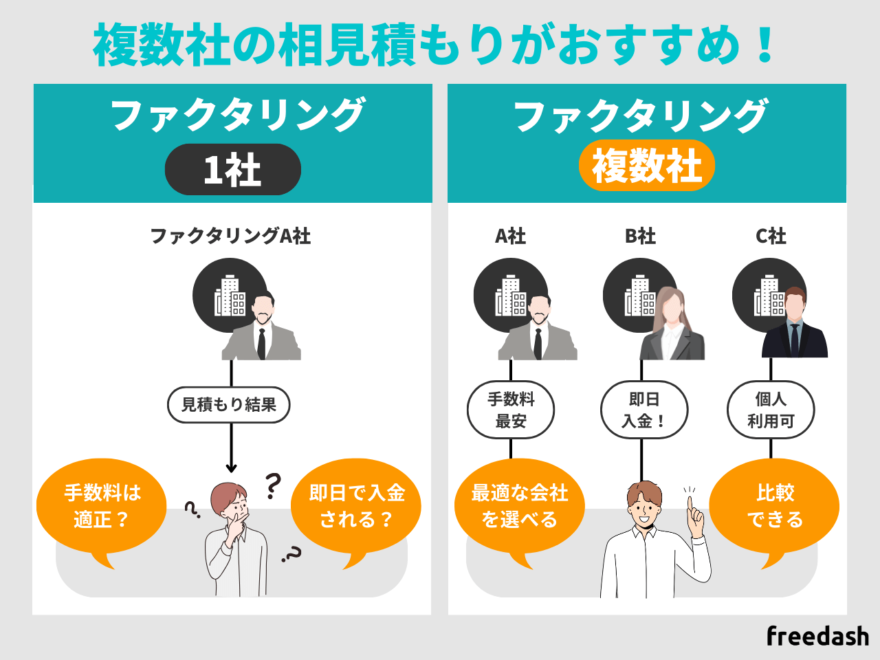

▼ファクタリングは複数社の相見積もりがおすすめ!

ファクタリングは複数社の相見積もりをすることをおすすめします。

複数社に相見積もりすることはファクタリング相場がわかり手数料の低減に繋がります。本記事を通じて、自分に合うファクタリング業者を目安2~3社に無料見積相談してみましょう!

1. QuQuMo online(ククモオンライン)

| 公式サイト | QuQuMo online

|

| 運営会社 | 株式会社アクティブサポート |

| 利用対象 | 法人、個人事業主、フリーランス ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 2社間ファクタリングに対応 3社間ファクタリングに非対応 |

| 入金スピード | 最短即日(最短2時間) |

| 買取金額 | 下限・上限なし ※累計取扱高900億円以上 |

| 手数料 | 1%~14.8% |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース)※内容による |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 審査通過率は非公開 |

| 必要書類 | ・本人確認書類(身分証・運転免許証) ・買取対象の請求書 ・通帳のコピー |

| 営業時間 | 調査中 |

2026年2月の最新情報を元に作成

QuQuMo online

![]() (ククモオンライン)は株式会社アクティブサポートが提供する法人・個人事業主向け即日ファクタリングサービスです。「リピート率1位」「サービス乗換実績1位」「口コミ人気1位」と業界トップを牽引する圧倒的な実績を誇る人気サービスです。

(ククモオンライン)は株式会社アクティブサポートが提供する法人・個人事業主向け即日ファクタリングサービスです。「リピート率1位」「サービス乗換実績1位」「口コミ人気1位」と業界トップを牽引する圧倒的な実績を誇る人気サービスです。

QuQuMo(ククモ)の特徴として、業界最安水準の手数料1%がありコストを低く抑えたい個人事業主・フリーランスには最適なサービスと言えるでしょう。更には、入金速度も最短2時間と脅威のスピードを誇り、買取下限もなく少額利用ができます。

- 償還請求権なしの売掛金前払いサービス

- オンライン完結により圧倒的にスピードと手数料の安さで、入金まで最短で2時間で可能

- 手数料は1%〜最大でも14.8%

- 弁護士ドットコム監修、クラウドサインでの契約締結なので安心

体験談

銀行に行っても貸してもらえず、途方に暮れていたとき広告を見てすぐに相談しました。 私は、ネットが苦手で不安でしたが サポートセンターに問合せをしながら安心して契約を進めることができました。必要書類も少なくこんなに簡単に資金調達ができるんだとびっくりしてます。 また困った際にはお願いしようと思います。(引用元:QuQuMo online

![]() 公式サイト)

公式サイト)

\手数料1%の業界最安で大人気/

2. PMG

| 公式サイト | PMG

|

| 運営会社 | ピーエムジー株式会社 |

| 利用対象 | 法人、個人事業主 ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 2社間ファクタリングに対応 3社間ファクタリングに非対応 |

| 入金スピード | 最短即日(最短2時間) |

| 買取金額 | 下限なし・上限なし |

| 手数料 | 2%~12.8% |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース) |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 審査通過率は非公開 |

| 必要書類 | ・本人確認書類(身分証・運転免許証) ・買取対象の請求書 ・通帳のコピー |

| 営業時間 | 8:00~20:00 ※土日祝日も審査に対応 |

2026年2月の最新情報を元に作成

PMG

![]() はピーエムジー株式会社が提供する法人・個人事業主向けファクタリングサービスです。

はピーエムジー株式会社が提供する法人・個人事業主向けファクタリングサービスです。

最短2時間で資金調達でき、買取率も業界最高水準の2%を誇る人気のサービスです。

- 最短2時間での資金調達

- 他社からの乗り換え率98%

- リピート率96%の高いリピート率を維持

- 2%〜の業界最高水準の買取り率

体験談

媒体への支払いと広告主からの振込の資金繰りが合わずに来月の運転資金が800万円足りない状況でした。そんな時にPMGファクタリングを偶然見つけて問合せしたところ、オンラインですべてやり取りでき、クラウドサイン契約完了。当日中に800万円を振込してもらえました。(引用:ベストファクター公式サイト)

\最短2時間の超スピード資金調達/

3. ベストファクター

| 公式サイト | ベストファクター |

| 運営会社 | 株式会社アレシア |

| 利用対象 | 法人、個人事業主、フリーランス ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 2社間ファクタリングに対応 3社間ファクタリングに非対応 |

| 入金スピード | 最短即日(最短24時間) |

| 買取金額 | 下限15万円~上限1億円 |

| 手数料 | 2%~ |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース)※内容による |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 審査通過率92.2% |

| 必要書類 | ・本人確認書類(身分証・運転免許証) ・買取対象の請求書 ・通帳のコピー |

| 営業時間 | 平日 10:00-19:00 |

2026年2月の最新情報を元に作成

ベストファクターは株式会社アレシアが提供する法人・個人事業主向けファクタリングサービスです。

年間相談件数5,000件以上で柔軟審査により平均買取率92.2%を誇る人気のサービスです。

- 年間相談件数5,000件以上、利用者数2,000社

- 経営成績の向上が期待できるファクタリング会社No1!

- 柔軟審査で平均買取率92.2%

- 最短24時間のスピード調達

体験談

最短即日という事で依頼しました。私は平日の朝一に問い合わせをして、不足していた書類を急ぎ準備。書類提出などをして、資金調達できたのは午後2時です。本当に当日申込の当日銀行営業時間内に現金を手にできたのには驚きました(引用:ベストファクター公式サイト)

\年間相談件数5千件以上の業界大手/

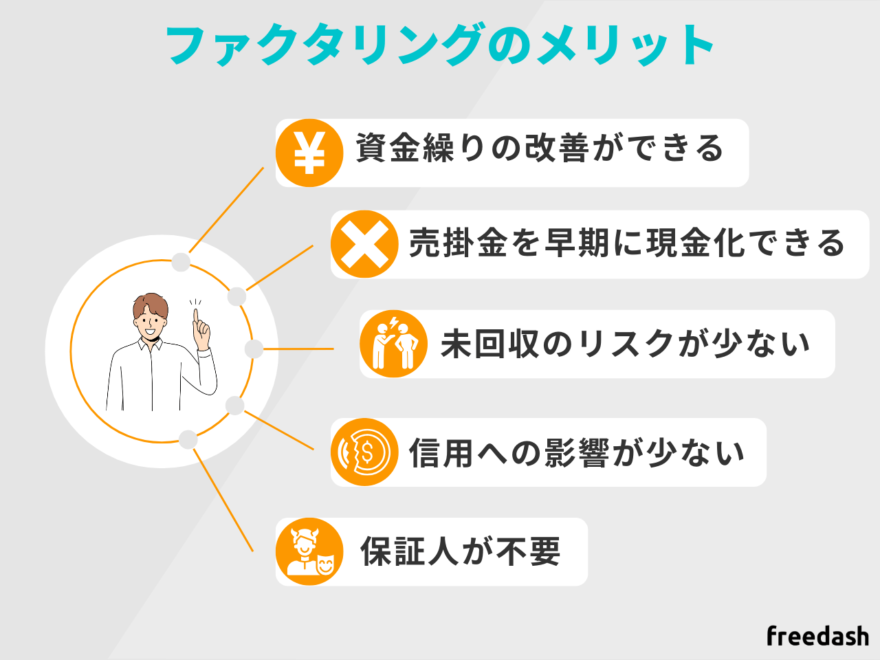

ファクタリングを利用するメリット

ファクタリングを利用するメリットには下記があります。

1. 借入をせずに資金繰りの改善ができる

ファクタリングの最大のメリットは、借入を伴わずに資金繰りを改善できる点です。

一般的な融資と異なり、金利負担がなく、企業のバランスシートに影響を与えません。このような特性は、資金繰りのスピードを求める事業者にとって、柔軟な選択肢を提供します。

2. 売掛債権(売掛金)を早期に現金化できる

ファクタリングを利用する事で事業主の売掛債権を入金期日より前に現金化できます。

通常、支払いサイトが長い場合、資金が滞留しやすくなりますが、ファクタリングによって迅速に資金を確保できます。

例えば、60日後の売掛金を即日で現金化すれば、製品の再投資や設備投資に積極的に活用することが可能です。

こうした早期現金化の効果が、経営活動全体にプラスの影響を与えます。

3. 信用情報の影響が少なく審査に通りやすい

ファクタリングは、主に売掛先の信用を基準に審査が行われるため、利用者自身の信用情報への影響が少なく、審査にも通りやすい傾向があります。

例えば、過去に銀行融資が難しかった中小企業が、売掛先の信用度を活かしファクタリングで資金調達を実現するケースがあります。

これにより、信用力が低い企業も利用しやすい柔軟な資金調達方法となります。

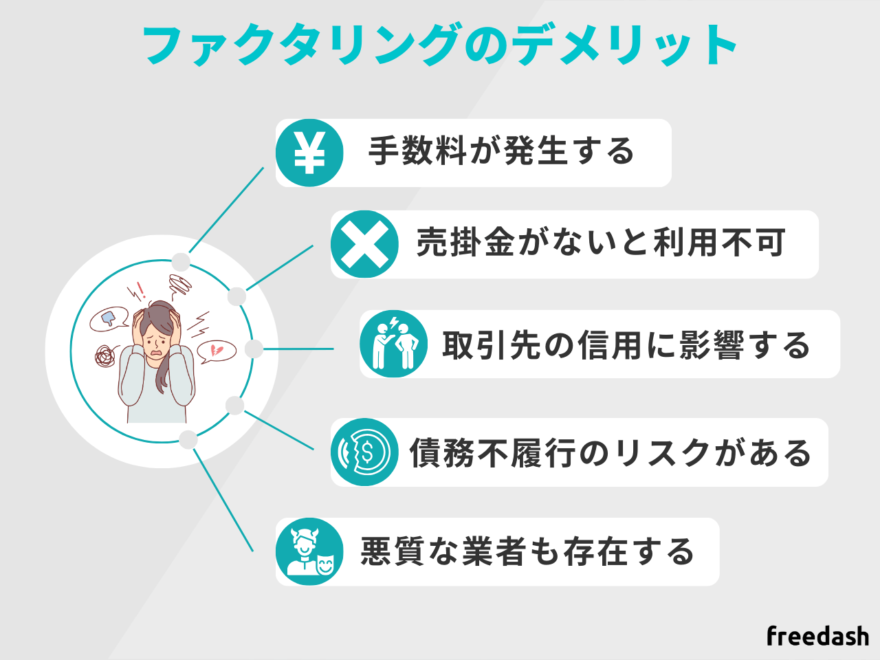

ファクタリングを利用するデメリット・注意点

ファクタリングを利用するデメリットには下記があります。

1. 手数料が発生する

ファクタリング利用には必ず手数料が発生します。

一般的に手数料は売掛金額の1%~10%程度ですが、手数料率が高いと実際に得られる資金が少なくなります。例えば、500万円の売掛金を5%の手数料で現金化した場合、25万円のコストが発生します。

手数料の確認は、利用のメリットとデメリットを比較し、慎重な判断を行う必要があります。

2. 取引先の信用に影響が出る場合もある

3社間ファクタリングの場合、取引先にファクタリング利用が通知されます。これにより、取引先の信用に影響を与える可能性があります。

例えば、取引先が「資金繰りに苦しんでいるのではないか」と疑念を抱く場合もあります。信頼関係の構築が必要であり、利用前には取引先との理解を深めるコミュニケーションが不可欠です。

取引先にばれずにファクタリングを使用したい場合は、2社間ファクタリングを選択しましょう。

3. 債務不履行のリスクがある

ファクタリング契約では、売掛先の倒産や未払いリスクも考慮する必要があります。特に、売掛先が支払不能に陥った場合、契約形態によってはリスクを負うことがあります。

このリスクを軽減するためには、売掛先の信用力を事前に確認することが重要です。

債務不履行とは、約束や契約に基づいて果たすべき義務を守れないことを指します。例えば、お金を期限までに支払わない、商品やサービスを提供しないなどが該当します。

ファクタリングに関してよくある質問

ファクタリングに関してよくある質問を解説します。

まとめ

最後にまとめです。

ファクタリング会社が「やばい」と言われる背景には、一部の悪質業者や闇金業者がファクタリングを装って違法な営業を行っている実態があります。これにより、利用者が予想外の高額な手数料や違法な契約に巻き込まれるケースが報告されています。

一方で、適切に運営されている優良なファクタリング会社は、中小企業やフリーランスが資金繰りを改善するための重要な選択肢として、多くの事業者に支持されています。

ファクタリングサービスは資金繰りを改善する「資金調達方法」として有効な手段です。しっかりと見極めるポイントを抑えながら優良サービスを利用するようにしましょう。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

- QuQuMo(ククモ)

- PMG

- ビートレーディング

- 日本中小企業金融サポート機構

- ベストファクター(Best factor)

- ペイトナーファクタリング(旧yup先払い)

- Labol(ラボル)

- No1ファクタリング

- FREENANCE(フリーナンス)

- トップマネジメント

- ファクタリングのトライ(TRY)

- PAY TODAY

- JBL

- えんナビ

- ジャパンマネジメント

- MSFJ

- うりかけ堂

- 資金調達プロ

- EasyFactor(イージーファクター)

- 西日本ファクター

- ファクタリング福岡

- いーばんく

- 事業資金エージェント

- GMOフリーランスファクタリング

- ファンドワン

- 株式会社No.1(ナンバーワン)

- GoodPlus

- ファクタリングZERO

- 三共サービス

- アクセルファクター