ファクタリングは、企業や自営業者、個人事業主、さらにはフリーランスにとって、資金繰りの悩みを解消するための効果的な資金調達手段として利用されています。

特に、つなぎ資金として短期の運転資金が必要な場合にファクタリングが多く利用される傾向があります。(金融庁「事業者の事業資金の借入れ状況」)さらに、民法(債権法)改正により資金調達を行いやすい環境が整備され、ファクタリング契約の利用がさらにしやすくなりました。(法務省「民法(債権関係)の改正に関する中間的な論点整理の補足説明」)

ファクタリング利用前に「ファクタリングの仕組み」、「利用のメリット・デメリットや注意点」など基礎知識を理解したうえで使う事が大切です。本記事では、複雑でわかりづらいファクタリングの仕組みを解説していきます。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

監修者

株式会社SowLab代表取締役社長。デロイトトーマツコンサルティング合同会社にて、経営戦略・新規事業開発・M&A・営業/マーケティング戦略・Web上位設計など多数プロジェクトを支援。その後、ブロガー・フリーランスコンサルを経て起業。一貫して、エンタメ・放送・広告代理店・IT/Web・人材/フリーランス・テック業界向けにHR×コンサル×メディアを強みとした支援を行っている。

執筆者

メディア×コンサルを強みとするクリエイティブコンサルティング企業。転職・フリーランスのキャリア総合メディア「フリーダッシュ(freedash)」を運営。他事業として、フリーランス検索プラットフォーム「コンサルフリー」、コンサル業界特化型メディア「コンサルフリーマガジン」なども展開。

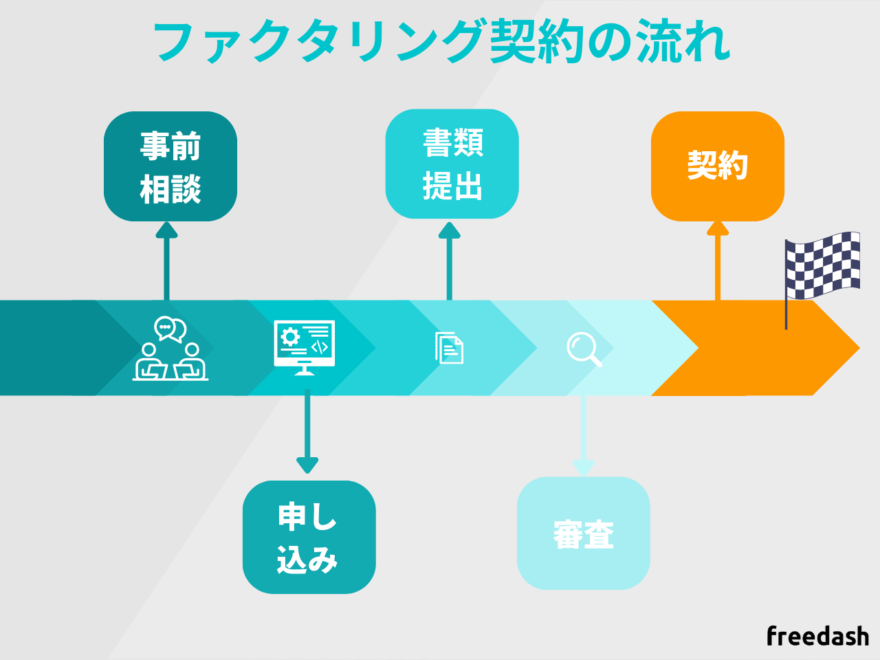

ファクタリングとは?

ファクタリング(factoring)とは、法人や個人事業主の資金調達の一つとして、事業者が保有する売掛債権等を期日前にファクタリング会社に売却するサービスです。

中小企業法人や個人事業主にとって、売掛金の支払いを待たずに必要な資金を手にできるため、資金繰りの改善や経営の安定化に大きく貢献します。

このようなファクタリングサービスを提供する企業の代表例は下記のよう事業者があります。

人気のファクタリングの比較表(順位不同)

上表は人気のファクタリングの比較表ですが、、ファクタリングはサービスを提供する会社・業者により、仕組みの種類や契約方法、必要書類、手数料、買取金額などが異なることがわかります。

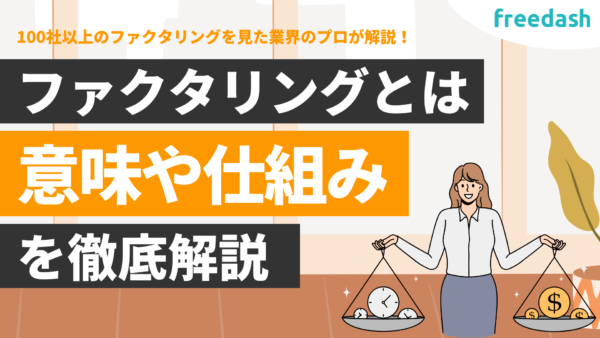

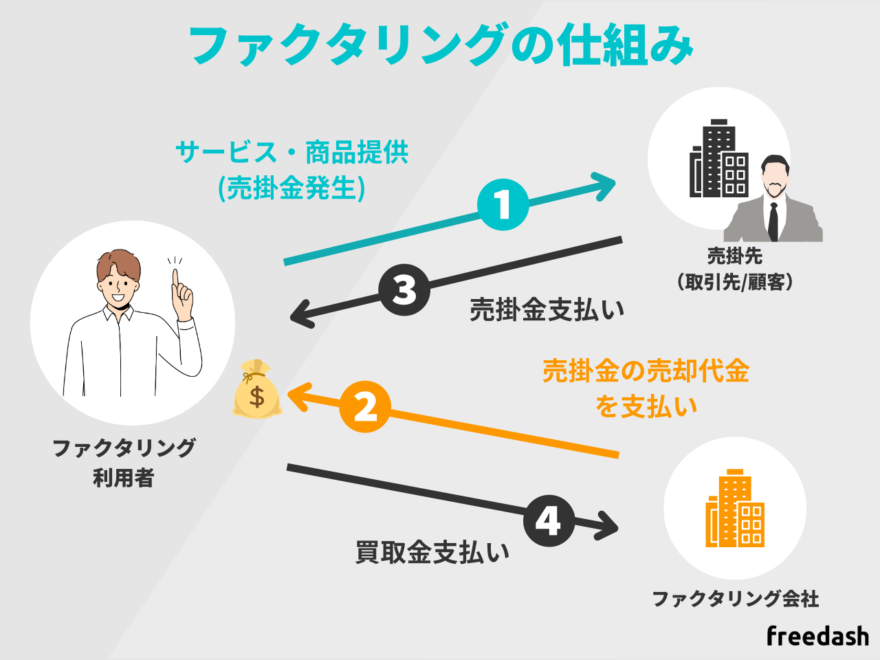

ファクタリングの仕組み

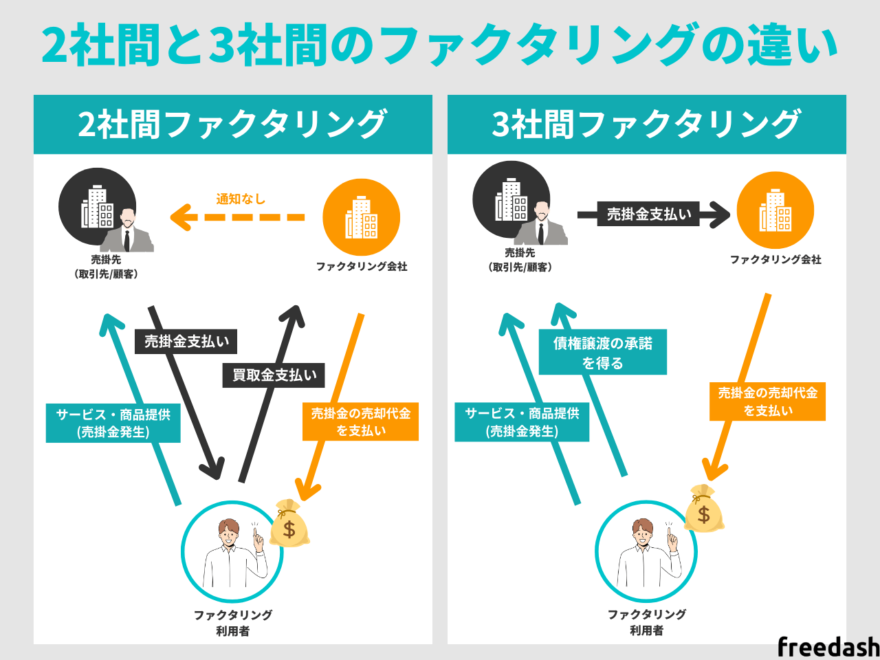

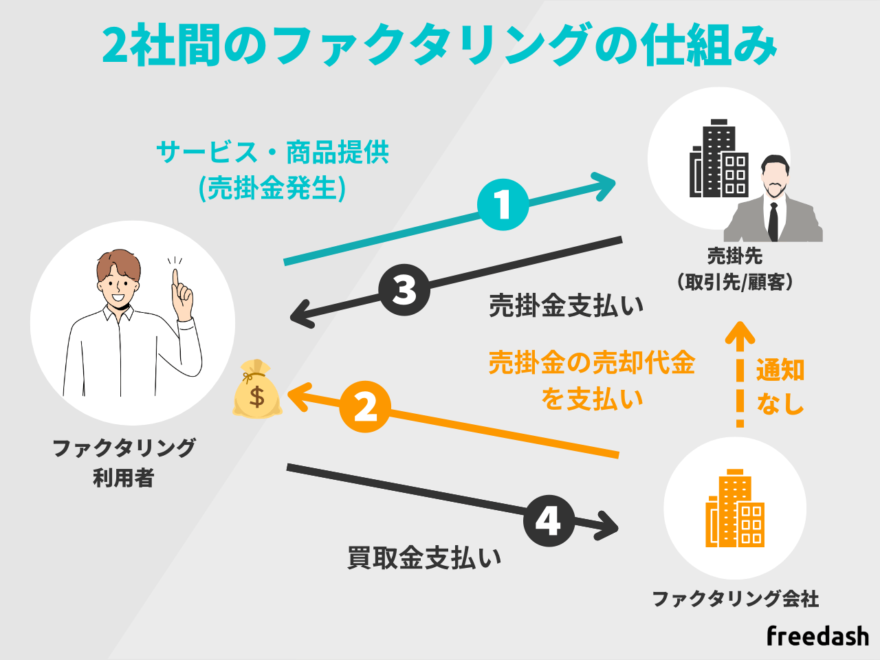

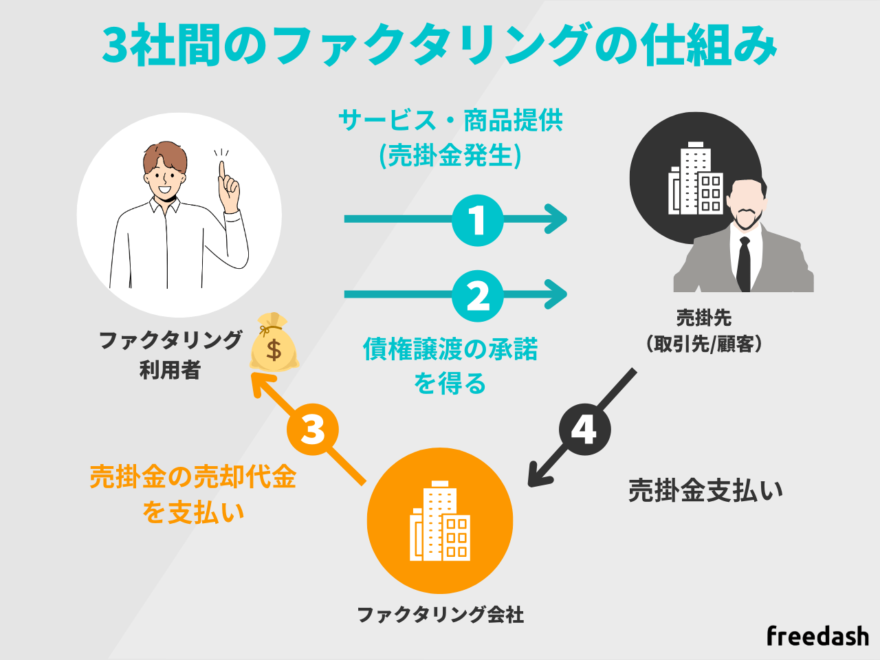

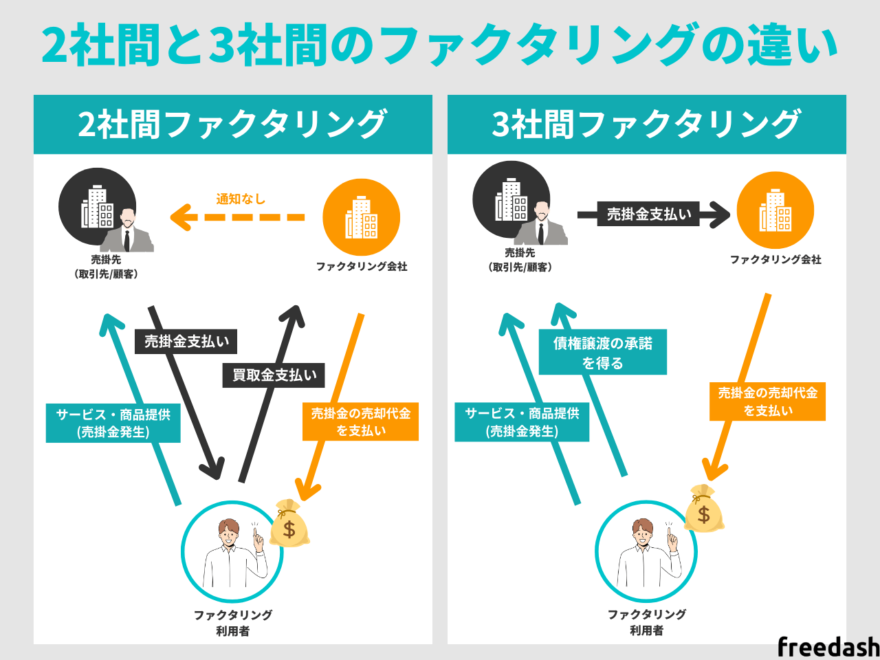

ファクタリングの形態には2社間ファクタリングと3社間ファクタリングがあります。

2社間ファクタリングと3社間ファクタリングの違いは、「仕組み」「売掛先への通知有無」「手数料」「現金化の早さ(スピード)」「審査通過率」「必要書類」「債権譲渡登記有無」「償還請求権有無」で異なり、それぞれメリット・デメリットがあります。

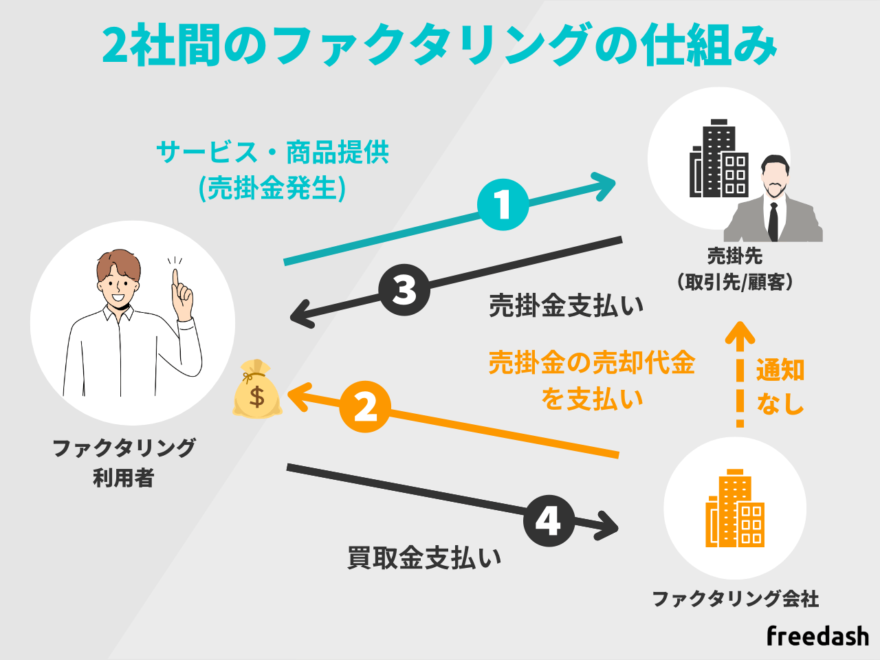

2社間ファクタリング

2社間ファクタリングは、利用企業とファクタリング会社間で契約が完結し、迅速かつ手軽な反面、手数料がやや高い傾向にあります。

| メリット | 取引先(売掛先)への通知が不要・バレない 申し込みから現金化の手続きが早い |

|---|---|

| デメリット | 手数料が3社間ファクタリングより高い 債権譲渡登記が必要 |

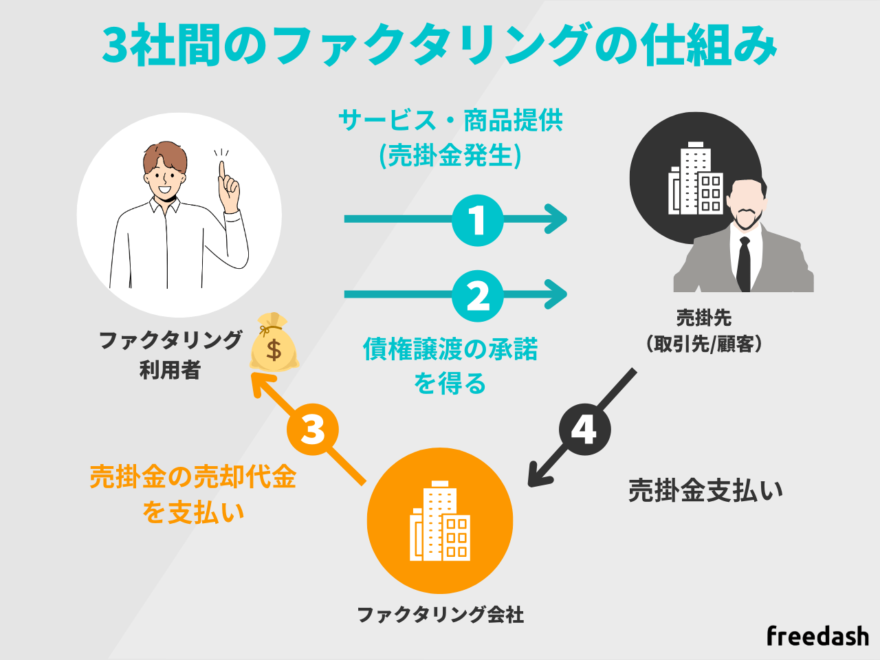

3社間ファクタリング

3社間ファクタリングは取引先も含む形態で、透明性が高く、手数料は低めです。事業のニーズに合った形態を選ぶことで、効率的な資金調達が可能です。

| メリット | 手数料が2社間ファクタリングより安い 取引の透明性がある |

|---|---|

| デメリット | 申し込みから現金化の手続きが遅い 売掛先に通知され承認が必要(バレる) |

【プロが厳選!】おすすめファクタリング会社3選

当サイトで行う「ファクタリングおすすめ比較ランキング」で、手数料が安くおすすめファクタリング会社3選を紹介します。

1. QuQuMo online(ククモオンライン)

| 公式サイト | QuQuMo online

|

| 運営会社 | 株式会社アクティブサポート |

| 利用対象 | 法人、個人事業主、フリーランス ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 2社間ファクタリングに対応 3社間ファクタリングに非対応 |

| 入金スピード | 最短即日(最短2時間) |

| 買取金額 | 下限・上限なし ※累計取扱高900億円以上 |

| 手数料 | 1%~14.8% |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース)※内容による |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 審査通過率は非公開 |

| 必要書類 | ・本人確認書類(身分証・運転免許証) ・買取対象の請求書 ・通帳のコピー |

| 営業時間 | 調査中 |

2026年2月の最新情報を元に作成

\手数料1%の業界最安で大人気/

QuQuMo online

![]() (ククモオンライン)は株式会社アクティブサポートが提供する法人・個人事業主・フリーランス向け即日ファクタリングサービスです。業界トップクラスの手数料1%〜とコストを低く抑えたい個人事業主・フリーランスにとって是非見積もりして欲しいおすすめなファクタリングサービスです。

(ククモオンライン)は株式会社アクティブサポートが提供する法人・個人事業主・フリーランス向け即日ファクタリングサービスです。業界トップクラスの手数料1%〜とコストを低く抑えたい個人事業主・フリーランスにとって是非見積もりして欲しいおすすめなファクタリングサービスです。

QuQuMo(ククモ)の特徴として、入金速度も最短2時間と脅威のスピードを誇り、買取下限もなく少額でも利用ができます。

- 償還請求権なしの売掛金前払いサービス

- オンライン完結により圧倒的にスピードと手数料の安さで、入金まで最短で2時間で可能

- 手数料は1%〜最大でも14.8%

- 弁護士ドットコム監修、クラウドサインでの契約締結なので安心

体験談

銀行に行っても貸してもらえず、途方に暮れていたとき広告を見てすぐに相談しました。 私は、ネットが苦手で不安でしたが サポートセンターに問合せをしながら安心して契約を進めることができました。必要書類も少なくこんなに簡単に資金調達ができるんだとびっくりしてます。 また困った際にはお願いしようと思います。(引用元:QuQuMo online

![]() 公式サイト)

公式サイト)

体験談

初めて利用した時からとても丁寧な対応をしてくださり 必要書類も少なく迅速だった為、それ以来継続して利用させて頂いております。取引先都合でのキャッシュフロー調整等で非常に助かっており、今後もご依頼するならこちらにします。(引用元:GoogleMap)

体験談

対応が凄く丁寧でハキハキしてました! 他社と比べて駆け引きのような事も一切無く安心して頼めました! 代表自らもご挨拶していただきとにかく安心してお話しさせて頂ける会社です! 褒めすぎたかな笑(引用元:GoogleMap)

\手数料1%の業界最安で大人気/

2. PMG

| 公式サイト | PMG

|

| 運営会社 | ピーエムジー株式会社 |

| 利用対象 | 法人、個人事業主 ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 2社間ファクタリングに対応 3社間ファクタリングに非対応 |

| 入金スピード | 最短即日(最短2時間) |

| 買取金額 | 下限なし・上限なし |

| 手数料 | 2%~12.8% |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース) |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 審査通過率は非公開 |

| 必要書類 | ・本人確認書類(身分証・運転免許証) ・買取対象の請求書 ・通帳のコピー |

| 営業時間 | 8:00~20:00 ※土日祝日も審査に対応 |

2026年2月の最新情報を元に作成

\最短2時間の超スピード資金調達/

PMG

![]() はピーエムジー株式会社が提供する法人・個人事業主向けファクタリングサービスです。

はピーエムジー株式会社が提供する法人・個人事業主向けファクタリングサービスです。

PMGは、多くの取引実績を持ち、その信頼性と安定したサービスが利用者から高く評価されています。ファクタリング契約数が34,758件、買取総額が1,584億円と取引実績が豊富なため、安心して利用することが可能です。

さらに、土日祝日も審査に対応しており、最短2時間で資金調達でき買取率も業界最高水準の2%を誇る人気のサービスです。

- 最短2時間での資金調達

- 他社からの乗り換え率98%

- リピート率96%の高いリピート率を維持

- 2%〜の業界最高水準の買取り率

体験談

媒体への支払いと広告主からの振込の資金繰りが合わずに来月の運転資金が800万円足りない状況でした。そんな時にPMGファクタリングを偶然見つけて問合せしたところ、オンラインですべてやり取りでき、クラウドサイン契約完了。当日中に800万円を振込してもらえました。(引用:ベストファクター公式サイト)

体験談

資金調達の担当者、市川さんには無理なお願いにもかかわらず親身に関わっていただき私が希望していた期日に実行していただきました。本当に感謝しかありません。 今後ともよろしくお願いします。(引用元:GoogleMap)

\最短2時間の超スピード資金調達/

3. 日本中小企業金融サポート機構

| 公式サイト | 日本中小企業金融サポート機構

|

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

| 利用対象 | 法人、個人事業主、フリーランス ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 3社間ファクタリングに対応 2社間ファクタリングに対応 |

| 入金スピード | 最短3時間(最短30分で審査完了) |

| 買取金額 | 下限上限なし |

| 手数料 | 1.5%~ |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース)※内容による |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 |

| 必要書類 | ・通称のコピー(表紙付き、直近3カ月分) ・売掛金に関する資料(請求書、契約書など) |

2026年2月の最新情報を元に作成

\手数料1.5%〜の非営利団体の安心感/

日本中小企業金融サポート機構

![]() は一般社団法人 日本中小企業金融サポート機構が提供する法人・個人事業主向けファクタリングサービスです。一般社団法人による運用のため、良心的な手数料1.5%〜を実現しています。

は一般社団法人 日本中小企業金融サポート機構が提供する法人・個人事業主向けファクタリングサービスです。一般社団法人による運用のため、良心的な手数料1.5%〜を実現しています。

他社にはない特徴として、日本中小企業金融サポート機構

![]() は関東財務局長および関東経済産業局長から認定を受けた「経営革新等支援機関」です。これにより、資金繰りや経営課題に関する専門的なサポートを提供できるため、個人事業主やフリーランスの方にとって、より安心して業務に集中できる環境を整えています。

は関東財務局長および関東経済産業局長から認定を受けた「経営革新等支援機関」です。これにより、資金繰りや経営課題に関する専門的なサポートを提供できるため、個人事業主やフリーランスの方にとって、より安心して業務に集中できる環境を整えています。

- 審査結果最短30分、最短3時間での振込が可能

- 非営利団体だからこその1.5%〜の低手数料

- 2社間と3社間ファクタリングの両方に対応

- ファクタリング唯一の国が認めた「経営革新等支援機関」

体験談

知り合いの経営者の方に教えてもらった業者さん。 取引先に知られずに資金調達ができるのはありがたいです。 まだ資金繰りが不安定なので、困ったときは利用させてもらいます。(引用元:当メディア独自調査)

\手数料1.5%〜の非営利団体の安心感/

4.アクセルファクター

| 公式サイト | アクセルファクター |

| 運営会社 | 株式会社アクセルファクター |

| 利用対象 | 法人、個人事業主 ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 2社間ファクタリングに対応 3社間ファクタリングに対応 |

| 入金スピード | 最短即日(最短2時間) |

| 買取金額 | 30万円〜上限なし |

| 手数料 | 0.5%~8% |

| 契約方法 | 対面・郵送・オンライン |

| 償還請求権 | 償還請求権なし(ノンリコース) |

| 債権譲渡登記 | 債権譲渡登記は不要 |

| 審査基準 | 書類審査を元に行われる。 |

| 必要書類 | ・買取対象の請求書 ・通帳のコピー |

| 営業時間 | 平日 10:00 – 18:30 ※土日祝日も審査に対応 |

2026年2月の最新情報を元に作成

\審査通過率93%・5割以上が即日入金/

アクセルファクターは、株式会社アクセルファクターが運営する年間1万5千件の実績と審査通過率93%、5割以上が即日入金のスピード感が魅力のファクタリングサービスです。

- 信頼性が高い大手グループ資本の健全運営!

- 審査通過93%、5割以上が即日入金と審査が比較的通りやすい!

- 安心して利用できるファクタリングサービスNo.1を獲得!

- 専属担任のサポートが手厚い!

体験談

開業してまもない当社でしたが、他の会社では門前払いのところをなんとか担当の方が親身になって対応していただき無事に乗り切ることができました!担当の方によっては違うのかもしれませんが、他の会社にはない「親身な対応」と「スピード感」がとても好印象でした!(引用元:Google map)

体験談

何度か お世話になってますが 担当者の方の対応も迅速ですし 色々な 相談も 親身になって

くださるので 大変 感謝しております。

今後も 困った時は 協力 お願いしたいと考えてます。(引用元:Google map)

体験談

半年前ぐらいからアクセルファクターさんを利用させてもらっています。

初めての契約の際は会社が近いので、お伺いさせてもらったのですが社員さん達が皆さん元気よく挨拶をしてくださり、活気があって信頼できる会社だと感じました。

担当の澤田さんも誠実に対応してくださり、良きパートナーとしてお付き合いさせて貰っています。(引用元:Google map)

\審査通過率93%・5割以上が即日入金/

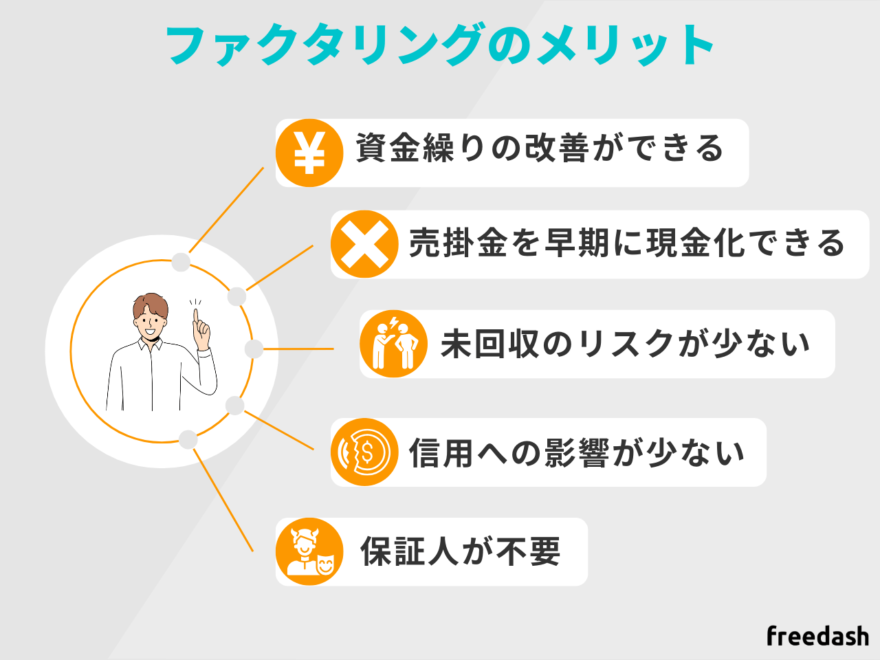

ファクタリングを利用するメリット

ファクタリングを利用するメリットには下記があります。

1. 借入をせずに資金繰りの改善ができる

ファクタリングの最大のメリットは、借入を伴わずに資金繰りを改善できる点です。

一般的な融資と異なり、金利負担がなく、企業のバランスシートに影響を与えません。このような特性は、資金繰りのスピードを求める事業者にとって、柔軟な選択肢を提供します。

2. 売掛債権(売掛金)を早期に現金化できる

ファクタリングを利用する事で事業主の売掛債権を入金期日より前に現金化できます。

通常、支払いサイトが長い場合、資金が滞留しやすくなりますが、ファクタリングによって迅速に資金を確保できます。

例えば、60日後の売掛金を即日で現金化すれば、製品の再投資や設備投資に積極的に活用することが可能です。

こうした早期現金化の効果が、経営活動全体にプラスの影響を与えます。

3. 信用情報の影響が少なく審査に通りやすい

ファクタリングは、主に売掛先の信用を基準に審査が行われるため、利用者自身の信用情報への影響が少なく、審査にも通りやすい傾向があります。

例えば、過去に銀行融資が難しかった中小企業が、売掛先の信用度を活かしファクタリングで資金調達を実現するケースがあります。

これにより、信用力が低い企業も利用しやすい柔軟な資金調達方法となります。

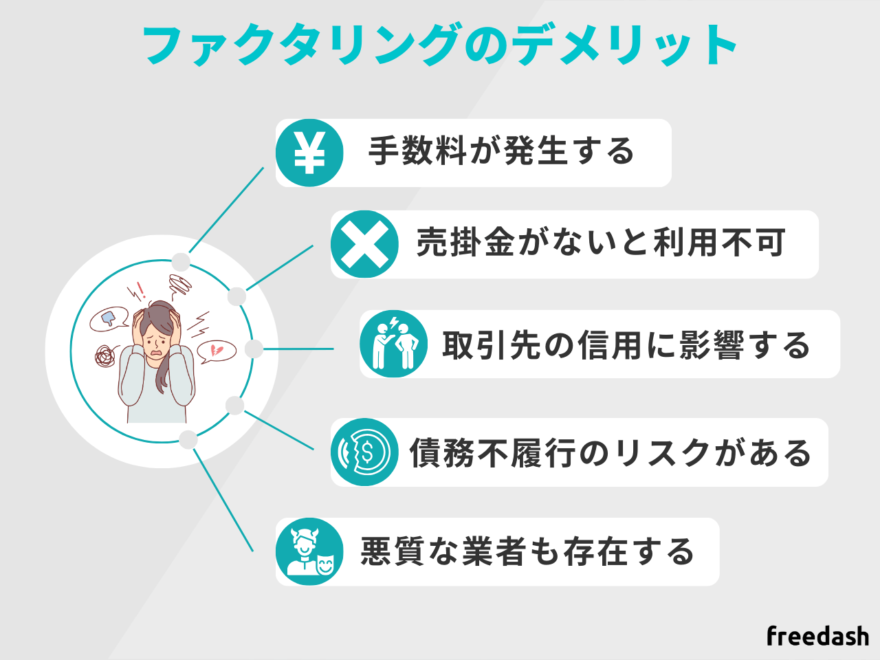

ファクタリングを利用するデメリット・注意点

ファクタリングを利用するデメリットには下記があります。

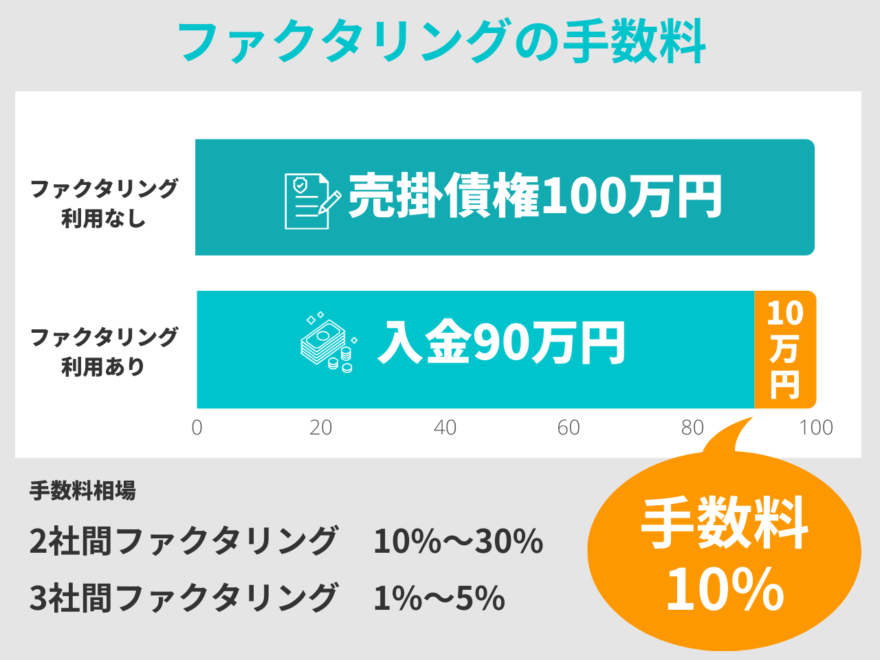

1. 手数料が発生する

ファクタリング利用には必ず手数料が発生します。

一般的に手数料は売掛金額の1%~10%程度ですが、手数料率が高いと実際に得られる資金が少なくなります。例えば、500万円の売掛金を5%の手数料で現金化した場合、25万円のコストが発生します。

手数料の確認は、利用のメリットとデメリットを比較し、慎重な判断を行う必要があります。

2. 取引先の信用に影響が出る場合もある

3社間ファクタリングの場合、取引先にファクタリング利用が通知されます。これにより、取引先の信用に影響を与える可能性があります。

例えば、取引先が「資金繰りに苦しんでいるのではないか」と疑念を抱く場合もあります。信頼関係の構築が必要であり、利用前には取引先との理解を深めるコミュニケーションが不可欠です。

取引先にばれずにファクタリングを使用したい場合は、2社間ファクタリングを選択しましょう。

3. 債務不履行のリスクがある

ファクタリング契約では、売掛先の倒産や未払いリスクも考慮する必要があります。特に、売掛先が支払不能に陥った場合、契約形態によってはリスクを負うことがあります。

このリスクを軽減するためには、売掛先の信用力を事前に確認することが重要です。

債務不履行とは、約束や契約に基づいて果たすべき義務を守れないことを指します。例えば、お金を期限までに支払わない、商品やサービスを提供しないなどが該当します。

失敗しない!ファクタリング会社の選び方

失敗しないファクタリング会社のサービス選ぶポイントは大きく8つあります。

1.手数料

ファクタリング会社を選ぶ際、手数料は最も重要なポイントの一つです。

手数料が低いほど事業者にとって得になりますが、平均的な相場は1%~30%と幅広いです。以下は、売掛債権額別における手数料額の一覧です。

| 売掛債権額 | 手数料1% | 手数料5% | 手数料10% | 手数料15% |

|---|---|---|---|---|

| 60万円の場合 | 6,000円 | 3万円 | 6万円 | 9万円 |

| 100万円の場合 | 1万円 | 5万円 | 10万円 | 15万円 |

| 300万円の場合 | 3万円 | 15万円 | 30万円 | 45万円 |

| 600万円の場合 | 6万円 | 30万円 | 60万円 | 90万円 |

業界相場やサービス内容に応じた適切な手数料率を確認し、最適な選択を行いましょう。詳細な比較は信頼できる情報源で調べると効果的です。

下記は手数料が安いおすすめのファクタリング会社です。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

2.買取上限・下限金額

ファクタリング会社によって買取可能な金額の下限・上限が異なります。

自社の資金需要に合った柔軟な買取設定を提供する会社を選ぶことが重要です。詳細な金額は各社の公式ページで確認しましょう。

買取上限・下限無しのおすすめファクタリング会社は下記です。

\評判・口コミで人気急増中/

おすすめの買取上限・下限無しファクタリング会社

| 日本中小企業金融サポート機構

上限・下限なし 一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

上限・下限なし 口コミ人気1位のファクタリングサービス。業界最安値の手数料1%~14.8%が魅力。 | |

| PMG

上限2億・下限なし リピート率96%のファクタリングサービス。最短2時間での資金調達が可能! |

3.入金スピード

ファクタリングの利用目的の一つに、早期の資金化があります。そのため、入金スピードは大きな選定要素です。

一般的には最短即日~数日で資金が振り込まれます。

スピードだけでなく、審査の迅速さや契約後の対応の質も確認するようにしましょう。

即日入金が可能なおすすめファクタリング会社は下記の3社です。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

4.ファクタリング種類(2社間・3社間)

ファクタリングの形態には2社間ファクタリングと3社間ファクタリングがあります。

2社間ファクタリングと3社間ファクタリングの違いは、「仕組み」「売掛先への通知有無」「手数料」「現金化の早さ(スピード)」「審査通過率」「必要書類」「債権譲渡登記有無」「償還請求権有無」で異なり、それぞれメリット・デメリットがあります。

2社間ファクタリング

2社間ファクタリングは、利用企業とファクタリング会社間で契約が完結し、迅速かつ手軽な反面、手数料がやや高い傾向にあります。

| メリット | 取引先(売掛先)への通知が不要・バレない 申し込みから現金化の手続きが早い |

|---|---|

| デメリット | 手数料が3社間ファクタリングより高い 債権譲渡登記が必要 |

3社間ファクタリング

3社間ファクタリングは取引先も含む形態で、透明性が高く、手数料は低めです。事業のニーズに合った形態を選ぶことで、効率的な資金調達が可能です。

| メリット | 手数料が2社間ファクタリングより安い 取引の透明性がある |

|---|---|

| デメリット | 申し込みから現金化の手続きが遅い 売掛先に通知され承認が必要(バレる) |

5.オンライン完結対応

オンラインファクタリングとは、WEB上で申込み・審査・契約・現金化まで一連の手続きが全て完結する契約方法です。

特に、地方に拠点がある企業や時間的制約のある経営者にとって、オンラインで契約や審査を完結できることは大きな魅力です。例えば、Webフォームから資料をアップロードし、契約をオンラインで結ぶことで、通常よりも短期間で現金化が可能です。

- 売掛債権の現金化のスピードが早い(最短即日)

- 全国どこでも利用できる

- 手数料が安くなる

6.審査基準・通りやすさ

ファクタリングの審査基準は会社ごとに異なり、売掛先の信用状況や利用者の財務状況によっても変わります。審査通過率が高い会社ほどスムーズに資金調達ができます。

例えば、事業者の過去の取引実績に基づく柔軟な審査を行う会社も増えてきています。選定の際には、審査にかかる時間や必要条件を事前に確認しましょう。

審査が甘いおすすめファクタリング会社は下記の3社です。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

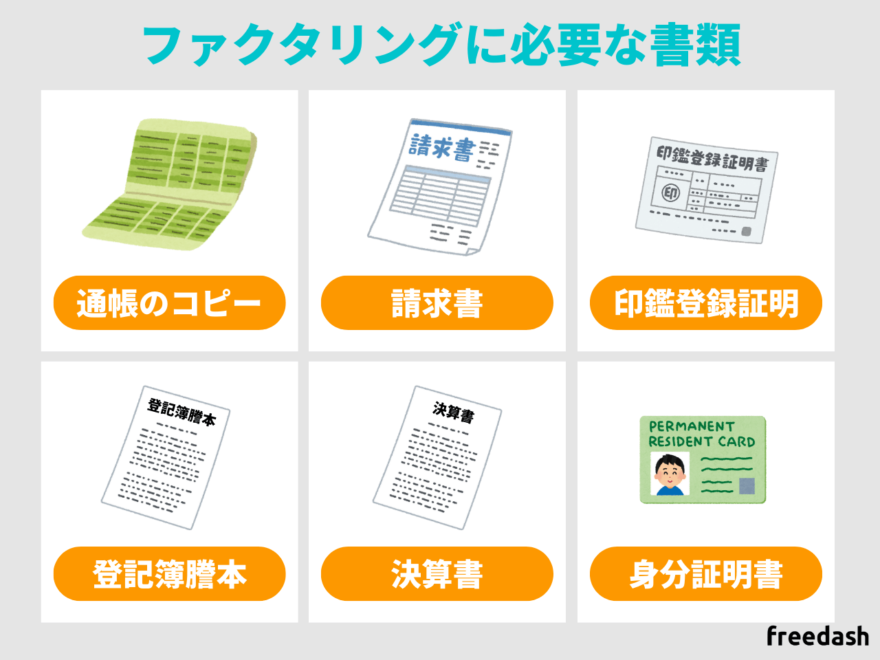

7.必要書類の種類

ファクタリング利用には、契約に必要な書類の種類も重要です。

通常、売掛債権の存在を証明する請求書や取引明細が必要です。一部の会社では追加で財務書類や銀行取引明細を要求する場合もあります。

書類の中には1週間程度かかる物もあるため、計画的に資料の取り寄せが必要です。

| 必要書類名 | 取得日数 |

|---|---|

| 預金通帳のコピー | 1日 |

| 商業登記簿謄本 | 1日〜7日 |

| 印鑑証明書 | 1日〜7日 |

| 決算書 | 1日〜7日 |

| 身分証明書 | 1日 |

| 請求書 | 1日 |

個人事業主向けファクタリングの場合は、通帳なしで請求書のみの場合もある

個人事業主向けのファクタリングでは、通帳の提出が不要なケースが一般的ではないものの、請求書と本人確認書類のみで利用できるファクタリング会社も存在します。

下記の3社は通帳なしで利用できるおすすめのファクタリング会社です。

| 会社名 | 必要書類 |

|---|---|

| labol(ラボル)

| 本人確認書類 請求書 取引がわかるエビデンス(取引先とのメールなど) |

| ペイトナーファクタリング(yup先払い)

| 本人確認書類 請求書 |

| FREENANCE(フリーナンス)

| 本人確認書類 請求書 取引がわかるエビデンス(取引先とのメールなど) ※2回目以降 |

こうした個人事業主向けのファクタリング会社を利用することで、事業主の手間を軽減しつつ、迅速な資金調達が可能になります。利用前に各社の条件を詳しく確認することが重要です。

8.土日対応の可否

ファクタリング会社は土日休みのところも多いため、土日対応のファクタリング会社を選ぶことで、急な資金需要にも対応可能です。特に、週末や連休中に資金が必要な場合、平日のみの対応会社では不便が生じます。

例えば、緊急で資金を確保しなければならない場合でも、土日対応の会社であればスムーズに取引できます。ニーズに合わせて選定することが求められます。

土日対応可能なおすすめファクタリング会社は下記の3社です。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

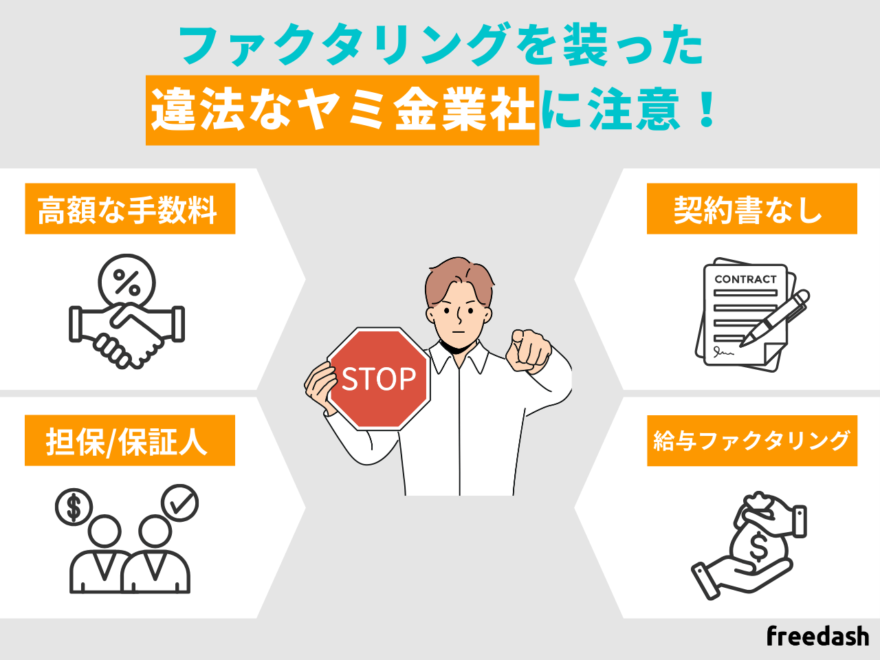

【やばい】違法なヤミ金業社に注意!

違法なヤミ金業者によるファクタリングの手口は、非常に危険です。

金融庁が公開する「ファクタリングに関する注意喚起」では、ファクタリング利用に伴い下記のような注意を警告しています。

中小企業の経営者などを狙い、貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。

- ファクタリングとして勧誘を受けたが、契約書に「債権譲渡契約(売買契約)」であることが定められていない

- ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

などのケースは、ファクタリングを装った貸付けの疑いがありますので、十分注意してください。

引用:金融庁 ファクタリングに関する注意喚起

違法ファクタリングを見分けるコツを解説します。

1.給与ファクタリング(個人給料ファクタリング)

個人の給料を対象にしたファクタリングを掲げる業者には注意が必要です。

通常のファクタリングは法人や事業者を対象とするものですが、個人の給料を担保にした取引は、違法なヤミ金業者が関与しているケースが多く見られます。

「給与ファクタリング」などと称して、業として、個人(労働者)が使用者に対して有する賃金債権を買い取って金銭を交付し、当該個人を通じて当該債権に係る資金の回収を行うことは、貸金業に該当します。

貸金業登録を受けていないヤミ金融業者により、年率換算すると数百~千数百%になる手数料を支払わされたり、大声での恫喝や勤務先への連絡といった私生活の平穏を害するような悪質な取立ての被害を受けたりする危険性があります。

引用:金融庁「ファクタリングの利用に関する注意喚起」

上記のように、金融庁でも注意喚起されているため、「給与ファクタリング」にはくれぐれも注意しましょう。

2.違法な高額金利(手数料)の請求

違法なファクタリング業者では、法外な金利が適用されるケースがあります。

例えば、通常のファクタリングは手数料として1%~10%程度が相場ですが、違法業者は実質的に年率100%を超えるような金利を要求する場合があります。

こうした業者を利用すると、結果として深刻な負担を背負うことになります。信頼できる情報源から業者を確認することが大切です。

3.契約書がない

違法なヤミ金業者は、契約書を交わさないまま取引を進めるケースがあります。これは、後々トラブルが発生した場合に証拠を残さないための手口です。正規のファクタリング会社は、すべての取引において詳細な契約書を交わし、契約内容を明確にします。

例えば、契約書なしで手数料や返済条件が不明瞭なまま取引を進めると、後日法外な金額を請求されることがあります。

このようなトラブルを避けるためには、必ず契約書の内容を確認し、書面での契約が行われることを確認することが大切です。

4.担保・保証人を求められる

違法な業者の中には、担保や保証人を求めるケースがあります。通常のファクタリング取引では、売掛債権を担保とするため、追加の担保や保証人を必要とすることはありません。

違法ファクタリングの判例

ファクタリングが貸金業法に該当しないと判断された判例は、取引が純粋な債権売買であり、償還請求権がない場合に成立しています。

償還請求権とは、ファクタリング取引で売掛金の支払いが得られなかった際、利用者がその損失をファクタリング業者に返済する義務を負うものです。一方、償還請求権がない場合、売掛金の回収リスクを業者が負うため、純粋な債権売買とされ、違法性の有無を判断する基準となります。

ファクタリング業者は償還請求権を有しておらず、売主としても債権の買戻しを予定していないことなどから、実質的にも債務者の不払いリスクがファクタリング業者に移転していると評価できること、対抗要件具備は猶予されているものの、ファクタリング業者の判断において具備が可能であったこと、債権額面と売買代金の差額(手数料)についても担保目的であることを推認させるような大幅なものということもできないことなどを総合考慮し、貸金業法は適用されないと判断された事案

引用:金融庁「ファクタリングの利用に関する注意喚起」

(東京地裁令和2年9月18日判決)

契約上、債務者の不払い等により回収することができなかった額につき売主が責任を負うものとはされておらず、実際に、債務者の無資力の危険についての負担がファクタリング業者に移転したものと認められること、また、債権額面と売買代金との差額(手数料)についても、実質的に担保目的のものであることを推認させるような多額のものではないことなどを総合考慮し、債権の確定的な売買であると判断された事案

引用:金融庁「ファクタリングの利用に関する注意喚起」

(東京高裁令和4年6月15日判決)

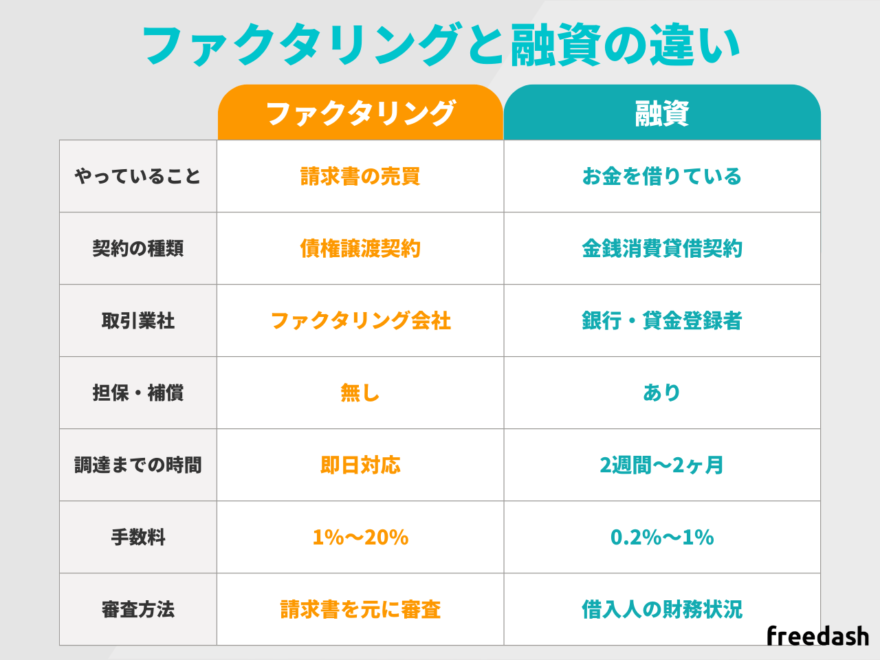

銀行融資・ビジネスローンとの違いは?

銀行融資やビジネスローンとファクタリングの違いは、資金調達の手法やスピード、審査基準、そして利用時のコストにおいて明確に異なります。

銀行融資やビジネスローンは、一般的に中長期的な資金調達を目的としており、審査が厳しく、申請から融資までに一定の時間がかかります。審査基準には、申請者の信用情報や財務状況、担保の有無が大きく影響し、一定の返済計画に基づいた金利負担を伴うため、経営上の計画性が求められます。

一方で、ファクタリングは売掛債権を早期に現金化する手法であり、資金調達までのスピードが速いのが特徴です。利用企業自身ではなく、売掛先の信用が重視されるため、銀行融資に比べて審査が柔軟で通過しやすい傾向があります。

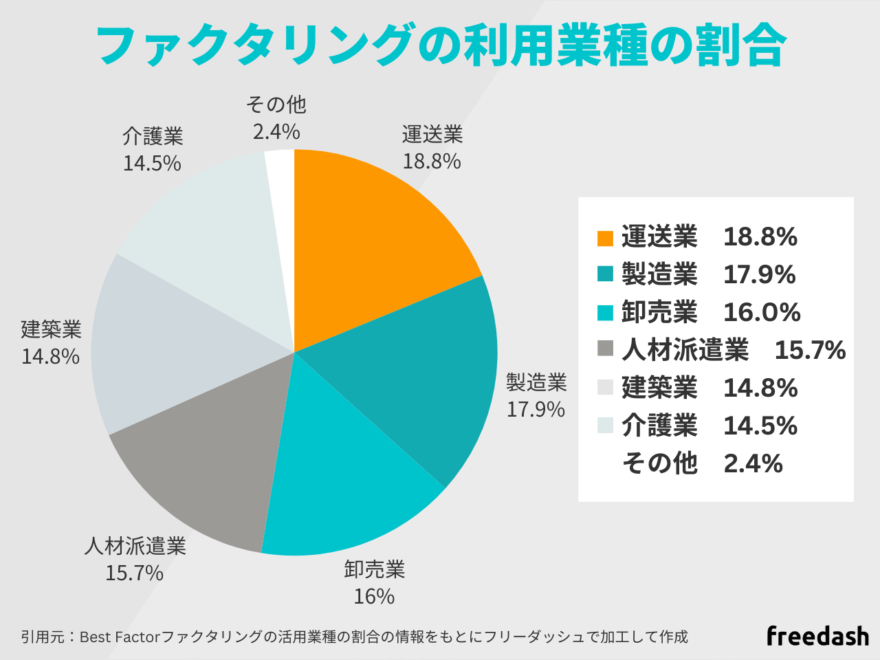

ファクタリングの利用業種割合

ファクタリングの利用業種割合で最も利用が高いのは、運送業で18.8%、次に製造業17.8%です。

建設業界では、受注から支払いまでの期間が長いため、ファクタリングを活用して早期に資金を手元に確保することが求められます。また、ITやサービス業も一定の割合で利用されており、プロジェクト型や契約型の収入形態により資金繰りに柔軟な対応が求められる場面が多いことが背景にあります。

こうした業種別の利用傾向として、支払い期間が長い業種と人件費による出費が多い業種でよく使われていることがわかります。

ファクタリングに関してよくある質問

ファクタリングに関してよくある質問を解説します。

まとめ

最後にまとめです。

ファクタリングサービスは資金繰りを改善する「資金調達方法」として有効な手段です。しっかりと見極めるポイントを抑えながら優良サービスを利用するようにしましょう。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

- QuQuMo(ククモ)

- PMG

- ビートレーディング

- 日本中小企業金融サポート機構

- ベストファクター(Best factor)

- ペイトナーファクタリング(旧yup先払い)

- Labol(ラボル)

- No1ファクタリング

- FREENANCE(フリーナンス)

- トップマネジメント

- ファクタリングのトライ(TRY)

- PAY TODAY

- JBL

- えんナビ

- ジャパンマネジメント

- MSFJ

- うりかけ堂

- 資金調達プロ

- EasyFactor(イージーファクター)

- 西日本ファクター

- ファクタリング福岡

- いーばんく

- 事業資金エージェント

- GMOフリーランスファクタリング

- ファンドワン

- 株式会社No.1(ナンバーワン)

- GoodPlus

- ファクタリングZERO

- 三共サービス

- アクセルファクター