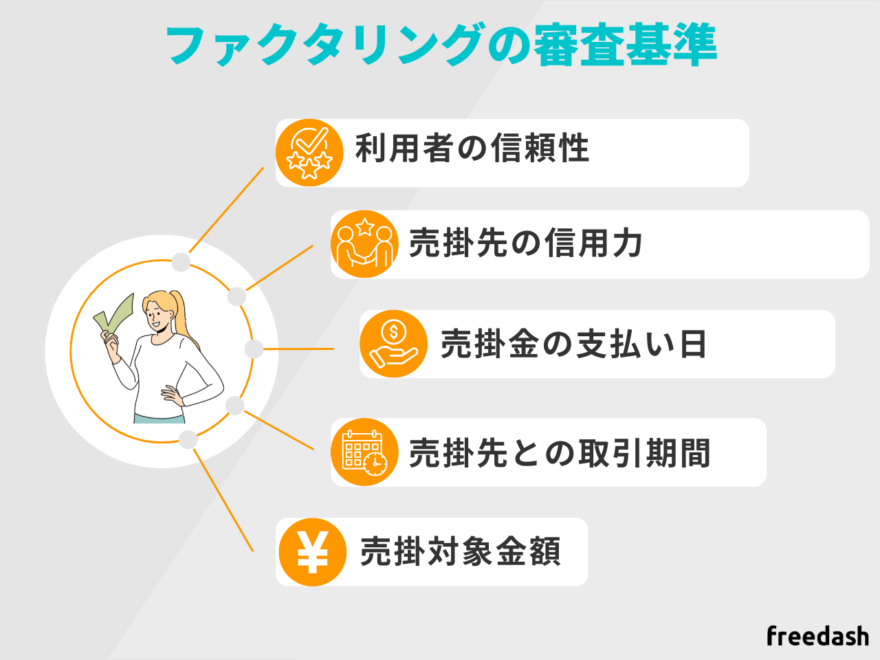

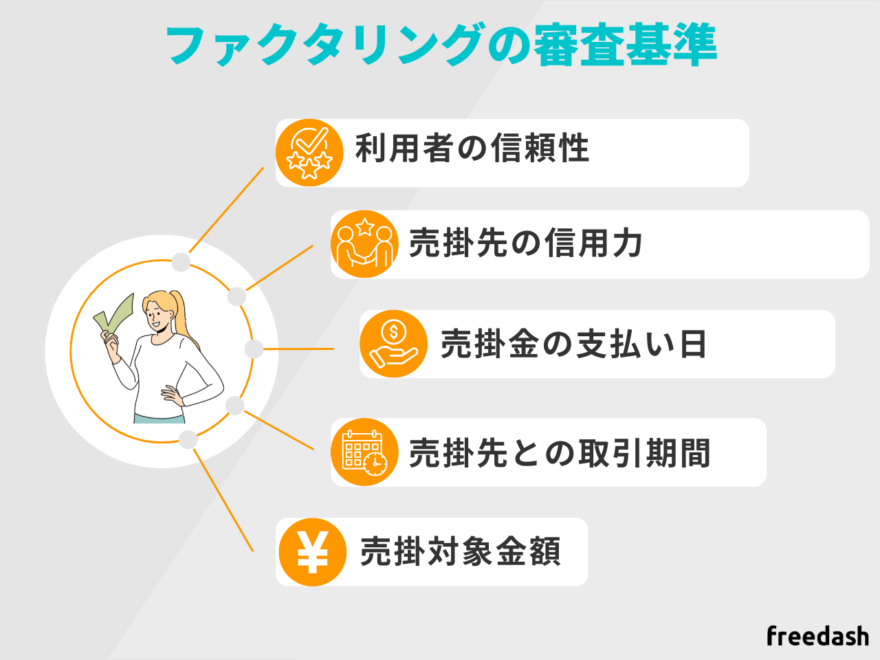

ファクタリングサービスの審査基準には「利用者の信用力」「売掛先の信用力」「売掛金の支払い日」「売掛先との取引間」「売掛金額」があります。

一方で、ファクタリング審査に落ちてしまう理由として、信頼性や安定性に欠ける人や、売掛金の信憑性が低い場合が挙げられます。ファクタリング会社は債権の確実な回収を重視するため、こうしたリスクがあると審査を通過しにくくなります。

ファクタリングは、つなぎ資金として短期の運転資金が必要な場合に利用される傾向があります。(金融庁「事業者の事業資金の借入れ状況」)さらに、民法(債権法)改正により資金調達を行いやすい環境が整備され、ファクタリング契約の利用がさらにしやすくなりました。(法務省「民法(債権関係)の改正に関する中間的な論点整理の補足説明」)

本記事では、国内100社以上のファクタリング会社徹底調査し、「ファクタリングの審査基準」「落ちる・通らない理由」「審査通過率を上げる方法」を解説していきます。

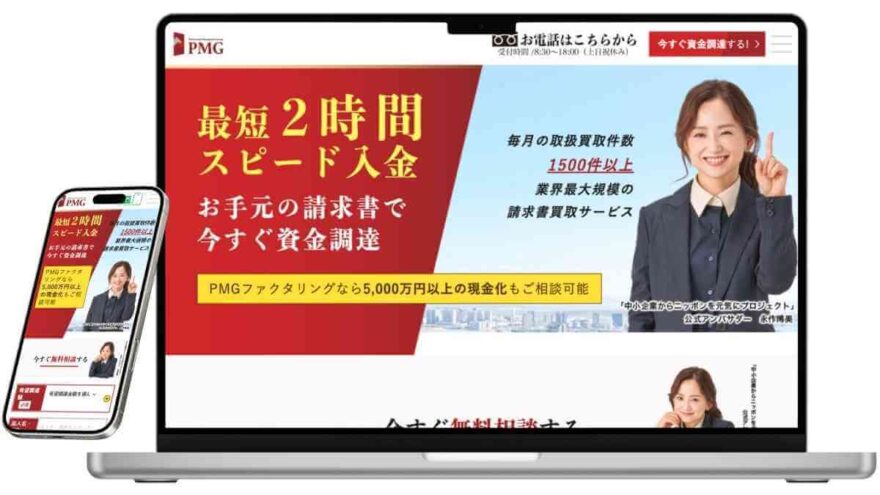

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

▼ファクタリングは必ず2〜3社相見積もりをしよう!

世の中には数百社以上のファクタリングサービスが存在します。当サイトで最もおすすめしているファクタリングサービスを知りたい方は「ファクタリングおすすめ徹底比較」も同時にご覧ください。

監修者

株式会社SowLab代表取締役社長。デロイトトーマツコンサルティング合同会社にて、経営戦略・新規事業開発・M&A・営業/マーケティング戦略・Web上位設計など多数プロジェクトを支援。その後、ブロガー・フリーランスコンサルを経て起業。一貫して、エンタメ・放送・広告代理店・IT/Web・人材/フリーランス・テック業界向けにHR×コンサル×メディアを強みとした支援を行っている。

執筆者

メディア×コンサルを強みとするクリエイティブコンサルティング企業。転職・フリーランスのキャリア総合メディア「フリーダッシュ(freedash)」を運営。他事業として、フリーランス検索プラットフォーム「コンサルフリー」、コンサル業界特化型メディア「コンサルフリーマガジン」なども展開。

ファクタリングの審査とは?

ファクタリングの審査は、売掛債権を売却する際に、売掛先の信用力や売掛金の内容、利用者自身の信頼性などを確認するプロセスです。

この審査は、ファクタリング会社がリスクを軽減し、円滑な取引を行うために欠かせません。一般的に、売掛債権の支払い能力や取引の透明性、売掛先の信用状況が主な審査項目とされており、審査を通過することで迅速な資金調達が可能となります。

ファクタリングの審査基準【確認されるポイント】

ファクタリングの審査基準は下記があります。

1. 利用者の信頼性

ファクタリングの審査基準として第一に利用者の信頼性が挙げられます。

ファクタリングは利用者の売掛債権を期日より前に現金化する資金調達の手段であり、ファクタリング会社が一定のリスクを負い成り立つサービスです。そのため、ファクタリングサービスを利用する中小零細企業法人や個人事業主フリーランス・自営業者などの利用者自身の信頼性が大前提として必要になります。

ファクタリングは銀行融資と違い信用情報や経営状況は影響しませんが、特に下記の点は信頼度を図られることがあります。

- 必要書類が過不足なく提出できているか?

- 売掛先(取引先)と継続した取引があるか?

- 売掛債権がある事を証明できるか?(請求書・契約書など)

2. 売掛先の信用力

ファクタリングの審査では、売掛先の信用力も厳しく審査されます。

売掛先が信頼性のある企業であることは、ファクタリング会社にとって取引のリスクを軽減する重要なポイントです。売掛先の業績や支払い能力、過去の取引実績などが評価対象となります。

3. 売掛金の支払い日

売掛先から支払われる予定の支払期日の期間が短い場合、審査は通りやすくなります。

支払い期日が近いほど、ファクタリング会社は資金回収のリスクを軽減できるため、評価が高くなる傾向にあります。逆に支払い期日が遠いと、リスクが増大し、審査が厳しくなる場合があります。

建設業などの大きな金額を取り扱う業界では長い期間での支払いサイトになるため特に注意が必要です。

4. 売掛先との取引期間

売掛先との取引期間の長さも重要な基準です。

取引が長期的であればあるほど、取引先の信頼性が確保されやすく、ファクタリング会社にとってリスクの低い案件と見なされます。逆に短期間の取引や新規取引の場合、審査が厳しくなることがあります。

5. 売掛対象金額

売掛金の金額も審査において重要です。

小額すぎる場合は手数料や手間に見合わないため、審査が通りにくくなる場合があります。逆に、金額が大きすぎるとリスクが高まるため、適切な売掛金の額を提示することが求められます。

下記は人気のファクタリング会社別の買取り可能額の比較一覧表です。

| ファクタリング業者 | 買取可能額 |

|---|---|

| QuQuMo online

| 下限・上限なし |

| ペイトナーファクタリング(yup先払い)

| 1万円~ |

| ビートレーディング

| 下限・上限なし |

| ベストファクター | 30万円~1億円 |

| 日本中小企業金融サポート機構

| 下限・上限なし |

| labol(ラボル)

| 1万円~ |

| 株式会社No.1

| 100万円~5000万円 |

| FREENANCE(フリーナンス)

| 非公開 |

| トップ・マネジメント

| 30万円~3億円 |

| ファクタリングのトライ(TRY)

| ー |

| PAYTODAY

| 10万円~ |

| オンラインファクタリングJBL

| ~1億円 |

| えんナビ

| 50万円~5000万円 |

| ネクストワン

| 30万円~上限なし |

| S-COM | 30万円~1億円 |

| ジャパンマネジメント

| 20万円〜5,000万円 |

ご覧のように、売掛金額の大きさや規模により審査に通過しやすいかどうかも決まってきます。

ファクタリングの審査に落ちる!通らない理由と原因

「ファクタリングの審査に落ちた!」「何社か審査したけど通らない理由がわからない!」と嘆き悲しむ人もいます。そのような方によくあるファクタリングの審査に落ちやすい人の特徴や理由は下記になります。

通らない理由と原因

1.売掛債権の入金期間が長い

ファクタリング審査において、売掛債権の入金期間が長いことはリスク要因となります。入金までの期間が長いと、回収リスクが高まるため、ファクタリング会社は慎重になります。

例えば、一般的な支払いサイクルが60日以内の債権に比べ、90日を超える債権は審査に通りにくい傾向にあります。特に中小企業の資金繰りにおいて、長期の入金期間はリスクが高いため、審査基準を満たすことが難しくなることがあります。

従って、審査を受ける際には短い入金期間の債権を活用することが有利です。

2.金額が少額である

売掛金額が少額の場合、ファクタリング会社は手数料や手間に見合わないため、審査が通りにくいことがあります。少額の取引は管理コストが高く、リスクとリターンのバランスが取れないためです。

このような場合、複数の少額債権をまとめて審査を受けることで通過率を向上させる対策が取られることもあります。取引金額に関しては、規模に応じた調整が重要です。

3.債権の内容に問題がある

債権の内容に問題がある場合、ファクタリング審査は通過しにくくなります。

具体的には、契約が不透明、支払い条件が不明確、または売掛先との取引が正式なものではない場合などが該当します。

例えば、契約書が存在しない場合や条件が曖昧な債権は、リスクが高いため、ファクタリング会社は慎重になります。債権内容の明確化は、審査通過の重要な要素であり、信頼性を高めるための適切な書類管理が必要です。

4.架空の債権である可能性がある

ファクタリング会社は架空の債権のリスクを警戒します。架空債権は、存在しない売掛金を装って資金調達を図る行為であり、詐欺的なケースも含まれるため厳重な審査が行われます。

例示では、売掛先と実際の取引履歴が確認できない場合や、取引証拠がないケースでは、審査を通過するのは難しいでしょう。このような事態を避けるため、適切な取引証拠を提示し、透明性を保つことが求められます。

5.譲渡が重複している恐れがある(二重譲渡)

売掛債権がすでに他のファクタリング会社に譲渡されている場合、二重譲渡の可能性があるため、審査に通りにくくなります。

二重譲渡はファクタリング会社にとって大きなリスクであり、これが発覚した場合、取引そのものが無効になるリスクがあります。

例えば、同一債権を異なる会社に譲渡した履歴がある場合、信用を失う結果となります。譲渡状況の管理と適切な取引証明が不可欠です。

6.人柄や態度が悪い

利用者の人柄や対応態度が悪い場合、ファクタリング会社の信用を得られず、審査に影響を及ぼします。ビジネスマナーの欠如や誠実さの欠如が見られる場合、取引リスクが増加すると判断されます。

例えば、初回面談での無礼な態度や曖昧な説明は、信用を損ねる結果となり得ます。丁寧な対応と誠実なコミュニケーションが、審査を通過するための重要な要素です。

7.取引実績がないまたは短期間である

取引実績がない、または取引期間が短い場合、信用性が不足すると判断され、審査が通りにくいことがあります。

ファクタリング会社は取引履歴が長期にわたる場合、リスクが低いと評価します。

8.社会的信用度が不足している

社会的信用度が低いと、ファクタリング会社の審査に通過することは困難です。

例えば、信用情報機関での悪評や債務超過状態が確認されると、審査が通らないことがあります。経営の透明性と信用構築が重要です。

ファクタリングの審査通過率を上げるコツ

審査通過率を上げるコツを紹介します。

審査通過率を上げるコツ

1.信用度の高い取引先との売掛債権を使う

ファクタリング審査を通過しやすくするためには、信用度の高い取引先との売掛債権を用いることが効果的です。信用力のある企業との取引であれば、支払いの信頼性が高いため、ファクタリング会社にとってリスクが低くなります。

例えば、大手企業や上場企業との取引は高く評価されやすいです。こうした債権を活用することで、審査通過率が上がり、資金調達がスムーズに進む可能性が高まります。

2.支払い期日の短い売掛債権を使う

支払い期日の短い売掛債権を用いると、ファクタリング審査の通過率が向上します。

短い支払い期日は、ファクタリング会社にとって資金回収リスクが低くなるため、審査基準を満たしやすくなります。

3.譲渡禁止特約なしの売掛債権を使う

譲渡禁止特約がついていない売掛債権を選ぶことで、ファクタリング審査の通過がスムーズになります。

譲渡禁止特約があると、売掛債権の譲渡に法的な制約が生じ、取引が成立しにくくなるため、審査に影響を与える場合があります。

4.架空債権でないことを明示する

ファクタリング審査を通過するには、売掛債権が実際に存在し、架空ではないことを明確に示すことが必要です。取引の履歴や証拠書類を適切に提示することで、ファクタリング会社の信頼を得られます。

例えば、取引契約書や請求書の提示により、債権の実在性を証明できれば、リスクが低いと判断されやすくなります。

5.ビジネスマナーを心がける

ビジネスマナーを心がけ、誠実で丁寧な対応をすることで、ファクタリング会社からの信頼を得やすくなります。

例えば、面談の際に的確な説明や迅速な書類提出を行うことで、信頼性が向上し、審査通過がスムーズになります。日頃からの誠実な姿勢が、取引全体の印象を良くし、審査をクリアするための大きな要因となります。

審査落ちを避けるファクタリング会社選びのポイント

審査落ちを避けるファクタリング会社選びのポイントを解説します。

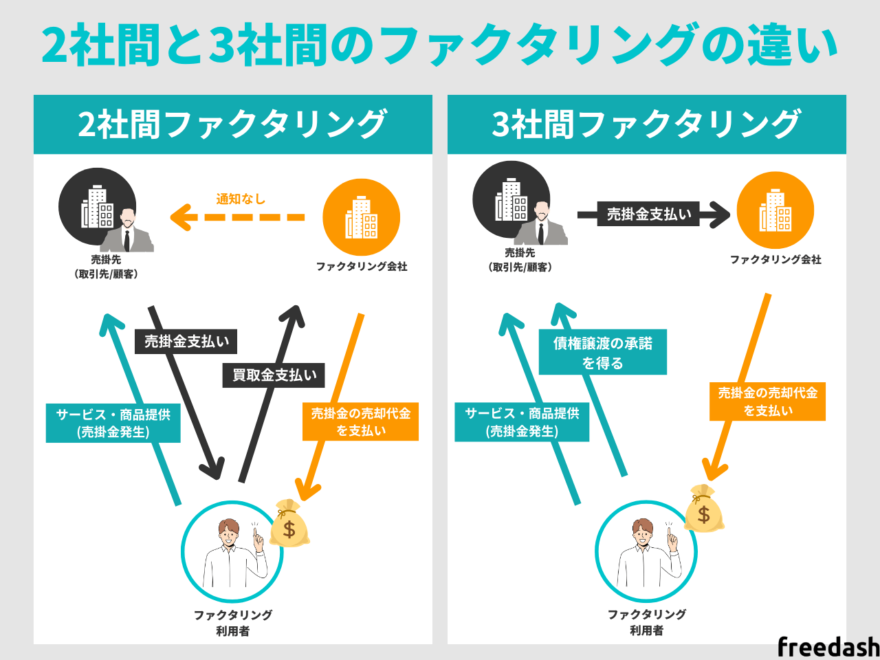

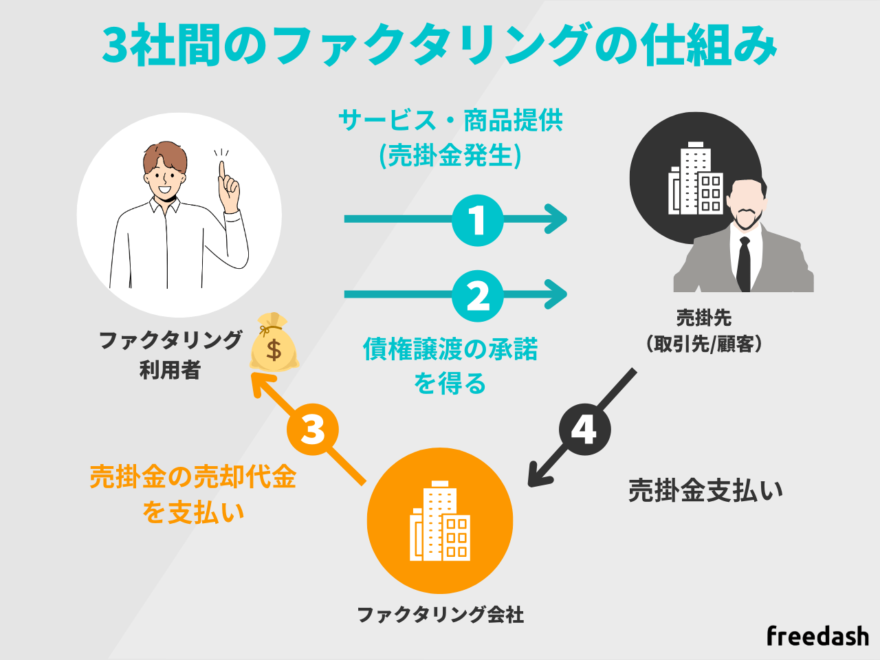

1.3社間ファクタリングを使う

審査落ちを避けるためには、3社間ファクタリングを利用する方法が有効です。

ファクタリングの形態には2社間ファクタリングと3社間ファクタリングがあり、2社間ファクタリングと3社間ファクタリングの違いのひとつは、3者間ファクタリングでは売掛先(取引先)が契約スキームに直接関与する点です。

これにより取引の透明性が向上し、ファクタリング会社が負う未回収リスクが大幅に軽減されます。このリスクの低減は、審査通過率の向上に直結し、さらに手数料が抑えられる傾向があります。

2.審査通過率が高いファクタリング会社を選ぶ

審査通過率が高いファクタリング会社を選ぶことも大切です。

審査が甘いファクタリング会社の特徴として、必要書類が少ないことが挙げられます。一般的には、請求書や身分証明書のみで契約手続きを進めることができるケースも多く、時間や手間をかけずに審査を完了させることが可能です。

審査が甘いおすすめファクタリング会社は下記の3社です。

\評判・口コミで人気急増中/

おすすめの審査が甘いファクタリング会社

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

審査が甘いおすすめのファクタリング会社について詳しく知りたい方は、当サイトで徹底比較している「審査が甘いファクタリングおすすめ業者」も合わせてご覧ください。

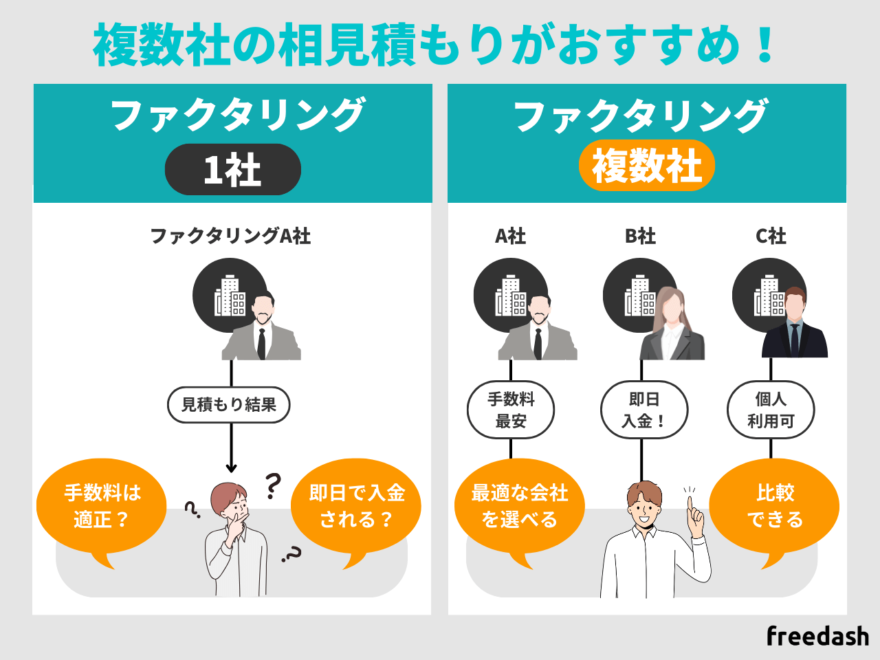

3.複数会社に相見積もりをする

ファクタリングは複数社の相見積もりをすることをおすすめします。

複数社に相見積もりすることはファクタリング相場がわかり手数料の低減に繋がります。自分に合うファクタリング業者を目安2~3社に無料見積相談してみましょう!

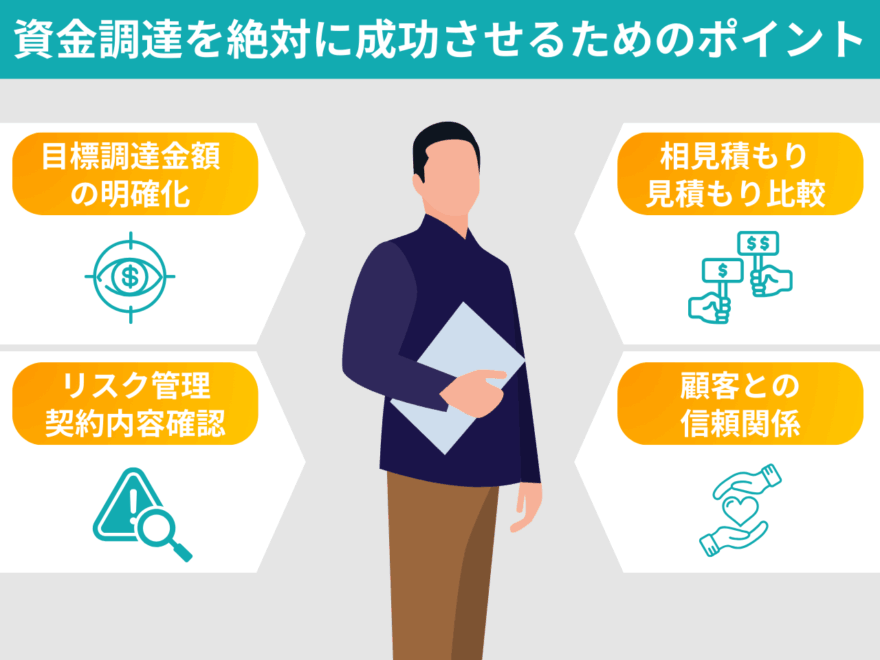

ファクタリングで資金調達を絶対に成功させるためのポイント

ファクタリングで資金調達を絶対に成功させるためのポイントを大きく4つにまとめました。

絶対に成功させるためのポイント

1. 資金調達目標を明確にする

ファクタリングでの資金調達を成功させるためには、まず資金調達目標を明確にすることが不可欠です。「いくら必要か」「何に使うか」を具体化することで、ファクタリング会社との条件交渉がスムーズになり、最適な契約を選びやすくなります。

目的が明確であれば審査にもプラスに働きますし、資金活用後の返済計画にも一貫性が生まれます。資金調達は“なんとなく”ではなく、戦略的に取り組むべきビジネス活動です。

2. リスク管理と契約内容の確認を徹底する

ファクタリングの活用においては、リスク管理の視点が非常に重要です。

契約前には契約内容確認を徹底し、特に償還請求権の有無には注意が必要です。償還請求権付きの場合、売掛先が支払わなければ自社が返済義務を負います。また、手数料の構成や支払方法、期日、契約の解除条件なども見逃せないポイントです。契約書をしっかり読み込み、不明点は事前に確認しておくことで、想定外のリスクを回避できます。

3. 複数社から見積もりを取得し比較する

より良い条件でファクタリングを利用するには、複数社からの相見積もりが欠かせません。

複数社から条件を取り寄せて比較することで、手数料だけでなく入金スピードやサポート体制など、総合的なサービスの質を見極めることができます。最初に提示される条件だけで判断せず、自社にとって本当にメリットのある提案を見つけることが重要です。急ぎの場合でも焦らず、冷静に複数の選択肢を検討する姿勢が大切です。

4. 顧客との信頼関係を損なわない対応を意識する

ファクタリングを利用する際は、顧客信頼関係の維持も重要です。

特に「3社間ファクタリング」では債務者への通知が発生するため、突然の通知によって誤解や不信感を与えないよう、丁寧な事前説明と透明な対応が求められます。資金調達の裏側で信頼を損ねてしまえば、今後の取引に悪影響を与えるリスクがあります。信頼関係を維持することは、資金調達成功の見えない土台といえます。

顧客へ知られたくない場合は、「2社間ファクタリング」を利用すると債務者(取引先)に通知せずに資金調達が可能なため、信頼関係を損なうリスクを避けやすくなります。、「2社間ファクタリング」は、売掛先に知られずに資金を調達したい法人・個人事業主にとって有効な選択肢です。

ファクタリング審査なし・甘い会社はあるのか?

ファクタリング審査なし・甘い会社の実態を解説します。

審査なしのファクタリング会社はない

結論、審査なしのファクタリング会社はありません。

ファクタリングは売掛債権をもとに一定のリスクをファクタリング会社が背負う事で成り立つ仕組みです。

そのため、もし審査をしない会社や業者があるなら、まず怪しい業者と疑ってよいでしょう。

一方で、昨今ではAI審査なども出てきているため、従来の審査よりはよりデジタル化されスピード感も早くなっています。

審査が甘いのは2社間より3社間ファクタリング

一方で、審査なしは存在しませんが、審査が甘いファクタリングならあります。

それは3社間ファクタリングです。

3社間ファクタリングは2社間ファクタリングと比べると、取引先を介する契約のため未回収リスクが低減され審査が甘く手数料も低くなります。

そのため、売掛先(取引先)へのファクタリングの通知・承諾ができる売掛債権であれば2社間よりも3社間を利用した方が審査は通過しやすいと言えます。

おすすめのファクタリング会社比較ランキング

当サイトで行う「ファクタリングおすすめ比較ランキング調査」で、総合的な点数も高く審査通過率も評判の高いおすすめファクタリング会社を紹介します。

人気のファクタリングの比較表

1. QuQuMo online(ククモオンライン)

| 公式サイト | QuQuMo online

|

| 運営会社 | 株式会社アクティブサポート |

| 利用対象 | 法人、個人事業主、フリーランス ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 2社間ファクタリングに対応 3社間ファクタリングに非対応 |

| 入金スピード | 最短即日(最短2時間) |

| 買取金額 | 下限・上限なし ※累計取扱高900億円以上 |

| 手数料 | 1%~14.8% |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース)※内容による |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 審査通過率は非公開 |

| 必要書類 | ・本人確認書類(身分証・運転免許証) ・買取対象の請求書 ・通帳のコピー |

| 営業時間 | 調査中 |

2026年3月の最新情報を元に作成

\手数料1%の業界最安で大人気/

QuQuMo online

![]() (ククモオンライン)は株式会社アクティブサポートが提供する法人・個人事業主・フリーランス向け即日ファクタリングサービスです。業界トップクラスの手数料1%〜とコストを低く抑えたい個人事業主・フリーランスにとって是非見積もりして欲しいおすすめなファクタリングサービスです。

(ククモオンライン)は株式会社アクティブサポートが提供する法人・個人事業主・フリーランス向け即日ファクタリングサービスです。業界トップクラスの手数料1%〜とコストを低く抑えたい個人事業主・フリーランスにとって是非見積もりして欲しいおすすめなファクタリングサービスです。

QuQuMo(ククモ)の特徴として、入金速度も最短2時間と脅威のスピードを誇り、買取下限もなく少額でも利用ができます。

- 償還請求権なしの売掛金前払いサービス

- オンライン完結により圧倒的にスピードと手数料の安さで、入金まで最短で2時間で可能

- 手数料は1%〜最大でも14.8%

- 弁護士ドットコム監修、クラウドサインでの契約締結なので安心

体験談

銀行に行っても貸してもらえず、途方に暮れていたとき広告を見てすぐに相談しました。 私は、ネットが苦手で不安でしたが サポートセンターに問合せをしながら安心して契約を進めることができました。必要書類も少なくこんなに簡単に資金調達ができるんだとびっくりしてます。 また困った際にはお願いしようと思います。(引用元:QuQuMo online

![]() 公式サイト)

公式サイト)

体験談

初めて利用した時からとても丁寧な対応をしてくださり 必要書類も少なく迅速だった為、それ以来継続して利用させて頂いております。取引先都合でのキャッシュフロー調整等で非常に助かっており、今後もご依頼するならこちらにします。(引用元:GoogleMap)

体験談

対応が凄く丁寧でハキハキしてました! 他社と比べて駆け引きのような事も一切無く安心して頼めました! 代表自らもご挨拶していただきとにかく安心してお話しさせて頂ける会社です! 褒めすぎたかな笑(引用元:GoogleMap)

\手数料1%の業界最安で大人気/

2. PMG

| 公式サイト | PMG

|

| 運営会社 | ピーエムジー株式会社 |

| 利用対象 | 法人、個人事業主 ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 2社間ファクタリングに対応 3社間ファクタリングに非対応 |

| 入金スピード | 最短即日(最短2時間) |

| 買取金額 | 下限なし・上限なし |

| 手数料 | 2%~12.8% |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース) |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 審査通過率は非公開 |

| 必要書類 | ・本人確認書類(身分証・運転免許証) ・買取対象の請求書 ・通帳のコピー |

| 営業時間 | 8:00~20:00 ※土日祝日も審査に対応 |

2026年3月の最新情報を元に作成

\最短2時間の超スピード資金調達/

PMG

![]() はピーエムジー株式会社が提供する法人・個人事業主向けファクタリングサービスです。

はピーエムジー株式会社が提供する法人・個人事業主向けファクタリングサービスです。

PMGは、多くの取引実績を持ち、その信頼性と安定したサービスが利用者から高く評価されています。ファクタリング契約数が34,758件、買取総額が1,584億円と取引実績が豊富なため、安心して利用することが可能です。

さらに、土日祝日も審査に対応しており、最短2時間で資金調達でき買取率も業界最高水準の2%を誇る人気のサービスです。

- 最短2時間での資金調達

- 他社からの乗り換え率98%

- リピート率96%の高いリピート率を維持

- 2%〜の業界最高水準の買取り率

体験談

媒体への支払いと広告主からの振込の資金繰りが合わずに来月の運転資金が800万円足りない状況でした。そんな時にPMGファクタリングを偶然見つけて問合せしたところ、オンラインですべてやり取りでき、クラウドサイン契約完了。当日中に800万円を振込してもらえました。(引用:ベストファクター公式サイト)

体験談

資金調達の担当者、市川さんには無理なお願いにもかかわらず親身に関わっていただき私が希望していた期日に実行していただきました。本当に感謝しかありません。 今後ともよろしくお願いします。(引用元:GoogleMap)

\最短2時間の超スピード資金調達/

3. トップマネジメント

| 公式サイト | トップ・マネジメント

|

| 運営会社 | 株式会社トップ・マネジメント |

| 利用対象 | 法人、個人事業主、フリーランス ※売掛金がある事 |

| 対象業界 | 業界は問わない |

| 取引種類 | 3社間ファクタリングに対応 2社間ファクタリングに対応 |

| 入金スピード | 最短即日 |

| 買取金額 | 30万円~3億円 ※累計買取高100億円 |

| 手数料 | 2社間ファクタリング:3.5%~12.5% 3社間ファクタリング:0.5%~3.5% (ゼロファク利用時最大10%の優遇措置あり) |

| 契約方法 | 完全オンライン完結 |

| 償還請求権 | 償還請求権なし(ノンリコース)※内容による |

| 債権譲渡登記 | 内容による |

| 審査基準 | 書類審査を元に行われる。 審査通過率は非公開 |

| 必要書類 | ・事業主様の本人確認書類 ・売却希望(売掛金)の請求書 ・昨年度の決算書 ・直近7ヶ月の入出金明細 ※添付データはPDFまたはjpgにてお願いします。 |

2026年3月の最新情報を元に作成

トップ・マネジメント

![]() は株式会社トップマネジメントが提供する法人・個人事業主向けの即日ファクタリングサービスです。累計買取高100億円の45,000件を超える安心な取引実績となっており安心感が評判のサービスです。

は株式会社トップマネジメントが提供する法人・個人事業主向けの即日ファクタリングサービスです。累計買取高100億円の45,000件を超える安心な取引実績となっており安心感が評判のサービスです。

- 累計買取高100億円の45,000件を超える安心感

- 法人経営者だけでなく個人事業主も対応可能(法人相手の売掛金がある場合)

- 地方のお客様の成約時交通費キャッシュバック(日本全国対応)

- 製造業、建設業、システム開発業などに多い3か月以上の長期の支払いサイトにも対応

体験談

フリーランスでプログラマーをしています。日本では、まだまだフリーランスに対する風当たりは強く、取引先からの支払いの遅れもしばしば。金融機関からは相手にされず、頼みの綱であるファクタリング会社も、フリーランスだと名乗っただけで門前払いです。4社から断られ、最後の望みをかけてトップマネジメントさんに連絡したところ、決して邪険に扱われることもなく、とても親身になって相談に乗ってくれました。(引用元:トップ・マネジメント

![]() 公式サイト)

公式サイト)

\累計買取高100億円を超える安心の実績/

ファクタリングに関してよくある質問

ファクタリングに関してよくある質問を解説します。

まとめ

最後にまとめです。

ファクタリングの審査基準を振り返りましょう。

| PMG

利用者数NO.1のファクタリングサービス。最短2時間での資金調達が可能! |

|---|---|

| 日本中小企業金融サポート機構

一般社団法人の非営利団体が運営する安心のファクタリングサービス。最短3時間のスピード調達が好評。 | |

| QuQuMo online

業界最安の手数料1%~が魅力のファクタリングサービス。少額から高額まで柔軟に対応! |

- QuQuMo(ククモ)

- PMG

- ビートレーディング

- 日本中小企業金融サポート機構

- ベストファクター(Best factor)

- ペイトナーファクタリング(旧yup先払い)

- Labol(ラボル)

- No1ファクタリング

- FREENANCE(フリーナンス)

- トップマネジメント

- ファクタリングのトライ(TRY)

- PAY TODAY

- JBL

- えんナビ

- ジャパンマネジメント

- MSFJ

- うりかけ堂

- 資金調達プロ

- EasyFactor(イージーファクター)

- 西日本ファクター

- ファクタリング福岡

- いーばんく

- 事業資金エージェント

- GMOフリーランスファクタリング

- ファンドワン

- 株式会社No.1(ナンバーワン)

- GoodPlus

- ファクタリングZERO

- 三共サービス

- アクセルファクター