フリーランスになったら源泉徴収の基礎知識を持っておかないと、余分な税金を取られてしまうなど確定申告時に損をしてしまう事があります。

なぜなら、会社員の時は会社側が勝手に源泉徴収を行い正確に手続きがされていましたが、フリーランスになると源泉徴収される人とされない人で分かれ、更には源泉徴収の管理を自分で行う必要があるからです。

本記事では、そんなわかりづらいフリーランスの源泉徴収に関して、「そもそも源泉徴収とは?」「フリーランスは源泉徴収が必要なの?」「源泉徴収の計算方法は?」「確定申告時の注意点は?」などの不安解消のための基礎知識を初心者向けに解説していきます。

- フリーランスの源泉徴収は、会社員と違って自分で確定申告し管理しなくてはいけない

- フリーランスは源泉徴収票をもらえず、原則確定申告書類が証明になる

- 源泉徴収をする対象は大きく8種類の仕事や報酬がある

- 源泉徴収額は、1回の報酬が100万以下 or 以上で計算方法が異なる

▼フリーランスを目指す全ての方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

監修者

株式会社SowLab代表取締役社長。デロイトトーマツコンサルティング合同会社にて、経営戦略・新規事業開発・M&A・営業/マーケティング戦略・Web上位設計など多数プロジェクトを支援。その後、ブロガー・フリーランスコンサルを経て起業。一貫して、エンタメ・放送・広告代理店・IT/Web・人材/フリーランス・テック業界向けにHR×コンサル×メディアを強みとした支援を行っている。

執筆者

国内最大級の転職・フリーランスのキャリア情報メディア「フリーダッシュ(freedash)」を運営。Webメディア設計・開発、転職・フリーランス関連の商品プロモーション支援などを手掛ける。ITエンジニア、コンサルタント、Webデザイナー、などのメンバーで運営中。

フリーランスの源泉徴収とは?

まずは、フリーランスの源泉徴収の意味と基本的な知識を解説します。

源泉徴収の意味

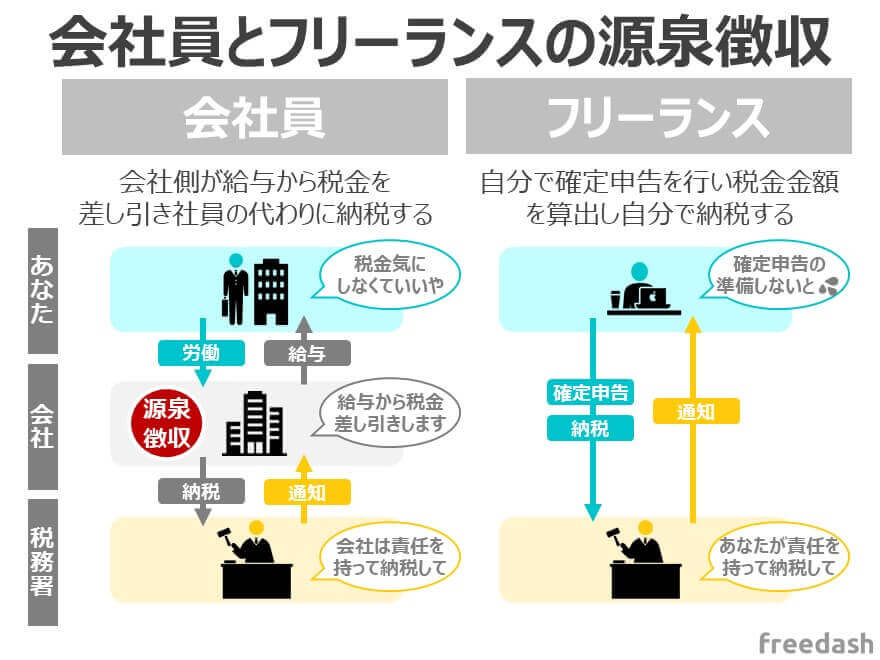

源泉徴収とは、会社や報酬を支払うクライアントなどが、事前に給与や報酬から税金を差し引き納税する制度の事です。

会社員の場合とフリーランスの場合で、源泉徴収の仕組みや手続きは異なるため、フリーランスに独立する際には違いを理解しておく必要があります。

会社員は源泉徴収されている

サラリーマンなどの会社員の場合は、原則「会社側」が、支払われる給与に対し予め支払うべき税金を差し引いてくれます。

つまりは、会社員の時は、何も気にしなくても、正確な源泉徴収が行われているという事です。毎月の給与明細などを見ると、額面(総給与額)に対し、税金が引かれている部分が源泉徴収額になります。

フリーランスは自分で源泉徴収する

一方で、フリーランスとして独立すると、源泉徴収を全て自分で管理しなくてはいけません。

更には、個人事業主フリーランスとし働く場合、源泉徴収をされる場合とされない場合があり、見極めをしっかり行う必要があります。

正確に源泉徴収を理解しておかないと「あれ?思ったよりも手取り報酬が少ない」「税金が二重課税になって損をしている」などの損をしてしまう事があります。

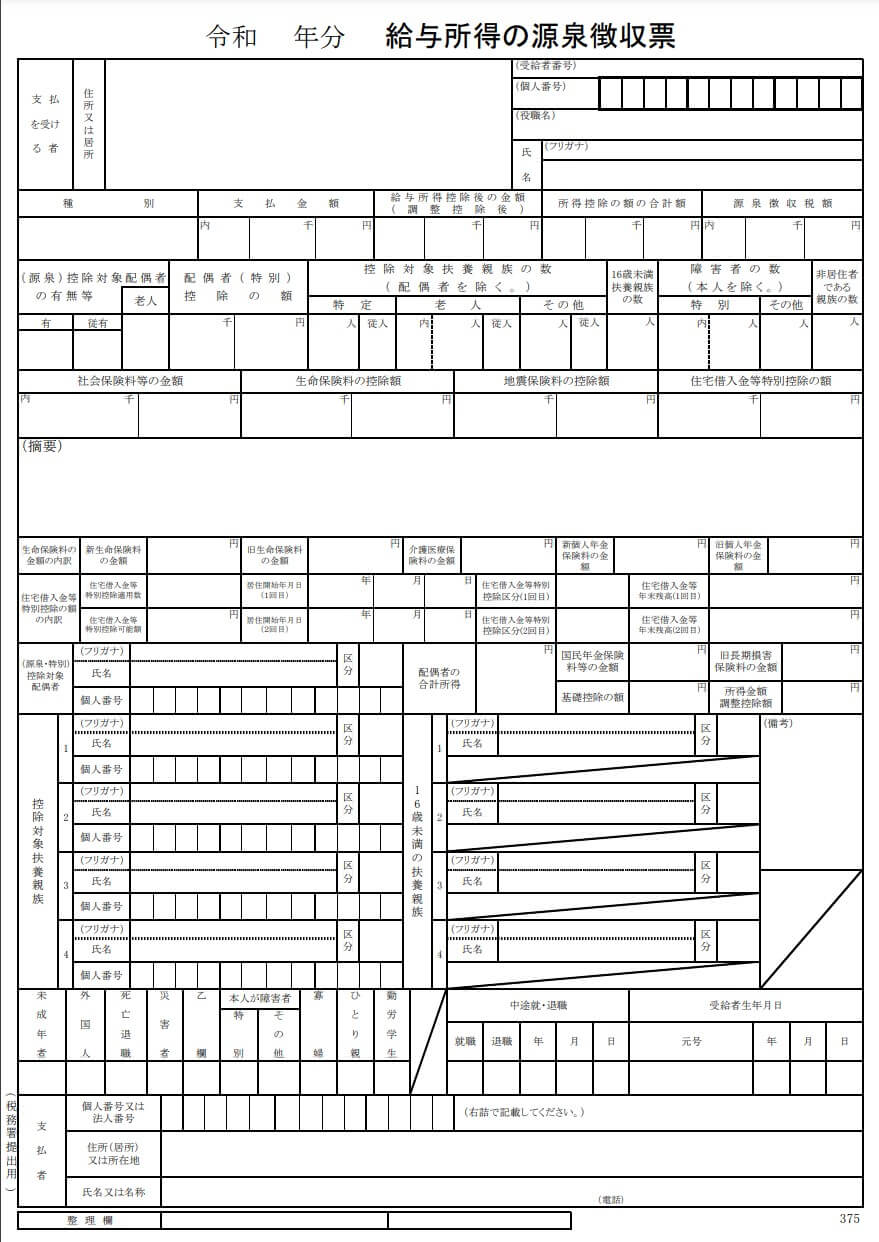

源泉徴収票

源泉徴収額を記す書類に「源泉徴収票」があります。

源泉徴収票とは、1年間の給与の支払金額や源泉徴収額が記載されている年1回発行される書面です。

会社員とフリーランスで源泉徴収票の捉え方が異なるため違いを知っておきましょう。

会社員は年1回源泉徴収票が発行される

会社員の場合は、給与所得者となり、1年間の給与の支払金額・所得控除の合計額などを記した「源泉徴収票」が発行されます。

源泉徴収票は金融機関の審査、賃貸の契約、雇用状況の証明など、様々な場面で使われるためフリーランスとして独立する場合も、会社員時代の源泉徴収をしっかり保管しておくことが重要です。

フリーランスは源泉徴収票をもらえない

一方でフリーランスになってからはこの源泉徴収票はありません。

その代わりになるのが、「確定申告書類」になります。そのため、源泉徴収を踏まえた正確な確定申告をすることがフリーランスにとっては重要となります。

源泉徴収の対象になるフリーランスの仕事

フリーランスになる上で注意すべき点として「源泉徴収される場合」と「されない場合」があるという事です。

フリーランスとして報酬を支払う・受取る仕事に応じ源泉徴収が必要かどうか?は変わってくるので主な対象となる仕事を解説します。

源泉徴収を忘れてしまうとペナルティが発生してしまうため注意しておきましょう。

個人事業主・フリーランスで源泉徴収がされる場合の報酬対象は下記となっています。

- 原稿料や講演料など

ただし、懸賞応募作品等の入選者に支払う賞金等については、一人に対して1回に支払う金額が50,000円以下であれば、源泉徴収をしなくてもよいことになっています - 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

- 社会保険診療報酬支払基金が支払う診療報酬

- プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

- 映画、演劇その他芸能(音楽、舞踊、漫才等)、テレビジョン放送等の出演等の報酬・料金や芸能プロダクションを営む個人に支払う報酬・料金

- ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆるバンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

- プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

- 広告宣伝のための賞金や馬主に支払う競馬の賞金

上記のいずれかの報酬に該当する場合、「報酬を支払う側」が源泉徴収をする必要があります。

例えば、Webライターとして原稿料をクライアントからもらう際は、報酬金額に対し原稿料から所得税相当額が差し引かれて振り込まれる形になります。

源泉徴収税額の計算方法

次に、「源泉徴収税額はいくらになるのか?」の計算方法を解説していきます。

源泉徴収税額の計算方法は大きく、報酬が「100万以下」 or 「100万以上」で分かれます。

報酬が100万円以下の場合の計算式

1回で支払う金額が100万円以下の場合の計算式は下記になります。

源泉徴収額 = 支払い金額 × 10.21%

1回の支払い金額が10万円の場合の例:

10万円×10.21%=1万210円

報酬が100万以上の場合の計算式

一方で1回で支払う金額が100万以上の場合は下記になります。

源泉徴収額 = (支払い金額-100万円) × 20.42% + 102,104円

1回の支払い金額が200万円の場合の例:

(200万円 – 100万円)× 20.42% + 102,104円 = 306,304円

源泉徴収額の計算方法を理解しておかないと、自らが源泉徴収をする場合や、クライアントやエージェントから源泉徴収をされる場合で、損をしてしまう場合もあるため正確に理解しておきましょう。

源泉徴収の手続き方法と必要書類

次に源泉徴収の納付に関する手続き方法と必要書類を解説します。

納付方法

源泉徴収される所得税は、「源泉徴収義務者」である雇用主または報酬を支払った人が国に納付する必要があります。

税務署の「報酬・料金等の所得税徴収高計算書」という用紙を使用して納付を行います。

納付書の記載の仕方に関しては【≫国税庁 納付書の記載のしかた】を参照ください。

納付期限

源泉徴収税の支払いは、原則として「徴収した日の翌月10日まで」が納付期限となります。

毎月納付が発生して相当な手間が発生してしまう方は、年2回にまとめて納付可能な特例制度「源泉所得税の納期の特例」があるため、必要書類も確認しておきましょう。

必要書類

源泉徴収を行う上で必要になる書類もあるため一緒に確認しておきましょう。

個人事業の開業届出・廃業届出書

個人事業主として働く場合、税務署に開業届を出す必要があります。

源泉徴収とは直接的な関係はありませんが、確定申告をする際に必ず必要な書類になるため、個人事業主フリーランスの人は必ず確認しましょう。

提出にあたっては【≫フリーランスの開業届の出し方・書き方】も一緒に学習しておきましょう。

源泉所得税の納期の特例の承認に関する申請書

「源泉所得税の納期の特例」とは、毎月納付が発生し手間を回避するために、年2回にまとめて納付可能な特例制度です。

特例制度の対象者は、下記となります。

- 給与を支払う従業員が10人未満である源泉徴収義務者である

- 源泉所得税の納期の特例の承認に関する申請書を税務署に提出している

該当者は事前に「源泉所得税の納期の特例の承認に関する申請書」を提出しておきましょう。前述した開業届と同時に出すのが簡単でおすすめです。

書類提出は会計ソフトで簡単に行おう

上記の「個人事業の開業届出・廃業届出書」と「源泉所得税の納期の特例」などの申請書を出すには、会計ソフトを使った方が断然簡単で楽です。

| 区分 | 開業freee | マネーフォワード クラウド開業届

| |

| 料金 | 完全無料 | 完全無料 | |

| 作成可能書類 | 開業届 | 〇 | 〇 |

| 青色申告承認申請 | 〇 | 〇 | |

| 青色申告専従者給与 | 〇 | 〇 | |

| 源泉所得税の納期の特例 | 〇 | 〇 | |

| 給与支払い事務所の開設 | 〇 | 〇 | |

| 上記控え | 〇 | 〇 | |

| 操作性 | 初心者向けでかわいい図解 丁寧なガイド付き | 初心者向けでシンプルな図解 丁寧なガイド付き | |

| 会計ソフト (確定申告用) | サービス名 | freee | マネーフォワード クラウド確定申告

|

| 特徴 | 初心者向け。 簿記有識者には少々使いづらい | 簿記知識がある人向け。 経理、会計系に強い人向け | |

| 会計ソフトの評判 | 評判・口コミを見る | 評判・口コミを見る | |

確定申告時の源泉徴収に関する注意点

フリーランスの確定申告時に源泉徴収に関する注意点を見ていきましょう。

確定申告とは、1月1日~12月31日で得た事業所得に対し税金額が決められる報告の儀式のようなものです。

フリーランスになると自らが確定申告を行う必要があります。確定申告についてまだ基礎知識を持っていない方は【≫フリーランスの確定申告の基礎知識】も一緒にご覧ください。

そして、「源泉徴収の対象となっている人」はこの確定申告時に注意をしないと税金の損をしてしまう事があるため事前に確認しておきましょう。

- 二重で税金を納付してしまう

- 還付申告で払いすぎた還付金を回収

- 請求書で消費税を別に記載しておく

- 事前に源泉徴収額は仕訳をしておく

①二重で税金を納付してしまう

確定申告時に納付する税金の中には、源泉徴収で納付した分の税金が含まれません。

そのため、確定申告時に源泉徴収額を記載しておかないと、二重で所得税(税金)をはらってしまう形になり損をしてしまいます。

確定申告書の「所得税及び復興特別所得税の源泉徴収税額」という欄があるため、1年間で差し引かれた源泉徴収額の合計を記載しておきましょう。

②還付申告で払いすぎた還付金を回収

フリーランスの場合、源泉徴収された税金を払いすぎている場合が多いです。

その場合、還付申告をすれば「還付金」が戻ってきます。

③請求書で消費税を別に記載しておく

源泉徴収は支払われた報酬だけでなく、それらにかかる消費税も対象となります。

しかし、請求書で報酬金額と消費税の金額が明確に分かれている場合、消費税の金額を引いた金額が源泉徴収の対象とすることができます。

④事前に源泉徴収額は仕訳をしておく

確定申告の準備はそこそこ大変です。

更に、源泉徴収などの会計処理を確定申告準備の繁忙期に行うと、処理のミスや抜け漏れなどが発生してしまうリスクがあります。

そのため、支払いを受けた金額や、自分が支払う金額に対し源泉徴収がある場合は、都度会計上の仕訳処理を行い整理しておくことをおすすめします。

源泉徴収を「する側」と「される側」が気をつけるべきこと

フリーランスの源泉徴収には、自分が「源泉徴収をする側」or「源泉徴収をされる側」を見極める必要があります。

ここでは、それぞれのケースと注意点を解説していきます。

「する側」になるケースと注意点

源泉徴収がある場合は、差し引く所得税を、源泉徴収義務者(雇用主または報酬の支払者)が国に納付する必要があります。

対象者は「源泉徴収義務者」になる

つまり、源泉徴収義務者は「源泉徴収をする人」を指す意味であり、フリーランスである自分が自らしなくてはいけないかどうかを見極める必要があります。

源泉徴収義務者となる者

国税庁:源泉徴収義務者とは

源泉徴収義務者となる者は、会社や個人だけではありません。

給与などの支払をする学校や官公庁、人格のない社団・財団なども源泉徴収義務者になります。

ただし、常時2人以下のお手伝いさんなどのような家事使用人だけに給与を支払っている個人は、その支払う給与や退職金について源泉徴収をする必要はありません。

フリーランスの人は自分が源泉徴収義務者であるかを2つの指標で確認しておきましょう。

従業員を雇用した場合は源泉徴収をする

フリーランスであっても、従業員を雇用する場合は源泉徴収をする側(源泉徴収義務者)になることがあります。

しかし、従業員を雇用していても、常時2人以下のお手伝いさんなどのような家事使用人だけに給与を支払っている個人は、源泉徴収義務者にはなりません。

「される側」になるケースと注意点

一方で、報酬を支払うクライアントやエージェント側が源泉徴収義務者になる場合も、注意が必要です。

源泉徴収されなかった場合は即確認

源泉徴収を報酬支払者側が行うべきなのに、されていない!というケースは多いです。

そんな時は、必ず報酬支払者であるクライアントやエージェントに確認をするようにしましょう。

事前に確認しておかないと、支払い報酬が予想以上に下がってしまったり、後で請求されるなどのケースもあるため注意が必要です。

源泉徴収額を請求書に記載しておこう

原則、源泉徴収をされる側のフリーランスが請求書に源泉徴収額を記載する義務はありません。

しかし、書いておいた方がお互いの理解もでき後の業務がスムーズにできるため、確認しておきましょう。クライアント側から源泉徴収額を記載するよう指示がある場合もあります。

源泉徴収と一緒に覚えておくべき基礎知識

フリーランスの源泉徴収の基礎知識を一緒に覚えておきべき、知識を5つ紹介します。

- 確定申告のやり方

- 白色申告と青色申告の違い

- 個人事業主の税金の種類

- フリーランスのお金の管理術

- フリーランスの節税対策

確定申告のやり方

個人事業主フリーランスになると、あなたは「自分」で確定申告をする必要があります。

確定申告とは、1月1日~12月31日までの間で得た所得に対して税額を決め納税をする儀式のようなものです。確定申告をするためには、通年を通じて経費計上をするための仕訳や、年明けごろから確定申告書類の作成準備を行います。

フリーランス1年目の人は確定申告が心配だと思いますので、初心者向けに図解多めで解説している【≫フリーランスの確定申告の基礎知識】で詳細をご覧ください。

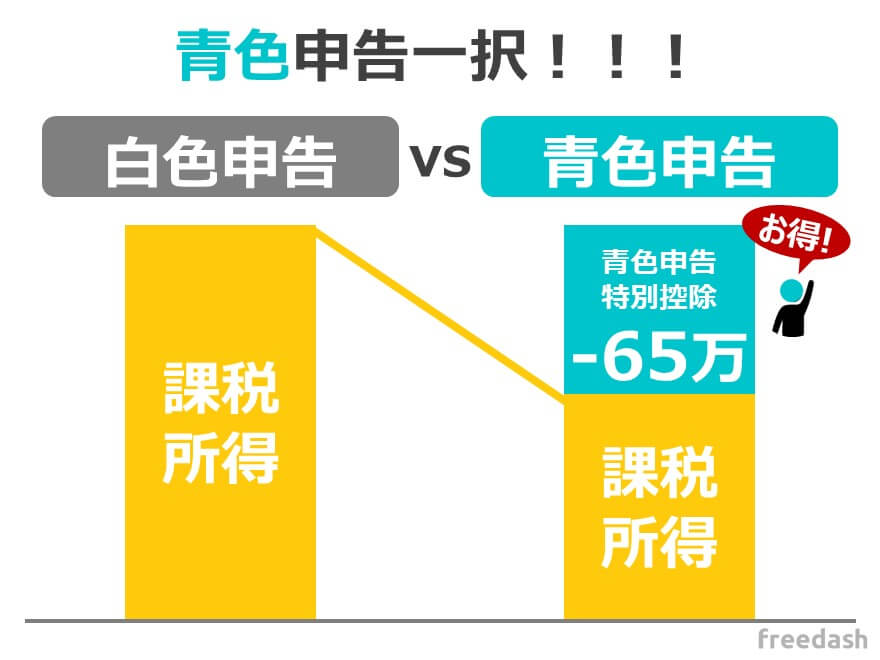

白色申告と青色申告の違い

確定申告では、白色申告か青色申告のいづれかを選択する必要があります。

結論、65万円の特別控除をもらうために「青色申告一択」にしましょう。

青色申告は複式簿記など難しいですが【≫会計ソフト】を使ってしまえば超簡単にできます。

個人事業主の税金(所得税・住民税・事業税・消費税)

フリーランスになると不安になるのが「税金」です。

フリーランスの税金は、会社員と比べると支払う対象が変わり場合によっては高額になるため、収入を減らす大敵でもあります。

フリーランスとして働く上で【≫フリーランスの税金の基礎知識】は絶対知っておかないといけない事なので、「所得税」「住民税」「事業税」「消費税」の4種類の基礎理解をしておきましょう。

フリーランスのお金の管理方法

フリーランスが扱うお金の種類は会社員と比べると多くなります。

「開業準備金」「売上金額」「経費」「利益金額」「税金」「保険料」「手取り金額」「生活資金」など10種類のお金をどのように管理していくべきか?をしっかり管理体制を整備していくことで、収入アップをすることができるため一緒に見ておきましょう。

フリーランスの節税対策

会社員からフリーランスになると実は結構な節税ができます。

ここでは使いやすい節税対策8つを紹介しておきます。

1.青色申告特別控除

青色申告特別控除とは、事業所得に対し最大65万円の控除ができるフリーランスに対する最強の特典です。開業届けの提出と同時に、「青色申告特別控除申請」を出しておきましょう。

青色申告書の作成は簿記知識のない方は難しいのですが、会計ソフトを使えば超簡単にできるので、freee/MFクラウド/弥生の3つあたりから選んでみましょう

2.iDeCo(個人型確定拠出年金)

個人事業主になると、老後の積立は自分でする必要があります。iDeCoは国民年金などの公的年金とは違い、掛金・運用方法を全て自分で決めることができます。

特に、個人事業主になると毎月最大6.8万円まで可能になるため是非利用しておきたい制度です。

3.国民年金基金

公的制度である国民年金にさらに上乗せできる制度が国民年金基金です。「第1号被保険者」「任意加入被保険者」の方が対象になり、掛金は全て所得控除対象となります。

4.小規模企業共済制度

小規模企業共済とは、退職金制度のようなものです。月額1000円~7万円の好きな金額を掛金として支払い個人事業主の事業を廃業した際に受け取りができます。掛金分は全て控除対象になる優れものです。

5.倒産防止共済(経営セーフティ共済)

経営セーフティ共済ともいわれ、事業の取引先企業が倒産したり、連鎖倒産のリスクがある場合、倒産直後から融資が可能になる仕組みです。

6.ふるさと納税の活用

ふるさと納税は、各都道府県や市区町村への寄付制度です。寄付した金額の総計から2000円を差し引いた分が全て控除対象になります。使わない理由がないお得な制度です。

7.個人事業主からの法人成り

フリーランスとして働く上で「個人事業主」と「法人」のどちらの形態で事業を開始するかを決める必要があります。

一般的には個人事業主としてスタートする人がほとんどですが、人によっては会社設立をした方が税金が優遇されるケースもあるため、【≫個人事業主と法人の違い】で自分にあう形態を選定していきましょう。

8.マイクロ法人の活用

お金を最大化するために覚えておきたいのが、個人事業主と法人設立の2つで事業を行う「マイクロ法人」の活用です。

マイクロ法人とは、節税を目的に会社設立を行う合法のやり方なので、是非やり方や作り方を覚えておくといいでしょう。

【まとめ】フリーランスの源泉徴収は対象可否の見極めが肝

最後にまとめです。

フリーランスになってから「源泉徴収」をしっかり理解しておかないと、税金の支払いで損をしてしまったり、発注者・受注者側とのトラブルを起こしてしまう場合もあります。

事実、僕も独立したての時は源泉徴収のことをしっかりしていなかったことから、気がついたら振込報酬額が思ったよりも少なかったり、確定申告時に上手に反映できなかったことから、損をしてしまった失敗談などもあります。

そのため、まずは「自分が源泉徴収を払う人なのかどうか?」を見極める術を身につけ、正確な会計処理をしていきましょう。

会計処理を楽にするおすすめ会計ソフト

| 会計ソフト名 | 評判 | 概要 | 料金プラン |

|---|---|---|---|

やよいの白色申告オンライン | 評判 | 弥生会計が提供する個人事業主向け白色申告クラウド型会計ソフト | ・フリープラン(無料) ・ベーシックプラン(初年度4,000円/次年度8,000円) ・トータルプラン(初年度7,000円/次年度14,000円) |

やよいの青色申告オンライン | 評判 | 弥生会計が提供する個人事業主向け青色申告クラウド型会計ソフト | ・セルフプラン(初年度無料/次年度8,000円) ・ベーシック(初年度6,000円/次年度12,000円) ・トータル(初年度10,000円/次年度20,000円) |

freee | 評判 | freee(フリー)が提供する個人事業主向け白色・青色申告クラウド型会計ソフト | ・スターター(年払い)980円/月 ・スタンダード(年払い)1,980円/月 ・プレミアム(年払い)3,316円/月 |

マネーフォワード クラウド確定申告 | 評判 | マネーフォワードが提供する個人事業主向け白色・青色申告がクラウド型会計ソフト | ・パーソナルミニ(年払い)800円/月 ・パーソナル(年払い)980円/月 ・パーソナルプラス(年払い)2,980円/月 |

▼フリーランスを目指す全ての方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

- エンジニア向けフリーランスエージェント

レバテックフリーランス | ITプロパートナーズ | PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

| PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

- コンサルタント向けフリーランスエージェント

コンサルフリー(CONSULFREE) | ハイパフォーマーコンサルタント | フリーコンサルタント.jp | プロフェッショナルハブ | ランサーズプロフェッショナルエージェント(旧:POD) | Strategy Consultant Bank | foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

| foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

- フリーランスエージェントノウハウ

- フリーランス独立前、独立後の必要書類と準備事項

- フリーランスITエンジニア関連記事

- フリーランスコンサルタント関連記事

- フリーランスデザイナー関連記事