会社員から個人事業主フリーランスになる際に重要な事は「あなたがフリーランスである自覚」を持つ事です。そして、フリーランスのスタートラインに立つ儀式が「開業届の提出」になります。

しかし、SNS上では「開業届なしでもいける」「開業届は面倒だから必要ない」などのコメントもあり、開業届って出さなくてもいいの?という存在への重要性が欠落してしまいがちです。

本記事では、そんな開業届を出さない事による多大なる損失と出す際の注意点と出し方・書き方をフリーランスの独立・開業のプロが解説していきます。

- 個人事業主フリーランスであれば開業届は事業開始の1カ月以内に出さなければいけない義務

- 開業届を出していない場合、税金、節税、保険、給付金など7つの大きな損をすることになる

- 開業届の出し方は、タイミング・提出先・提出方法・必要書類を理解して効率的に行う

- 書き方は記載欄に何を書いたらいいか迷う部分があるため事前に確認する

▼フリーランスを目指す全ての方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

執筆者

国内最大級の転職・フリーランスのキャリア情報メディア「フリーダッシュ(freedash)」を運営。Webメディア設計・開発、転職・フリーランス関連の商品プロモーション支援などを手掛ける。ITエンジニア、コンサルタント、Webデザイナー、などのメンバーで運営中。

フリーランスに開業届は必要か?

結論、あなたが個人事業主として働くフリーランスなら【必要】です。

開業届は個人事業主フリーランスになる第一歩

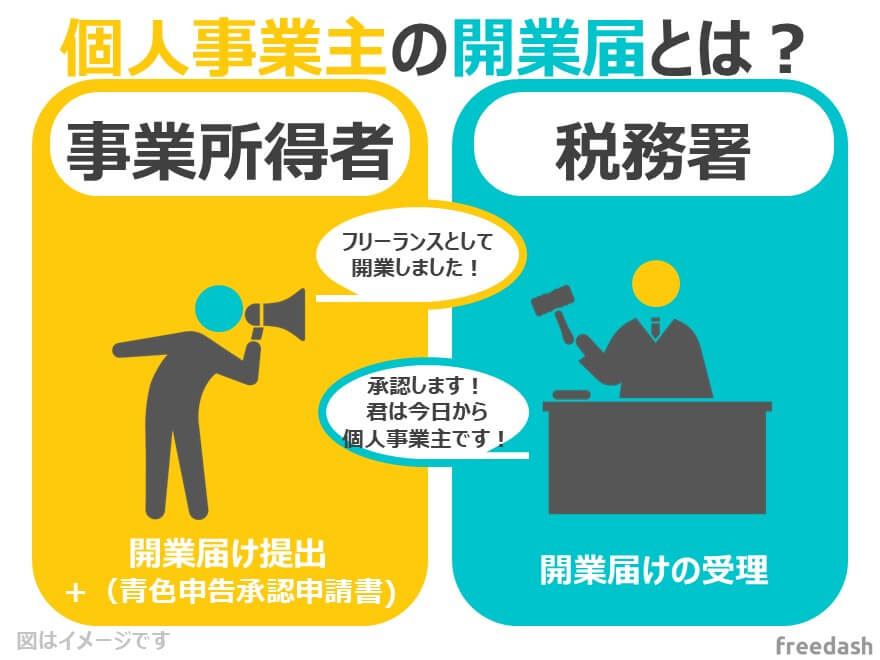

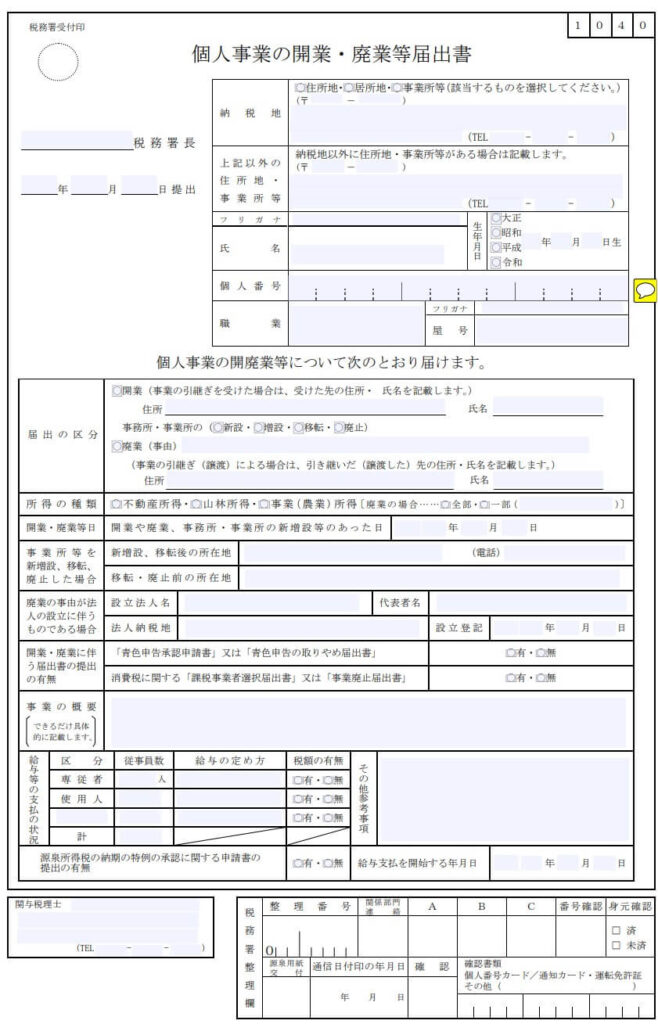

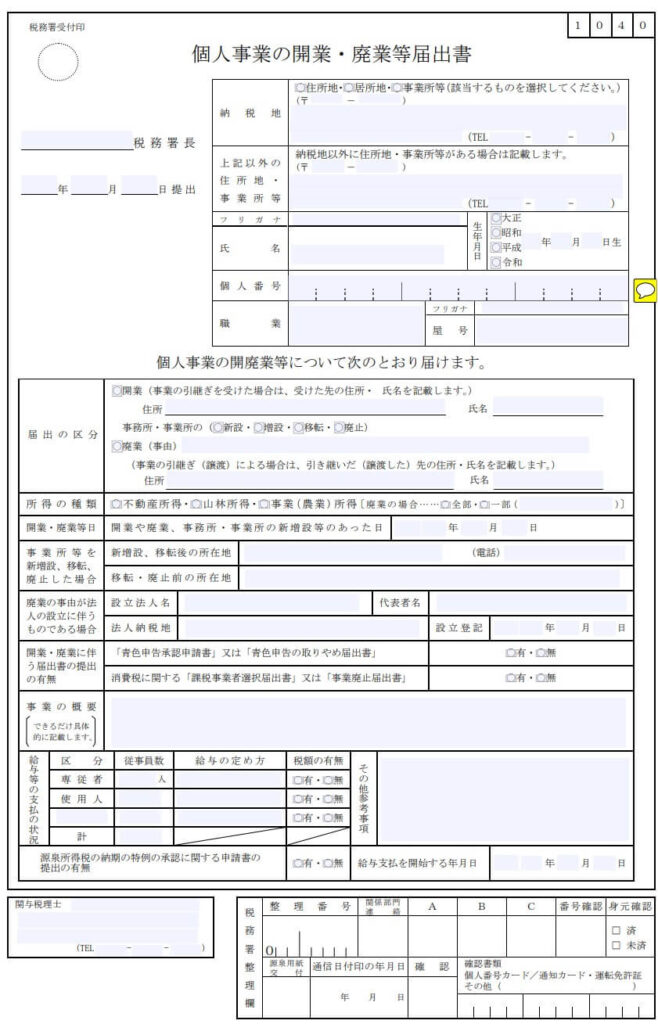

開業届とは、個人事業主など事業所得を主な所得する方が事業を開始した(開業)ことを税務署に届け出る書類になります。正式名称は「個人事業の開業・廃業等届出書」と言います。

つまり、「個人事業主フリーランスとして働くぞ」となったフリーランスが税務署に対し、「開業届を提出したので個人事業主として働きます!」という宣言であり、税法上の儀式のようなものなのです。

開業届とは、下記のようなたった1枚の紙面であり、「納税地」「住所地/事業所の所在」「氏名」「個人番号(マイナンバー)」「職業」「屋号」など、あなたの属性情報を記入し提出します。

開業届なし、出さなくてもいい、は嘘

開業届を出さなくてもいい、と持っている人へ。

税法上では、事業所得(個人事業主フリーランスの事業収入)がある場合、その事実があった1カ月以内に開業届を出さなければいけない義務があります。

「個人事業の開業・廃業等届出書」

国税庁:[手続名]個人事業の開業届出・廃業届出等手続

概要:新たに事業を開始したとき、事業用の事務所・事業所を新設、増設、移転、廃止したとき又は事業を廃止したときの手続です。

提出時期:事業の開始等の事実があった日から1月以内に提出してください。

実態としては、開業届を出さない場合でも罰則はないため、開業届を出していない人はいます。しかし、個人事業主として事業を開始する以上、「開業届を出す義務」があるため注意しましょう

フリーランスが開業届を出さない7つのデメリット

フリーランスが開業届を出さない場合、大きく7つのデメリットや損が生じます。

- 個人事業主として正式に登録されない

- 青色申告で確定申告ができない

- 赤字の繰越し、繰戻しができない

- 屋号付きの銀行口座・クレジットカードが開設できない

- 小規模企業共済など節税対策ができない

- 給付金が受けられない

- 家族などへの給与が計上できない

1.個人事業主として働いている証明ができない

個人事業主になると、「私はこんな仕事をしている人です」と証明できるものがなくなります。

会社員などの場合は在籍企業や名刺、社員証などわかりやすい証明の仕方がありましたが、フリーランスは「個人で働いている〇〇です」というしかありません。

その際に、開業届を提出し「開業届けの控え」を持っていると、様々な場面で個人事業主として働いている、という証明ができます。例えば、

- 賃貸契約

- ローン契約

- 携帯・インターネット契約

- 保険契約

など、事業として少しでも関わっているという事を証明する事が求められる際は、「開業届けの控えありますか?」と問われることがとても多いのです。

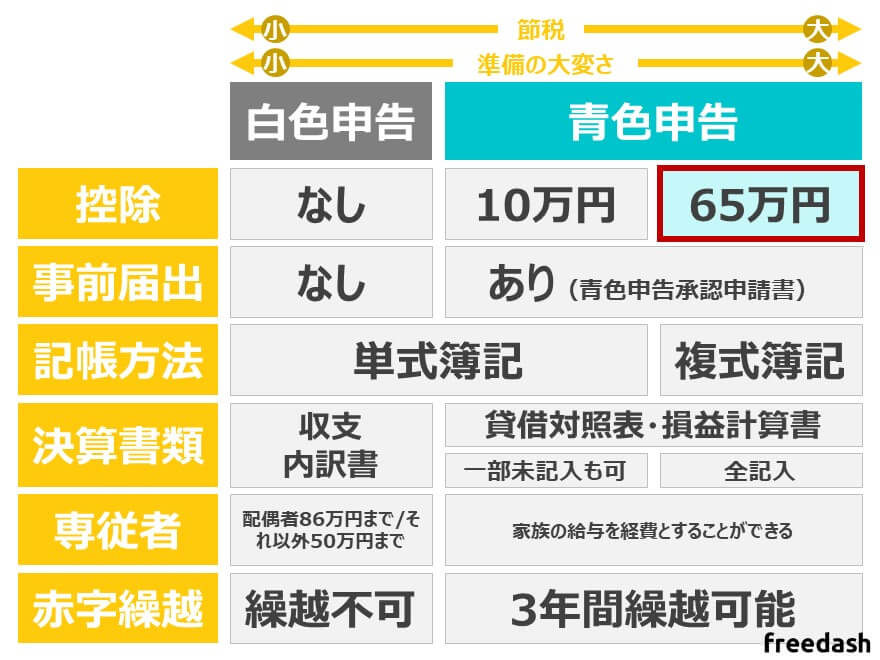

2.青色申告で確定申告できない

個人事業主フリーランスは1年に1回「確定申告」を行う義務があるのですが、個人事業主の特権である「青色申告特別控除(65万円)」という最強の節税効果を受けることが可能です。

これを適用するために、「開業届け」と「青色申告承認申請書」のセットでの提出が必須になります。そのため、開業届を出さない事は、65万円のお得な控除が使えない、という大きな損となります。(白色申告ではなくなるべく青色申告を選びましょう)

3.赤字の繰越し、繰戻しができない

青色申告を申請すると、繰越し損失というのができます。

繰越し損失とは、年間の収入-経費で生じた損失を翌年以降3年間繰越しできる制度です。繰越しすることによって、高い節税効果が期待できるため、開業届を出すことによる恩恵を受けられます。

4.屋号付きの銀行口座・クレジットカードが開設できない

個人事業主フリーランスとして働く上で事業用の キャッシュカード口座・クレジットカード口座の開設はとても重要です。

プライベートのお金と仕事のお金をごちゃ混ぜにすると仕事の採算性を測る事ができなくなります。そのため、事業を開始してからすぐに事業用銀行口座を開設することがおすすめなのですが、その際に「開業届けの控え」の提出が求められることが多いです。

個人事業主向け銀行口座は、屋号(自分の事業の名前(例)フリーダッシュ商店)をつけて口座開設する事もでき、顧客からの信頼獲得のためにはぜひやっておきましょう。

まだ屋号を決めていない方は、別記事の【→個人事業主の屋号の決め方】をご覧ください。

5.小規模企業共済などの節税対策ができない

小規模企業共済とは、個人事業主向けの積立制度です。

節税対策に非常に便利な制度なのですが、個人事業主の場合下記の書類が必要になります。

事業を始めたばかりで『確定申告書』がない場合は、『開業届』の控えを提示してください。※『確定申告書』/『開業届』の控えには税務署の受付印が必要です。電子申告(e-tax)したために税務署の受付印が無い場合は、『確定申告書』/『開業届』に加えて、e-taxの受付確認である『メール詳細』を提示してください

引用:中小機構

6.給付金・補助金が得られない

開業届がないと、個人事業主として受けられる様々な給付金・補助金の申請ができません。

- 月次支援金

- 事業再構築補助金

- 雇用調整助成金

- 小規模事業者持続化補助金

- IT導入補助金、など

昨今はコロナ禍の影響から、突然自分が対象になる給付金が打ち出される事がありますが、その際に事業開始まもない人は「開業届」が必要になるため、前もって控えを準備しておきましょう。

7.家族などへの給与が経費計上できない

個人事業主として働く際に、配偶者、親族などの家族と一緒に事業をする人も多いです。

一定の条件をクリアすると、家族への給与が「経費扱い」できるのですが、そのためには「青色申告」が必要です。青色申告のためには開業届の提出は必須になります。

フリーランスの開業届の出し方とタイミング

個人事業主フリーランスの開業届の出し方とタイミングを見ていきましょう。

開業届を出す前に、いつ(When)何の書類を(What)どこに(Where/Who)どのように出すのか(How)を把握しておきましょう。

| 提出時期 | 事業の開始等の事実があった日から1月以内に提出 |

| 必要書類 | 個人事業の開業届出・廃業届出書 マイナンバーカード(個人番号がわかるもの) 本人確認書類 |

| 提出先 | 納税地を所轄する税務署長 |

| 提出方法 | 税務署に持参 税務署に郵送 e-TAXで送付 会計ソフトで提出 |

提出時期・タイミング

開業届けの提出のタイミングは、事業の開始等の事実があった日から1月以内に提出、が原則となっています。なお、提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限となります。参考:国税庁

事業開始前で出してない人

まだ事業開始をされていない方(これから独立を目指す人)は事業開始の1カ月以内の提出が期限になります。

例えば、事業開始予定が2023年1月1日の場合は、2023年1月1日~2月1日までに提出するという事です。

事業開始後で出してない人

一方で、既に事業を開始して、開業届を出してない、という人は事後報告でも受理されますので急ぎ提出しましょう。

開業届は超過しても罰則はありません。しかし、開業から2ヵ月を超えている場合はその年の青色申告控除が適用されなくなるので注意しましょう。また、銀行口座の開設に苦労するので気がついたらすぐに出しに行くことをおすすめします。

必要書類

開業届の提出時に必要なものは、「個人事業の開業・廃業等届出書」と「マイナンバー」、マイナンバーのない人は「本人確認書類」になります。

- 個人事業の開業届出・廃業届出書

- マイナンバーカード(個人番号がわかるもの)

- 本人確認書類

開業届書は、書類を最寄りの税務署の窓口に行くと受け取ることが可能です。また、国税庁 個人事業の開業届出・廃業届出等手続きのサイト、からPDFダウンロードもできます。

提出先

納税地を所轄する税務署長で提出します。(事業所を構えている住所地です)

税務署の所在地等については、国税庁HPの税務署の所在地などを知りたい方で探してみましょう。

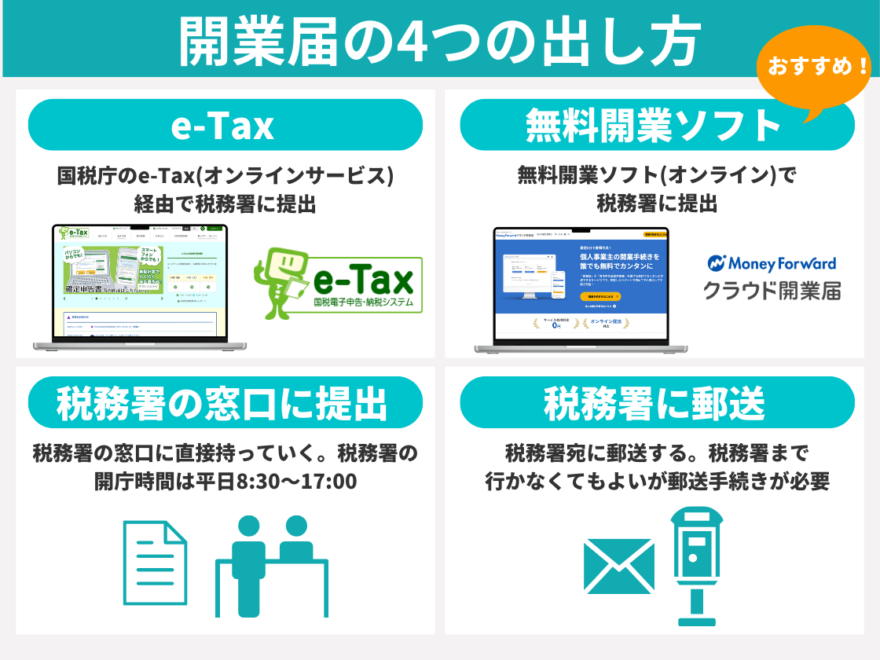

提出方法

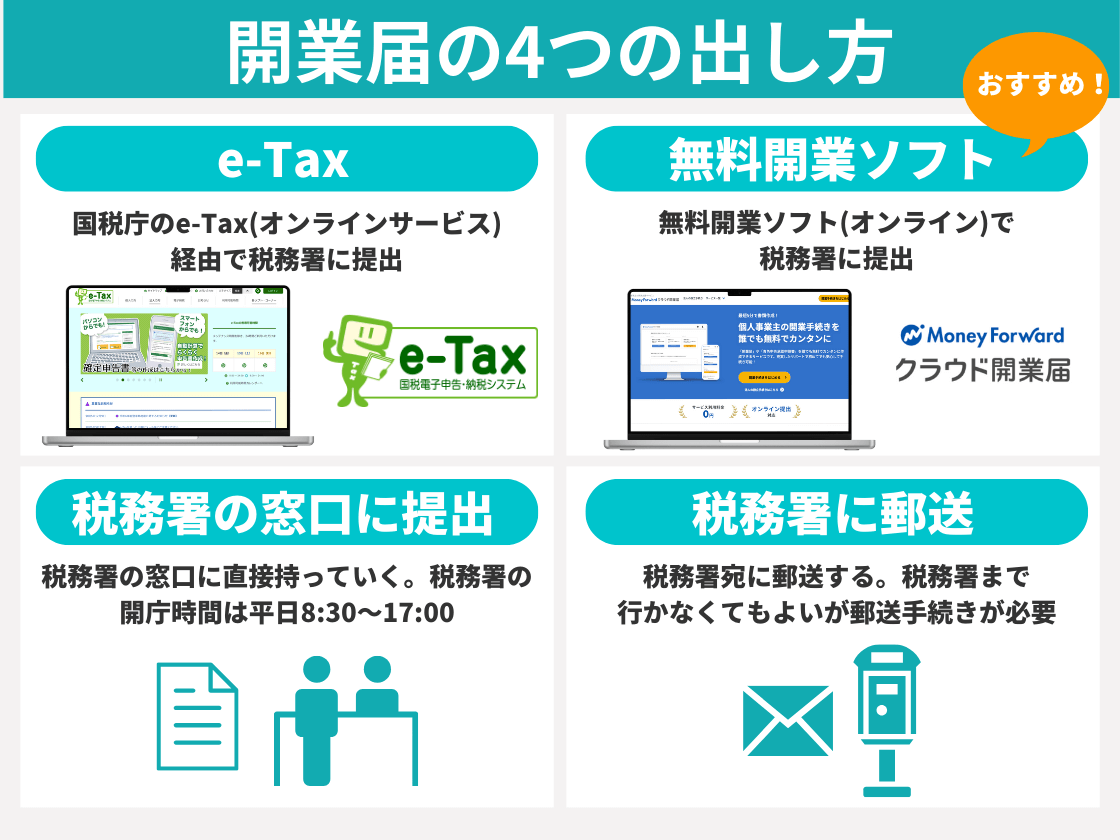

開業届の出し方は大きく4種類あります。

税務署に訪問

8時30分から17時までです。

ただし、税務署の閉庁日(土・日曜日・祝日等)は、受付を行っておりませんが、送付又は税務署の時間外収受箱に投函することにより、提出することができます。

税務署に郵送

税務署に直接持参する以外に、郵送での提出も可能です。必要書類を添付し管轄の税務署に提出ましょう。

郵送時は、マイナンバー(個人番号)の情報など本人確認書類の掲示又は写しの添付が必要になるため、【国税庁 番号制度に係る税務署への申請書等の提出に当たってのお願い】でダウンロードしておきましょう。

e-TAXで提出

国税庁の国税電子申告・納税システム(e-TaX)でも提出が可能です。開業届は勿論、青色申告の承認申請も一緒に出せます。

会計ソフトで提出

開業届を出す最も簡単な方法が会計ソフトのツールを使って開業届を出すことです。

開業届の提出が可能な会計ソフトは、開業freee、マネーフォワード クラウド開業届

![]() がおすすめです。自宅のパソコンから、開業届に必要な項目を記載すればすぐ出せるので、税務署への持参や郵送よりもはるかに簡単に提出できます。

がおすすめです。自宅のパソコンから、開業届に必要な項目を記載すればすぐ出せるので、税務署への持参や郵送よりもはるかに簡単に提出できます。

控えの保管・管理

開業届の提出後は必ず、控えを大切に保管しましょう。

税務署の受領印のある控えは下記のような場面で使用します。

- 屋号付き銀行口座・クレジットカードの開設

- 給付金・補助金の申請

- 小規模企業共済への加入、など

個人事業主フリーランスの開業届の書き方と注意点

次は、個人事業主フリーランスの開業届けを書く際の注意点を解説します。

下記をサンプルに何を記入すればいいか確認していきましょう

前述した開業freee、マネーフォワード クラウド開業届

![]() のどちらかの開業届けの作成ページでも丁寧にガイドがついているので、並行して会計ソフトを見ながらだとわかりやすいです。

のどちらかの開業届けの作成ページでも丁寧にガイドがついているので、並行して会計ソフトを見ながらだとわかりやすいです。

納税地(住所地・居住地・事業所等)

個人事業主として拠点を置く住所を記載します。自宅兼事業所であれば自宅の住所、事業所を構えている場合はその事業所の住所を入れましょう

氏名・生年月日

個人事業主フリーランスとして働く自分の個人情報を入力します。

個人番号(マイナンバー)

マイナンバーの個人番号を記載します。そのため、まだマイナンバーを発行していない人は急ぎ手続きを進めましょう。

詳しい手続きは、マイナンバーカード総合サイト、で確認しましょう。

職業・仕事内容

職業欄は記入方法に決まりはないのですが、だれが見てもわかる名称を書きましょう。

- フリーランスコンサル→コンサルタント業

- デザイナー→デザイン業

などです。注意したいのはこの職業欄に書いた業種によって、「個人事業税の税率が決まる」という事です。

個人事業税とは、個人の方が営む事業のうち、地方税法等で定められた事業(法定業種)に対してかかる税金です。現在、法定業種は70の業種があり、ほとんどの事業が該当します。国税庁

屋号(やごう)

屋号とは個人事業主が自分の事業に名前をつけられる商業上の名称、になります。

- 〇〇商店

- 〇〇税理士事務所

- 〇〇デザイン事務所

- 〇〇テック

- 〇〇コミュニケーション

など、自由に設定できます。記入は必須ではないのですが、屋号をつけると銀行口座などに「〇〇商店 自由太郎」などと「屋号+個人名」で名義を作る事ができ、企業とのやり取りで信頼性が増すんです。

所得の種類

所得の種類とは個人事業主として得る収入の所得区分です。

- 不動産所得

- 山林所得

- 事業(農業)所得

フリーランスエンジニア、コンサル、デザイナー、クリエイター、ライターなどは、「事業所得者」になります。

事業の概要

前述の「職業欄」に対し「事業の概要」を記載しましょう!違いも分かりづらいと思うのでいくつか例を挙げておきます!

フリーランスエンジニアの場合の記載例

フリーランスシステムエンジニア(SE)の場合

- 職業:システムエンジニア

- 事業の概要:システム設計及びプログラミング

フリーランスWebデザイナーの場合の記載例

フリーランスWebデザイナーの場合

- 職業:Webデザイナー

- 事業の概要:Webデザイン、Web制作

フリーランスライター・ブロガーの場合の記載例

フリーランスライター、Webライター、ブロガーの場合

- 職業:インターネットを通じた情報サイトの運営・管理

- 事業の概要:Webサイトの運営・管理、Webサイトの広告の最適化・管理、コンテンツ制作における調査およびライティング

給与等の支払いの状況

「給与等の支払の状況」欄は届出日時点での給与の支給人員と給与等の支払の状況を記載します。この情報をもとに源泉徴収をすべき税額があるかどうかが判断されます。

フリーランスの開業届以外に必要な書類

個人事業主フリーランスとして開業届を出す際に、3つの書類の対象者は一緒に提出をする必要があります。

- 青色申告承認申請書

- 青色事業専従者給与に関する届出書

- 源泉所得税の納期の特例の承認に関する申請書

青色申告承認申請書(65万円控除)

開業届と一緒に、青色申告特別控除65万円の特典を受けるために「青色申告承認申請書(国税庁サイト)」も一緒に税務署に提出しましょう。

開業freee、マネーフォワード クラウド開業届

![]() でこちらも提出可能です。

でこちらも提出可能です。

青色事業専従者給与に関する届出書

個人事業主フリーランスで配偶者、子供などの家族に対する給与を所得控除できるものを「青色事業専従者給与」といいます。

一定の条件をクリアする場合は、「青色事業専従者給与に関する届出・変更届出書(国税庁サイト)」を提出する必要があるので、開業届と一緒に出しましょう。

源泉所得税の納期の特例の承認に関する申請書

源泉所得税とは、個人事業主で従業員を雇用した場合、従業員の所得税を源泉徴収し税務署に納付する税金です。

原則として、源泉所得税は毎月納付になるのですが、従業員の給与支給人員が10人未満の場合、年2回に分ける特例制度があり、その認可をもらうのが「源泉所得税の納期の特例の承認に関する申請書(国税庁サイト)」になります。

簡単に開業届が出せるおすすめ会計ソフト(無料)

開業届や青色申告承認申請書など、個人事業主フリーランスを始める際に必要な書類は、「会計ソフト」での提出が簡単かつ正確に提出できるのでおすすめです。

税務署に持参したり、e-TAXで提出することは可能ですが、どうしても細かな記入内容で悩んでしまったり、移動の時間が発生するため手間がかかります。

しかし、開業freeeやマネーフォワード クラウド開業届

![]() であれば、インターネット上でわかりやすいガイド付きで記入ができるため、記入の漏れや提出漏れを防げます。また、何よりも「完全無料」なので使わない手はないです。

であれば、インターネット上でわかりやすいガイド付きで記入ができるため、記入の漏れや提出漏れを防げます。また、何よりも「完全無料」なので使わない手はないです。

開業freee(フリー)

freee株式会社が運営する開業freeeです。

| おすすめ度 | |

| 会計ソフト名(個人事業主) | 開業freee |

| 運営会社 | freee株式会社 |

| 特徴 | 簿記知識のない初心者向け(補足多めでかわいい素材の画面) 業界No1のシェアで対応税理士も多め スマホの操作性が抜群にいい |

| 利用料 | 無料 |

| 書類種類 | 提出可能な書類 |

|---|---|

| 個人事業の開業・廃業等届出書 | 提出可能 |

| 所得税の青色申告承認申請書 | 提出可能 |

| 青色事業専従者給与に関する届出・変更届出書 | 提出可能 |

| 源泉所得税の納期の特例の承認に関する申請書 | 提出可能 |

| 給与支払事務所等の開設・移転・廃止届出書 | 提出可能 |

| 上記控え | 提出可能 |

マネーフォワードクラウド開業

2つ目は、株式会社マネーフォワードが運営するマネーフォワード クラウド開業届

![]() です。

です。

| おすすめ度 | |

| 会計ソフト名(個人事業主) | マネーフォワード クラウド開業届

|

| 運営会社 | 株式会社マネーフォワード |

| 特徴 | 銀行・クレカの自動連携数も国内No1(3,600社以上) 人口知能を活用した勘定科目の提案 便利な機能群がセットで使える多機能性(クラウド給与・クラウド請求書・クラウド経費など) |

| 利用料 | 無料 |

| 書類種類 | 提出可能な書類 |

|---|---|

| 個人事業の開業・廃業等届出書 | 提出可能 |

| 所得税の青色申告承認申請書 | 提出可能 |

| 青色事業専従者給与に関する届出・変更届出書 | 提出可能 |

| 源泉所得税の納期の特例の承認に関する申請書 | 提出可能 |

| 給与支払事務所等の開設・移転・廃止届出書 | 提出可能 |

| 上記控え | 提出可能 |

freeeもマネーフォワードクラウドも、会計ソフトでは人気で多くの個人事業主の方が開業届を出しているため、是非一度画面を見ながら確認してみてください。

freee(フリー)とマネーフォワードクラウドの違い

両サービスで悩まれている方へ。

サービスを比べてみましょう。

| 区分 | 開業freee | マネーフォワード クラウド開業届

| |

| 料金 | 完全無料 | 完全無料 | |

| 作成可能書類 | 開業届 | 〇 | 〇 |

| 青色申告承認申請 | 〇 | 〇 | |

| 青色申告専従者給与 | 〇 | 〇 | |

| 源泉所得税の納期の特例 | 〇 | 〇 | |

| 給与支払い事務所の開設 | 〇 | 〇 | |

| 上記控え | 〇 | 〇 | |

| 操作性 | 初心者向けでかわいい図解 丁寧なガイド付き | 初心者向けでシンプルな図解 丁寧なガイド付き | |

| 会計ソフト (確定申告用) | サービス名 | freee | マネーフォワード クラウド確定申告

|

| 特徴 | 初心者向け。 簿記有識者には少々使いづらい | 簿記知識がある人向け。 経理、会計系に強い人向け | |

| 会計ソフトの評判 | 評判・口コミを見る | 評判・口コミを見る | |

いずれも、開業届の提出の利用時は【完全無料】で開業届周辺の必要書類は全部対応のため、安心して利用できます。

両サービスはどちらも正直変わらない使いやすいソフトのため、そこまで悩まず、ビジュアルの好みで選定していきましょう。

一方で、開業届専用の会計ソフトとは別に、確定申告向けの会計ソフト(freee、マネーフォワード クラウド確定申告

![]() )は違いがあるため自分に合う方を選ぶことが重要です。(開業届で違うソフトを使っても、あとで他の申告用の会計ソフトに切り替えは可能です)

)は違いがあるため自分に合う方を選ぶことが重要です。(開業届で違うソフトを使っても、あとで他の申告用の会計ソフトに切り替えは可能です)

下記記事で【→個人事業主におすすめな会計ソフト】に関して解説しているので気になる方はご覧ください。

開業届の提出後にフリーランスがすべき他の独立準備事項

開業届を提出した個人事業主フリーランスは「よし働くぞ!」とスタートしたいところですが、まだまだやる事があります。

会社員やフリーランスではない人が、フリーランスになるための独立準備事項リストを整理しているので、順を追って確認してみてください。

フリーランスとして業務を始めると、様々な雑務や制度への理解が疎かになってしまうので、「独立前」に徹底した準備をすることがポイントです。

\ まずは全体像を把握しよう /

フリーランスになるための独立準備リスト

| フリーランスを知る | フリーランスの意味・種類(個人事業主・副業・複業・法人) |

|---|---|

| フリーランスと会社員の違い | |

| 国内フリーランスの人口規模 | |

| 仕事を知る | フリーランスの仕事(全職種28選) |

| 稼げるフリーランスエンジニアの極意 | |

| 稼げるフリーランスコンサルタント極意 | |

| 稼げるフリーランスデザイナー極意 | |

| 会社を退職する | 退職前の手続きと必要書類 |

| 退職後の手続きと必要書類 | |

| 開業届を出す | 開業届・青色申告承認申請の提出 |

| 個人事業主・法人の決定 | |

| 屋号の決定 | |

| 税金・確定申告を知る | 税金の理解 |

| 確定申告の理解 | |

| 青色申告と白色申告の違い | |

| 源泉徴収の理解 | |

| 会計ソフトの選定・導入 | |

| マイクロ法人の理解(節税対策) | |

| フリーランスのお金の管理術の習得 | |

| 保険・年金を知る | 国民健康保険の切り替え・加入 |

| 国民年金保険の切り替え・加入 | |

| 失業保険の申請 | |

| フリーランス協会の理解 | |

| 社会保険削減サービス(社保サポ・みん社保) | |

| 案件を獲得する | フリーランスエージェントの仕組みを知る |

| エンジニア向けフリーランスエージェントに無料登録する | |

| フリーコンサルタントエージェントに無料登録する | |

| デザイナー案件に強いフリーランスエージェントに無料登録する | |

| マーケティング案件に強いフリーランスエージェントに無料登録する | |

| 職場環境を整える | 事業所登録、バーチャルオフィス |

| 印鑑作成 | |

| 見積書・請求書・契約書・納品書のひな型作成 | |

| 事業用銀行口座・クレジットカード作成 | |

| 営業関連(名刺、SNS、ポートフォリオ、Webサイト) |

特筆して理解を踏まえておきたい点を4つ紹介します。

税金の基礎知識

フリーランスは会社員と違い、税金を自分で管理、予測、納税することが収入アップのポイントです。そのため、税金のことを全く知らない、知っているようで実はよくわかっていない、という人は下記記事の【→フリーランスの税金の基礎知識】をご覧ください。

確定申告の基礎知識

個人事業主フリーランスの開業届と密接に関わるのが「確定申告」です。フリーランス1年目の人、うまく節税ができているか不安な人は下記記事の【→フリーランスの確定申告の基礎知識】をご覧ください。

国民健康保険の基礎知識・切り替え

会社員から個人事業主フリーランスになると、健康保険から国民健康保険に切り替えが必要になります。

一方で、国民健康保険料は非常に高いため、いくつかの「抜け道」を見つけることが収入アップのポイントです。気になる方は、下記記事で【→フリーランスの健康保険の基礎知識】をご覧ください。

国民年金保険の基礎知識・切り替え

健康保険と同じく、会社員からフリーランスになると、厚生年金から国民年金への切り替えが必要です。

フリーランスに案る際に注意すべきは「会社員よりも老後資金が月額6~9万円ほど少なくなる」ため、計画的な積立の知識が必要です。下記記事で、【→フリーランスの年金の基礎知識】を解説しているためご覧ください。

【まとめ】フリーランスが開業届を出すのはメリットしかない

開業届を出すことは、あなたの節税、取引、オペレーション効率化など莫大なる利益とベネフィットをもたらします。逆にいうと、デメリットは全くありません(開業届を作る手間くらいです)

会社員からフリーランスになると、「自分がフリーランスであることの自覚」は後々重要になってきます。そのため、まずは最初のスタートラインにつく意識づけのために開業届を正確にかつ効率的に提出していきましょう。

▼フリーランスを目指す全ての方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

- エンジニア向けフリーランスエージェント

レバテックフリーランス | ITプロパートナーズ | PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

| PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

- コンサルタント向けフリーランスエージェント

コンサルフリー(CONSULFREE) | ハイパフォーマーコンサルタント | フリーコンサルタント.jp | プロフェッショナルハブ | ランサーズプロフェッショナルエージェント(旧:POD) | Strategy Consultant Bank | foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

| foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

- フリーランスエージェントノウハウ

- フリーランス独立前、独立後の必要書類と準備事項

- フリーランスITエンジニア関連記事

- フリーランスコンサルタント関連記事

- フリーランスデザイナー関連記事