確定申告には「青色申告」「白色申告」の2種類がありますが「どっちがいいの?」と気になってしまうものです。

この2種類の違いは、税法上のメリット・申請請条件・確定申告の提出書類・帳簿の記帳方法など様々な観点で全然違う性質を持つため、安易に選定をしてしまうと後々後悔することになります。

本記事では、そんな確定申告で必ず通る「青色申告と白色申告の違い」に関して徹底比較していきながらそれぞれの「メリット・デメリット」「見た目上の違い」「どのような人が何を選択するべきか」「おすすめの申告のやり方」について、独立開業のプロが解説していきます。

個人事業主の方は青色申告を選ぶ事で、最大65万円の所得控除ができ節税が期待できます。更に、他の節税対策も知りたい方は「フリーランス・個人事業主の節税対策・裏ワザ」も合わせてお読みいただくと効果が高まります。

▼フリーランスを目指す全ての方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

執筆者

国内最大級の転職・フリーランスのキャリア情報メディア「フリーダッシュ(freedash)」を運営。Webメディア設計・開発、転職・フリーランス関連の商品プロモーション支援などを手掛ける。ITエンジニア、コンサルタント、Webデザイナー、などのメンバーで運営中。

青色申告と白色申告の違いとは?

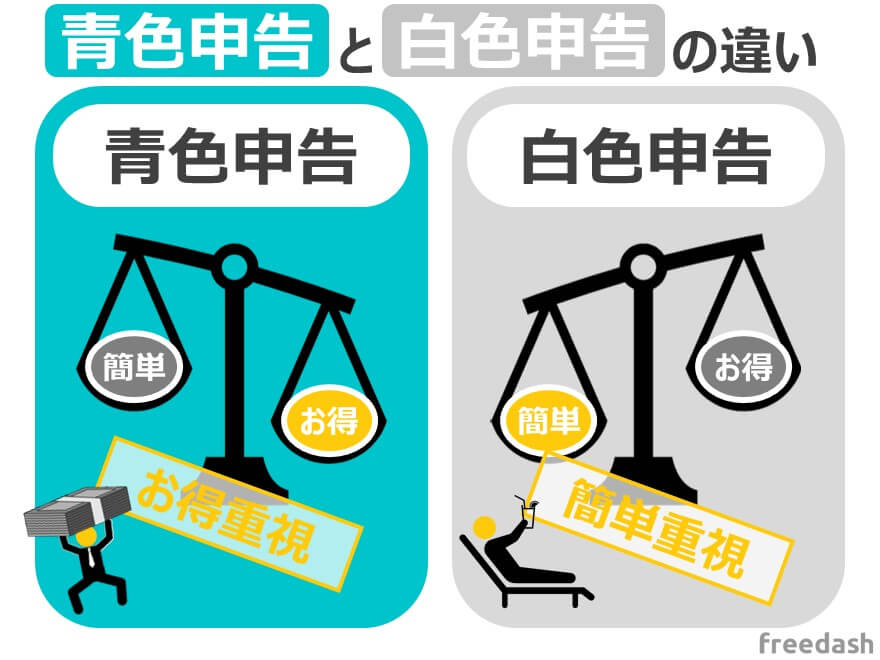

早速結論ですが、「青色申告と白色申告」の違いは、

- 「青色申告」は手続きが面倒だけど、超お得な節税効果がある

- 「白色申告」はお得ではないけど、手続きが簡単である

というのが大きな違いです。

そして、確定申告をする際に「あなたは青色?それとも白色?」という2つの選択肢から選ばないといけません。(あなたが落としたのは金の斧?それとも銀の斧?のようなニュアンスです)

確定申告とは、1月1日~12月31日で得た所得を税務署に報告する儀式のようなものです。「わたしは年これだけ稼ぎました!(自分)」→「では納税お願いします!(税務署)」のやり取りを税務署とするイメージです。

確定申告を知らない人は、まずは【≫フリーランスの確定申告】で基礎知識を一緒に見つけておきましょう。

では、確定申告の種類である「青色申告」と「白色申告」にはどのような違いがあるかまずは一覧形式で比較してみましょう。

青色申告と白色申告の違い比較一覧

| 観点 | 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 |

| ①申請条件 | 当年度の3月15日までに「青色申告承認申請書」および「開業届」を税務署に提出していること | なし | |

| ②確定申告の提出書類 | ・確定申告書B ・青色申告決算書 ・貸借対象表&損益計算書 ・第三表 ・第四表 | ・確定申告書B ・青色申告決算書 ・(損益計算書) ・第三表 ・第四表 | ・確定申告書B ・収支内訳書 |

| ③帳簿の記帳方法 | 複式簿記 | 簡易(単式)簿記 | 簡易(単式)簿記 |

| ④青色申告特別控除対象 | あり | なし | なし |

少々難しい言葉も含まれているので一つひとつ違いを解説します。

①事前申請条件

まず1つ目の違いは「事前の申請条件」です。

その名の通り、この条件をクリアしなければ対象にならない、というのがこの条件です。

| 観点 | 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 |

| ①申請条件 | 当年度の3月15日までに「青色申告承認申請書」および「開業届」を税務署に提出していること | なし | |

青色申告をするためには、必ず確定申告を行う3月15日までに「青色申告承認申請書」と「開業届」を出しておかなければいけません。

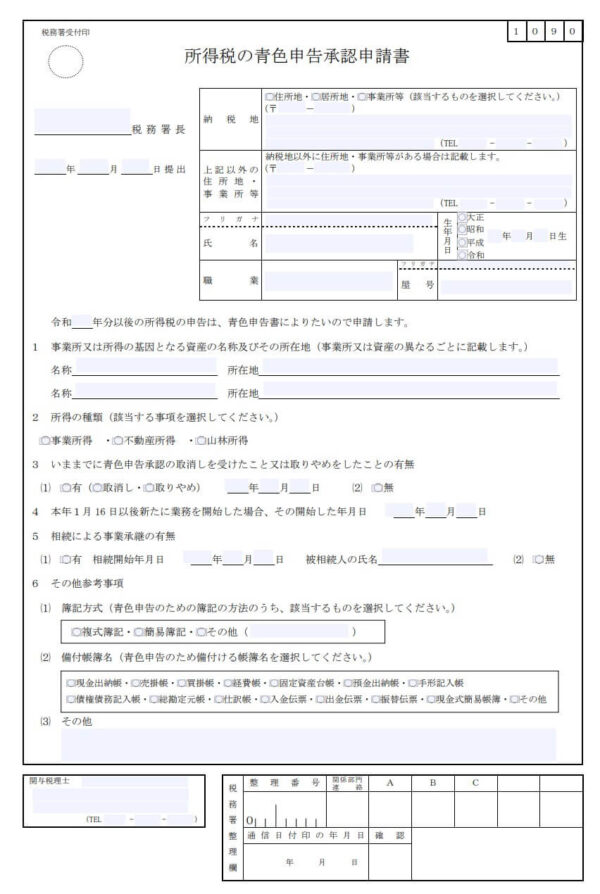

青色申告承認申請書

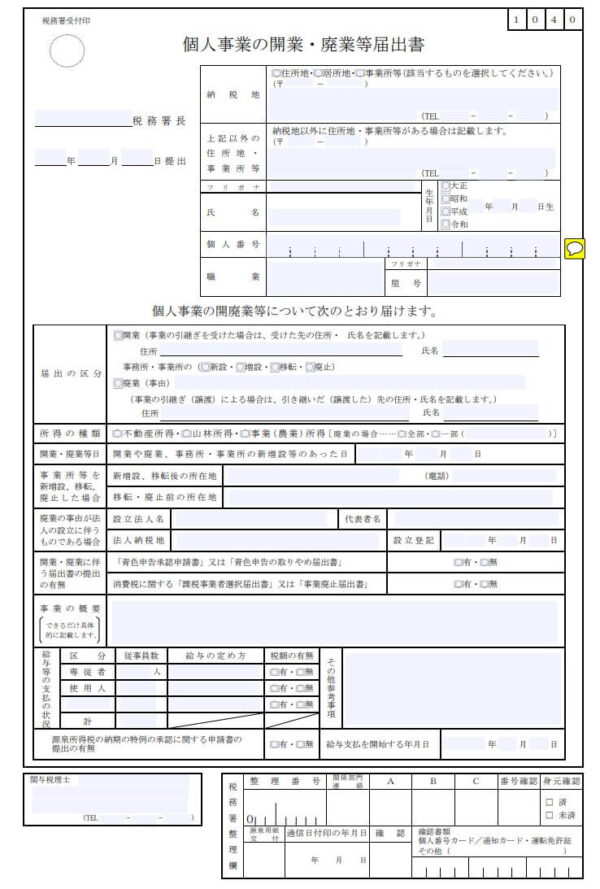

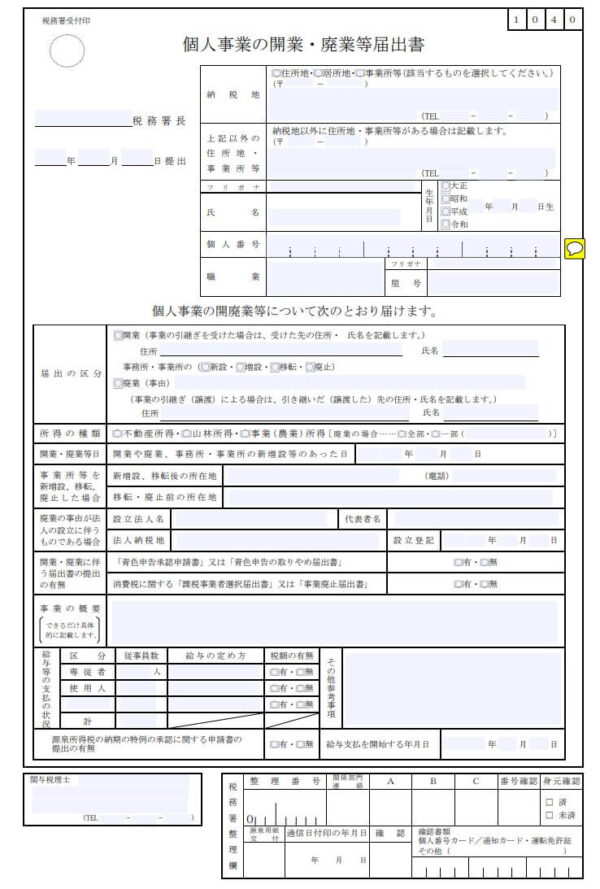

開業届

2つの書類を出すタイミングとしては、あなたが個人事業主として事業を開始してから1カ月以内が原則です。

例えば、2022年12月末で会社を退職し、2023年1月1日から個人事業主フリーランスとして事業を開始する場合、2023年1月末までに書類を提出しなければいけません。

開業届と青色申告承認申請書の提出のやり方や書き方は少々コツがいるので【≫開業の届けの出し方・書き方】をご覧ください。

一方で、青色申告ではなく白色申告の場合は原則事前申請書類は不要です。

しかし、「開業届」は個人事業主として事業を開始するのであれば必ず出さなくてはいけない書類になるため必ず提出するようにしましょう。(白色申告であれば開業届書だけ提出します)

②確定申告の提出書類

2つ目は、「確定申告で準備する提出書類」の違いです。

| 観点 | 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 |

| ②確定申告の提出書類 | ・確定申告書B ・青色申告決算書 ・貸借対象表&損益計算書 ・第三表 ・第四表 | ・確定申告書B ・青色申告決算書 ・(損益計算書) ・第三表 ・第四表 | ・確定申告書B ・収支内訳書 |

細かな書類の見た目は後述するので、ここでは、

- 青色申告は複雑で多くの書類を作らないといけない

- 白色申告は簡単で少しの書類を作らないといけない

とだけ覚えておきましょう。

つまりは、「青色申告は作る書類が多くて大変」であり、「白色申告は作る資料はシンプル」という事です。白色申告の方が簡単だ!と言われる理由はここにあります。

③帳簿の記帳方法

3つ目の違いは、「帳簿の記帳方法」です。

帳簿とは、事業で発生した取引や資産、負債などのお金の流れを記録している台帳の事です。(仕事の家計簿のようなものです)

個人事業主やフリーランスで働く場合、日々の取引を把握し事業の経営状況や財務情報を正確に把握し、税務署に報告するために帳簿が必要になります。

税務署はこの帳簿の内容を確認する事で「あなたの事業所得はこのようなお金の流れなんだ」と正確に理解をすることができるため非常に重要な業務になります。

そして、この帳簿の記帳方法が「複式簿記」or「簡易簿記(単式簿記)」かが青色申告か白色申告の違いになります。

| 観点 | 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 |

| ③帳簿の記帳方法 | 複式簿記 | 簡易(単式)簿記 | 簡易(単式)簿記 |

複式簿記とは

複式簿記とは、かんたんに言うと「取式を複数の科目で記載する難しめの方法」です。

青色申告の場合は、この複式簿記で帳簿を行う必要があります。複式簿記は簿記初心者の方には難しい内容になることが青色申告を選定するデメリットにもなります。

簡易(単式)簿記とは

一方で、簡易簿記(単式簿記)とは、名前の通り「取引を1つの科目で記載するシンプルな方法」となります。

複式簿記に比べて初心者でも簡単に帳簿ができる方法であり、白色申告の方が簡単と言われる理由です。

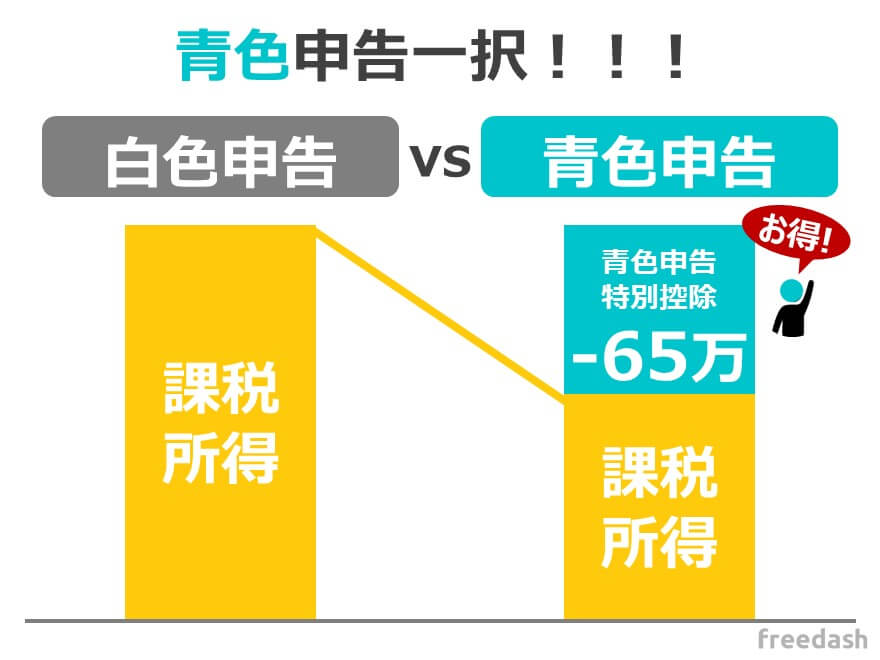

④青色申告特別控除対象(節税効果)

4つ目は、「青色申告特別控除の対象となり節税効果があるか」の違いです。

| 観点 | 青色申告 (65万円控除) | 青色申告 (10万円控除) | 白色申告 |

| ④青色申告特別控除対象 | あり | なし | なし |

青色申告特別控除とは、最高65万円の控除が受けられる最も節税効果が高いお得な特典のようなものです。

青色申告の場合は、これがMAX65万受けられるのですが、白色申告の場合はお得な恩恵を受けることができません。

総じて、

4つの観点を整理すると・・・

| 青色申告 | 白色申告 | |

|---|---|---|

| ①申請条件 | 事前申請が必要 | なし |

| ②確定申告の提出書類 | 書類が多い | 書類が少ない |

| ③帳簿の記帳方法 | 複雑な処理 | シンプルな処理 |

| ④青色申告特別控除対象 | 超お得 | お得なし |

「青色申告」は手続きが面倒だけど、超お得な節税効果がある

「白色申告」はお得ではないけど、手続きが簡単である

青色申告のメリット・デメリット

では、手続きが面倒だけど、超お得な節税効果がある「青色申告」のメリット・デメリットを見てみましょう。

メリット

青色申告はメリットだらけと言っても過言ではありません。

最高65万円の青色申告特別控除の特典がある

まず一番のメリットは最高65万円の青色申告特別控除の特典がある事です。

65万円の控除があることで課税対象を大きく減らすことができ、所得税などの節税対策ができます。

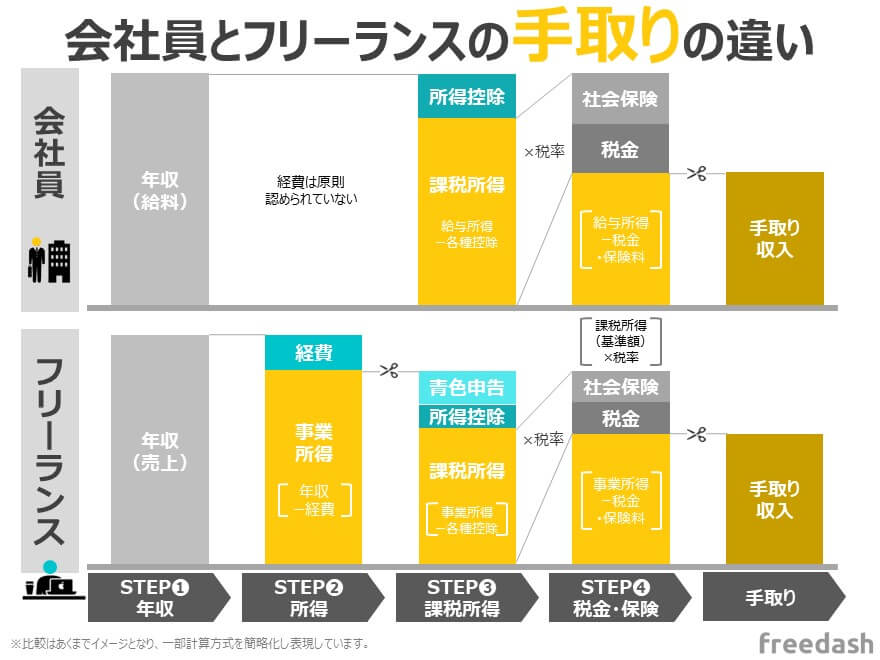

会社員とフリーランス(個人事業主)の手取りの違いを比較すると下記の図のようになるのですが、ご覧の通り税金や保険が課税される前に「青色申告特別控除」が引かれる事で課税所得を減らすことができるんです。

赤字を3年間繰り越しできる

青色申告をすることで赤字を3年間繰り越しできることもメリットです。

フリーランスになると実は赤字になってしまう年も多かったり、節税対策を目的にあえて赤字になる場合もあったりします。

その際に、赤字を翌年以降の3年間の確定申告の繰り越せる事で、黒字になった年度で損失を計上し課税所得を減らすことができます。

家族への給与(青色申告専従者給与)を経費にできる

青色申告ができると、配偶者や親族に支払う給与が経費扱いにできます。

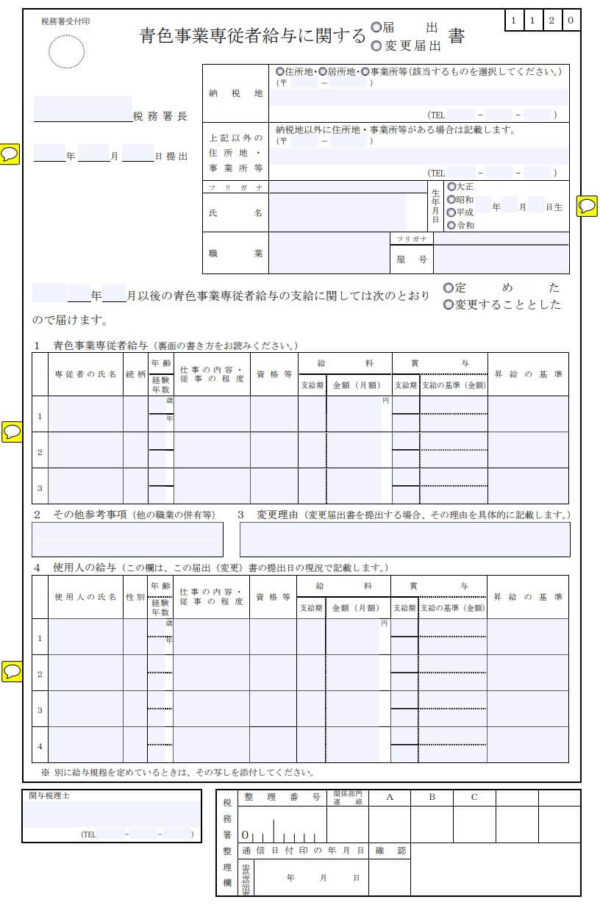

青色申告専従者給与とは、家族への給与を経費扱いすることを言い、事前に「青色事業専従者給与に関する届出書(国税庁サイト)」を出す事で可能になります。

個人事業主や自営業の事業を夫婦で行うなどして節税をする人も多く、その際にこの制度が活用できると大きな節税効果が享受されるんです。

30万円未満の固定資産が全額経費にできる

青色申告ができると減価償却の特例を受けることができます。

10万以上の支出が発生した場合、原則一括経費計上はできず減価償却として計上します。

しかし、青色申告対象であれば、30万円未満であれば、その年に一括で経費計上できるため節税のコントロールもしやすくなるんです。

例えば、10万以上の備品だとPCやスマホ端末など高額なIT機器などは10万円を余裕で超えてしまいます。そうした際に、30万未満まで可能枠が広がる事で面倒な減価償却の計上をせず当年度で管理できる点は大きなメリットになります。

家事関連費を経費にできる

青色申告をすると、自宅兼事業所にしている場合の「家事関連費」を経費計上することができます。

フリーランスエンジニア、デザイナー、コンサルタントなど、自宅を主な仕事場として働く人も多いです。その際に、

- 家賃

- 光熱費

- インターネット代金

など自宅のプライベートで発生する支出などの家事関連費用を経費として扱えるという事です。

白色申告の場合も同様に経費にできるのですが、青色申告の方が対象基準がゆるく幅が広がりやすい点がメリットです。

デメリット

一方で青色申告にはデメリットがあります。

事前に申請書の提出が必要

青色申告の対象になる条件でもありましたが、青色申告を受けるためには事前に「青色申告承認申請書(国税庁サイト)」が必要です。

開業届と同時に出すか、まだ出していない人は遅れても出しておくようにしましょう。

複式簿記が初心者には難しい

青色申告の一番のデメリットは、白色申告に比べて確定申告に向けた書類や帳簿方法が面倒な事です。

一見、簿記初心者には無理だ、、やったことないしよくわからない、、と心が折れそうになりますよね。

しかし、安心してください。実は後述する「会計ソフト」を使ってしまえば、初心者でも簡単に複式簿記の帳簿や確定申告書類を作ることができます。

白色申告のメリット・デメリット

では、お得ではないけど手続きが簡単である「白色申告」のメリット・デメリットを見ていきましょう。

メリット

白色申告は実はメリットが少ないです。

手続きが簡単にできる

唯一あるとするなら、青色申告に比べて手続きが簡単である事です。

しかし、前述の通り、会計ソフトを使って青色申告をしてしまえば初心者でも簡単に作成できるため、手続きの大変さは大差なくなってしまうのが事実です。

デメリット

一方で白色申告にはデメリットの方が多くあります。

青色申告特別控除の特典が受けられない

最大のデメリットは、青色申告で受けられる最高65万円の控除がないことです。

会社員から独立しフリーランスに向けたお得な特典を得られないのは大きな損をしていると思っても過言ではありません。

赤字繰り越しができない

更に、白色申告の場合は赤字の繰り越しができません。

そのため、仮に赤字計上だった年の翌年度も相殺されてしまい節税効果の恩恵を受けられない点はデメリットと言えます。

どっちがいいの?青色申告と白色申告の選び方

では、青色申告と白色申告の違いを理解したところで「あなたはどっちがいいのか?」をケースごとに解説していきます。

個人事業主フリーランスなら「青色申告」

あなたが「個人事業主フリーランスなら青色申告一択」です。

なぜなら、会社員と比べ65万円の控除を使える特典は使う他ありません。逆に言うと、白色申告にしてしまうと65万円もの控除を失う事になるので、年間でも大きな損失になります。

更には、いずれにせよ事業を継続する上で会計ソフトなどを利用しますが、青色申告でも白色申告でも操作性はあまり変わらないため、それであれば青色申告にした方が断然お得だからです。

副業フリーランス(本業は会社員)なら「青色申告」

あなたが「副業フリーランス(本業は会社員)なら、できれば青色申告」です。

“できれば”という所がポイントでサラリーマン会社員の場合、確定申告をした方が良い場合に下記のような人がいます。

- 主とする給与所得(会社の給与)以外に何らかの所得がある場合(継続的であること)

- 年末調整されなかった場合

- 6か所以上のふるさと納税をした場合

- 2,000万以上の給与所得がある場合

上述する❶の給与所得以外の給与(=事業所得など)に認定されるためには「一定の収入かつ継続的」である必要があります。そうでない場合、雑所得などの事業所得して認められません

年収20万以下なら「確定申告」自体が不要

また、個人事業主の事業所得やサラリーマンの副収入のいずれにしても、年間20万以下の場合は原則確定申告をする必要がありません。

そのため、20万以上になる場合、確定申告があると覚えておきましょう

法人でも「青色申告」と「白色申告」がある

あなたが法人による事業形態でも「青色申告」と「白色申告」を選びます。

基本、青色申告を受ける法人がほとんどであるため必ず事前書類を出しておくようにしましょう。

法人の場合「青色申告の承認申請書」は、会社設立日から3カ月以内に提出する必要があります。法人を設立をすると、顧問税理士をつける事も多いため必ず税理士に確認しておきましょう。

年度の赤字が出そうな人ほど「青色申告」

一方で「売上が少ないから確定申告はいいや」「青色申告特別控除の恩恵受けるまでもない売上だ」と思っている方。

年度の計上が赤字になりそうな人ほど「青色申告」にした方がいいです。なぜなら前述の通り、赤字の繰り越しができるためです。

青色申告のやり方と手続き方法

では、結論「青色申告ができるなら青色申告の方がいい」となるため、実際にどのように青色申告の手続きと申告をするのか?を解説していきます。

Step1.青色申告対象となる条件を確認

まず最初のステップは「青色申告の対象となるか?」です。

青色申告を受けるためには、

- 事業所得

- 不動産所得

- 山林所得のいずれかがある人

になります。個人事業主フリーランスや自営業などは「事業所得」になり、副業フリーランスで年間20万で継続している場合も「事業所得」になります。

副業サラリーマンの場合は、「事業所得」or「雑所得」のいづれかになるかが重要な判断の分かれ目です。

Step2.必要書類の準備

2つ目は、青色申告に必要な必要書類の準備です。

青色申告を受けるためには、「青色申告承認申請書」と「開業届」を税務署に提出する必要があります。更に、一緒に「青色信従者給与」「源泉徴収書などもあれば一緒に出しておきましょう

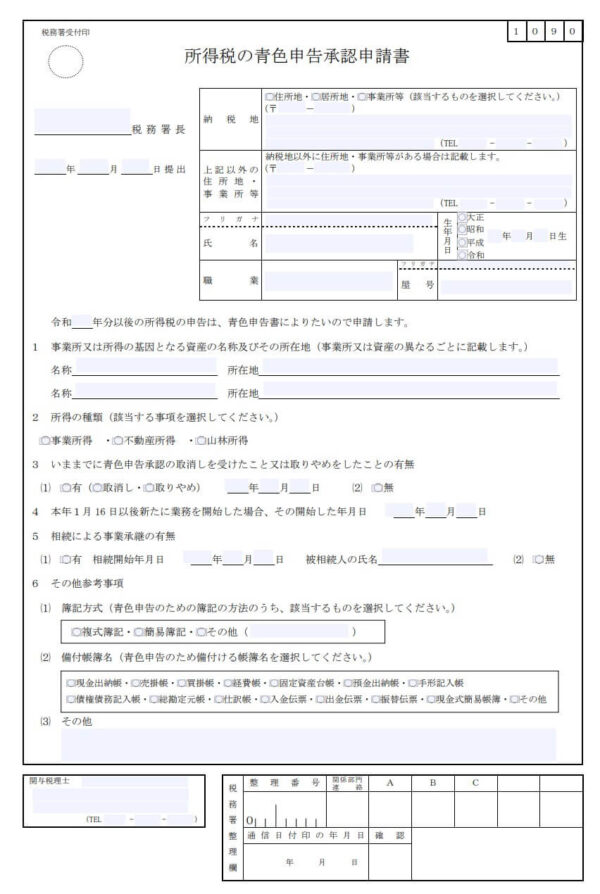

「青色申告承認申請書」の見た目・書き方

正式名称「所得税の青色申告承認申請書(国税庁サイト)」と言います。

青色申告を受けたい場合は必ず提出が必要になります。

上記の書類に、納税地・住所・氏名・職業・屋号名・各種情報を入力し提出しましょう。

「開業届」の見た目・書き方

正式名称「個人事業の開業・廃業届出書」と言います。

上記の書類に、納税地・住所・氏名・職業・屋号名・各種情報を入力し提出しましょう。

書き方をもっと知りたい人は【≫開業の届けの出し方・書き方】をご覧ください。

「青色申告専従者給与」に関する届出の見た目・書き方

正式名称「青色事業専従者給与に関する届出書(国税庁サイト)」と言います。

配偶者や親族に給与を支払っている場合で、経費扱いで計上したい場合は事前に提出する必要があります。

Step3.税務署に提出

3つ目のステップは必要書類を税務署に出すことです。

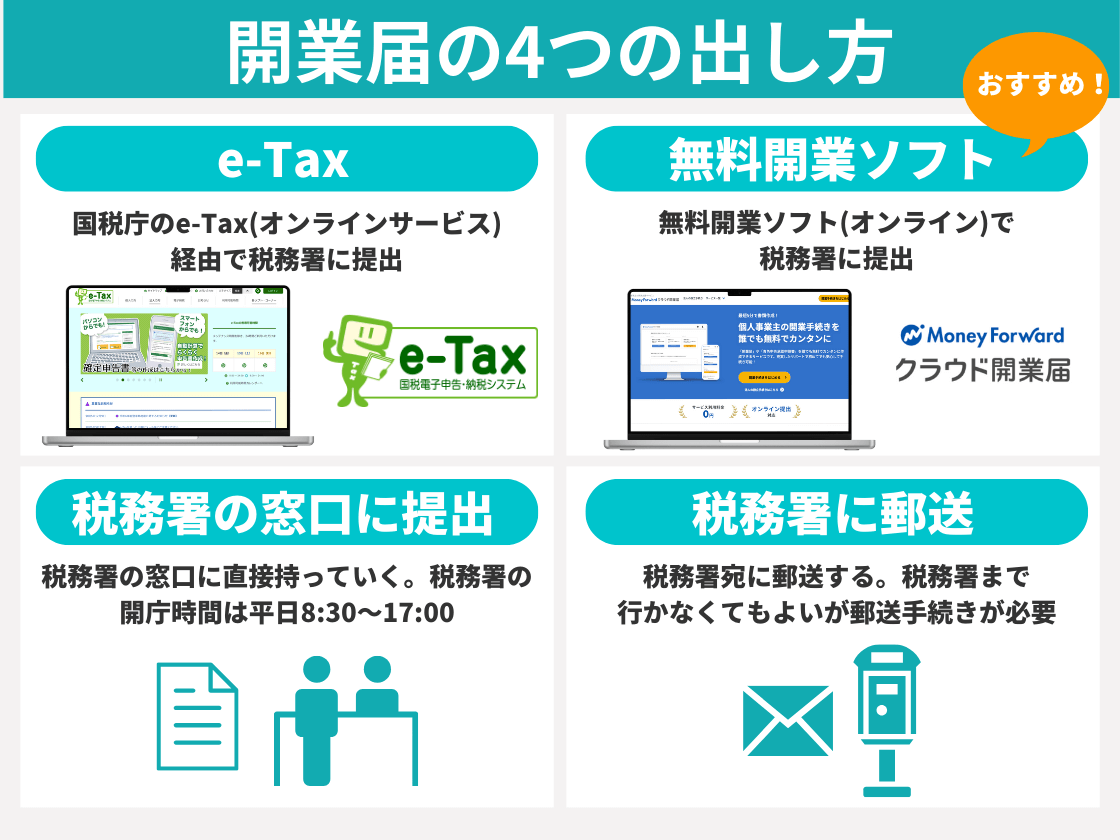

大きく4種類の方法で出します。より簡単に早くそして正確に出すためには「会計ソフト」で出す一択になります。

- 税務署の窓口に提出

- 税務署に郵送

- e-Taxで提出

- 会計ソフトで提出

会計ソフトで出すと「完全に無料で早く自宅からガイド付きで提出可能」になるため、まだ出していない人は出しておきましょう。

わざわざ税務署に訪問し直接聞かないとわからないという人もいますが、税務署で対応してくれる方は税理士ではない(窓口の方)なので、会計ソフトの方が断然正確に作成できます。

| おすすめ度 | |

| 会計ソフト名(個人事業主) | 開業freee |

| 運営会社 | freee株式会社 |

| 特徴 | 簿記知識のない初心者向け(補足多めでかわいい素材の画面) 業界No1のシェアで対応税理士も多め スマホの操作性が抜群にいい |

| 利用料 | 無料 |

| 書類種類 | 提出可能な書類 |

|---|---|

| 個人事業の開業・廃業等届出書 | 提出可能 |

| 所得税の青色申告承認申請書 | 提出可能 |

| 青色事業専従者給与に関する届出・変更届出書 | 提出可能 |

| 源泉所得税の納期の特例の承認に関する申請書 | 提出可能 |

| 給与支払事務所等の開設・移転・廃止届出書 | 提出可能 |

| 上記控え | 提出可能 |

| おすすめ度 | |

| 会計ソフト名(個人事業主) | マネーフォワード クラウド開業届

|

| 運営会社 | 株式会社マネーフォワード |

| 特徴 | 銀行・クレカの自動連携数も国内No1(3,600社以上) 人口知能を活用した勘定科目の提案 便利な機能群がセットで使える多機能性(クラウド給与・クラウド請求書・クラウド経費など) |

| 利用料 | 無料 |

| 書類種類 | 提出可能な書類 |

|---|---|

| 個人事業の開業・廃業等届出書 | 提出可能 |

| 所得税の青色申告承認申請書 | 提出可能 |

| 青色事業専従者給与に関する届出・変更届出書 | 提出可能 |

| 源泉所得税の納期の特例の承認に関する申請書 | 提出可能 |

| 給与支払事務所等の開設・移転・廃止届出書 | 提出可能 |

| 上記控え | 提出可能 |

Step4.確定申告書類の作成・申告

最後は、確定申告書類の作成です。

確定申告をアナログで作るのは大変ですが、会計ソフトを使ってしまえば超簡単できるため次章を見ていきましょう。

確定申告が完了すれば無事に青色申告特別控除を受けることができます。

青色申告と白色申告向けのおすすめ会計ソフト4選

青色申告・白色申告ともに会計ソフトで申告することがおすすめです。

特に会計ソフトには【≫インストール型とクラウド型】の2種類がありますが、フットワークの軽さやデバイスフリーが求められるフリーランスには「クラウド型」をおすすめします。

ここでは人気の4つのクラウド型会計ソフトを紹介します。

無料期間もあるため、まずはお試しで使ってみて操作性やデザイン性・サポートなどの相性を確かめましょう(無料期間は2つくらい操作してみるのがおすすめです)

【青色申告】やよいの青色申告オンライン

やよいの青色申告オンラインは、業界シェアNo1の弥生会計が運営するオンライン型の青色申告対応の会計ソフトです。

| 会計ソフト名 | やよいの青色申告オンライン

|

| 運営会社 | 弥生株式会社 |

| 料金プラン (年額) | 初年度 セルフプラン(初年度無料) ベーシック(初年度6,900円) トータル(初年度12,000円) 次年度以降 セルフプラン(次年度8,800円) ベーシック(次年度13,800円) トータル(次年度24,000円) |

| 無料特典 /キャンペーン | 2025年最新キャンペーン情報 セルフプランは1年間無料 ベーシックプラン以上は1年間半額 |

| メリット | 超お得な1年間無料(初年度無償利用) 電話対応を含めた手厚いサポート 税理士の認知度が高い(インストール型は超有名) |

| デメリット | スマホアプリの連携が少し使いづらい |

| 総合評価 | 5.0 青色申告も簡単なコストメリット抜群の会計ソフト |

| 評価基準 | 評価内容 | 定量評価 |

|---|---|---|

| 導入実績 | 業界シェアNo1で3人に1人が使う弥生会計が提供 | |

| 操作性 | 初心者でも使いやすいように簡単な設計になっている | |

| デザイン性 | UI/UXは申し分ないが、少々古いデザインの印象 | |

| 多機能性 | 見積・納品・請求書作成はMisoca(みそか)

給与計算はやよいの給与明細 Nextで別料金 | |

| スマホ連携 | スマホアプリも連携可能 | |

| 価格・料金 | 業界最安の初年度無料キャンペーンも行っている | |

| サポート | 業界最大のサポート体制であり安心して使える |

【青色申告】会計フリー(freee)

freeeは、クラウド型会計ソフト業界シェアNo1のfreee株式会社が運営するオンライン型の青色申告・白色申告対応の会計ソフトです。

| 会計ソフト名 | freee(個人事業主向け) |

| 運営会社 | freee株式会社 |

| 対象 | 個人事業主、フリーランス |

| 料金プラン (年額) | スターター:年額払い 11,760円/年 スタンダード:年額払い 23,760円/年 プレミアム:年額払い 39,800/年 |

| 無料特典 /キャンペーン | 2025年最新キャンペーン情報 30日間無料お試し |

| メリット | 簿記知識のない初心者向け(補足多めでかわいい素材の画面) 業界No1のシェアで対応税理士も多め スマホの操作性が抜群にいい |

| デメリット | 価格が他社と比較すると高め |

| 総合評価 | 4.5 初心者から高い評判のある操作性×デザイン性が抜群 |

| 評価基準 | 評価内容 | 定量評価 |

|---|---|---|

| 導入実績 | クラウド型会計ソフトシェアNo.1 一方インストール型はない | |

| 操作性 | 最も優れたクラウドの操作性で仕訳も簡単 | |

| デザイン性 | 最も優れたデザイン性でガイド付きのデザイン | |

| 多機能性 | 給与明細作成は別になり人事労務関連は別料金 請求書はクラウドアプリを利用可能 | |

| スマホ連携 | 領収書取込から確定申告までスマホで完結して利用可能 | |

| 価格・料金 | 他社と比べると高くなってしまう | |

| サポート | 丁寧なサポートで高い評判があるがプランにより利用不可 |

【青色申告】マネーフォワードクラウド確定申告

マネーフォワード クラウド確定申告

![]() (MFクラウド会計)は、家計簿アプリで有名な株式会社マネーフォワードが運営するオンライン型の青色申告・白色申告対応の会計ソフトです。

(MFクラウド会計)は、家計簿アプリで有名な株式会社マネーフォワードが運営するオンライン型の青色申告・白色申告対応の会計ソフトです。

| 会計ソフト名 | マネーフォワード クラウド確定申告

|

| 運営会社 | 株式会社マネーフォワード |

| 対象 | 個人事業主、フリーランス |

| 料金プラン (年額) | ・パーソナルミニ(年払い)800円/月|年額9,600 ・パーソナル(年払い)980円/月|年額11,760 円 ・パーソナルプラス(年払い)2,980円/月|年額35,760 円 |

| 無料特典 /キャンペーン | 2025年最新キャンペーン情報 有料プランと同等の機能を1カ月間無料お試し可能 |

| メリット | 銀行・クレカの自動連携数も国内No1 人口知能を活用した勘定科目の提案 便利な機能群がセットで使える多機能性(給与・請求書・経費など) |

| デメリット | 初心者には少し使いづらい傾向あり |

| 総合評価 | 4.5 青色申告×白色申告もできる業界トップの多機能性 |

| 評価基準 | 評価内容 | 定量評価 |

|---|---|---|

| 導入実績 | 業界シェアは3位 | |

| 操作性 | 簿記知識が少し必要だが慣れれば使いやすい | |

| デザイン性 | わかりやすいデザイン性でUI/UXも優れている | |

| 多機能性 | 請求・見積・納品書、給与明細など一つのソフトで利用可能 | |

| スマホ連携 | スマホアプリも連携可能 | |

| 価格・料金 | 業界の中ではやや高め | |

| サポート | プランによりサポートが手薄い場合あり |

【白色申告】やよいの白色申告オンライン

やよいの白色申告オンラインは、業界シェアNo1の弥生会計が運営する白色申告特化型の会計ソフトです。

| 会計ソフト名 | やよいの白色申告オンライン

|

| 運営会社 | 弥生株式会社 |

| 料金プラン (年額) | フリープラン:無料 ベーシックプラン:初年度年額 4,600円、次年度年額 9,200円 トータルプラン: 初年度年額 8,400円、次年度年額 16,900円 |

| 無料特典 /キャンペーン | フリープランが完全無料 |

| メリット | 総合シェア1位(半数以上が利用) 初心者でも使いやすい |

| デメリット | 仕様が少し古い 請求書や給与計算は別料金 |

一緒に覚えておこう!確定申告と税金の基礎知識

青色申告と白色申告の基礎知識と一緒に学ぶと言い他の知識を解説します。

確定申告とは?

まず大前提として「確定申告」の知識は身につけておきましょう。

確定申告は、個人事業主・法人・副業・複業フリーランスなど税法上の区分により対象可否や対象年収が変わってきます。また、やり方や準備の流れなどをしっかり理解しておかないと青色申告以前に確定申告ができなくなってしまいます。

税金(所得税・住民税・事業税・消費税)とは?

個人事業主に独立すると税金を自分で管理し納税しなくてはいけません。

確定申告や青色申告をする目的は、この税金を算出し納税する事と関連してきます。

そのため、そもそも税金とは何のか?個人事業主は何を払うのか?どのような計算方法なのか?をまずは基礎レベルの知識を身につけておきましょう。

源泉徴収とは?

青色申告承認申請書や開業届などを出すのと一緒に、あなたが源泉徴収をする場合もあるので必ず確認する必要があります。

源泉徴収をする側の事業者であった場合、様々な事前資料などもあるため、まずは「自分が源泉徴収者の対象なのか?」「対象だった場合どうすればいいのか?」を確認しておきましょう。

【まとめ】わかりやすく言うと青色申告はお得・白色申告は簡単

最後のまとめです。

結論、超端的にわかりやすく言うと

「青色申告」は手続きが面倒だけど、超お得な節税効果がある

「白色申告」はお得ではないけど、手続きが簡単である

という事が大きな違いになります。

そして、可能な限り「青色申告」を選び、会計ソフトを使ってデメリットである「準備の大変さ」をなくしていくことがポイントになります。

個人事業主や副業、複業などの事業者にとって青色申告にするか?白色申告にするか?は非常に重要な選択になるため後悔しないよう吟味して検討していきましょう。

▼稼げるフリーランスになるには

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

- エンジニア向けフリーランスエージェント

レバテックフリーランス | ITプロパートナーズ | PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

| PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

- コンサルタント向けフリーランスエージェント

コンサルフリー(CONSULFREE) | ハイパフォーマーコンサルタント | フリーコンサルタント.jp | プロフェッショナルハブ | ランサーズプロフェッショナルエージェント(旧:POD) | Strategy Consultant Bank | foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

| foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

- フリーランスエージェントノウハウ

- フリーランス独立前、独立後の必要書類と準備事項

- フリーランスITエンジニア関連記事

- フリーランスコンサルタント関連記事

- フリーランスデザイナー関連記事