フリーランスとして事業をするうえで「個人事業主」か「法人」のどちらかいいか?は必ず通る悩みです。

しかし、「個人事業主でとりあえず始めたけど所得税MAX45%取られた」「かっこいいから法人にしたけど税金高すぎ」「マイクロ法人ブームに乗っかったけど国税庁に指摘された」など、それぞれの違いを理解していないと、収入ダウンや最悪の場合税法上のリスクを負ってしまいます。

本記事では、そんなフリーランスのスタート地点で悩む人、個人事業主で法人成りを検討している人に向けて「個人事業主と法人の6つの違いと法人成りのタイミング」を開業のプロが解説していきます。

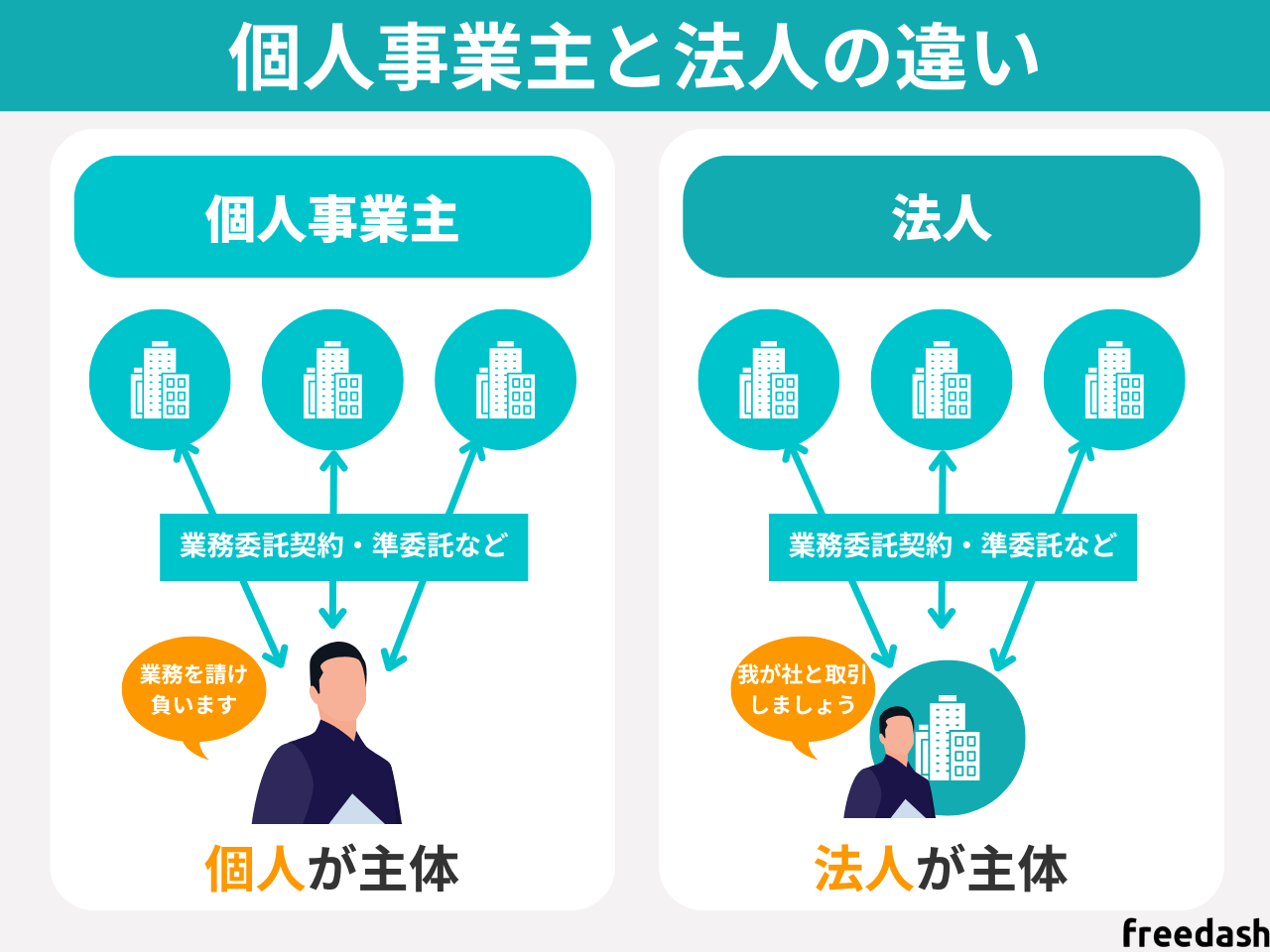

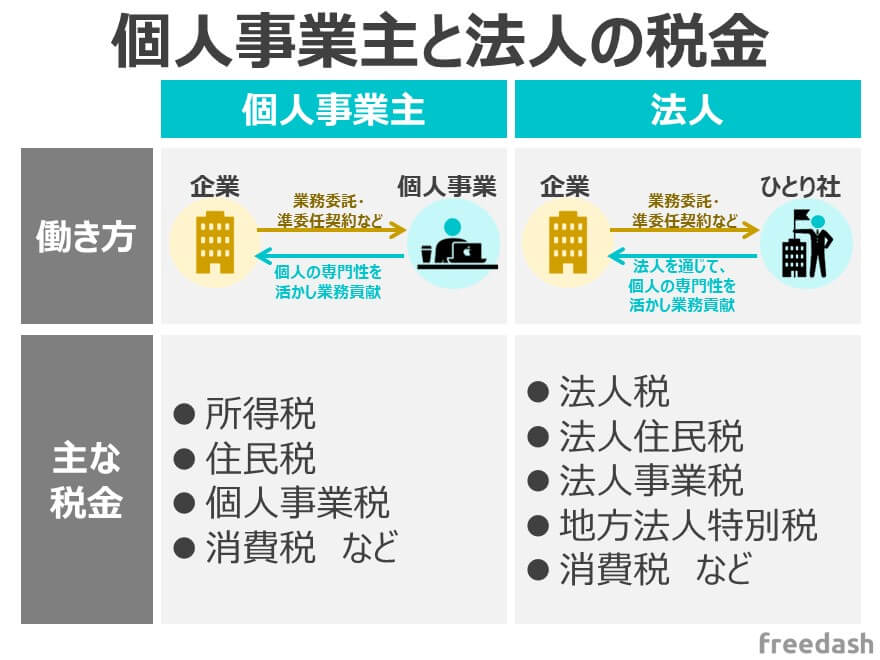

- 個人事業主は個人を主体とし、法人は法人格を主体としている全く異なる事業体

- 個人事業主は簡単かつ低コストで開業できるが、法人は2~3カ月かつ27万円ほどの開業費がかかる

- 個人事業主は稼ぐほど税率が上がる累進課税、法人は実効税率の分岐点の見極めが肝

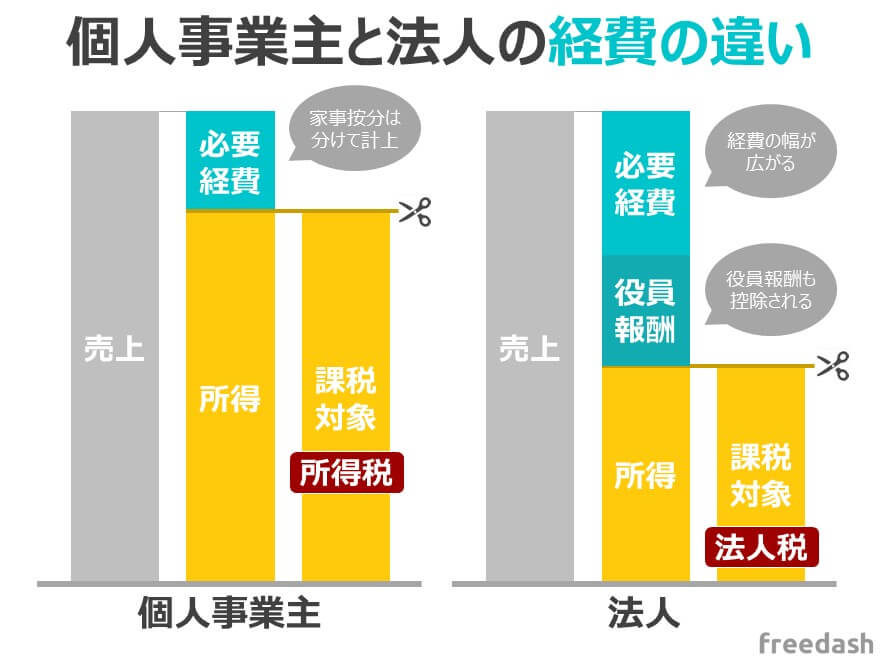

- 個人事業主は家事按分による経費計上、法人は役員報酬・退職金など経費の幅が広がる

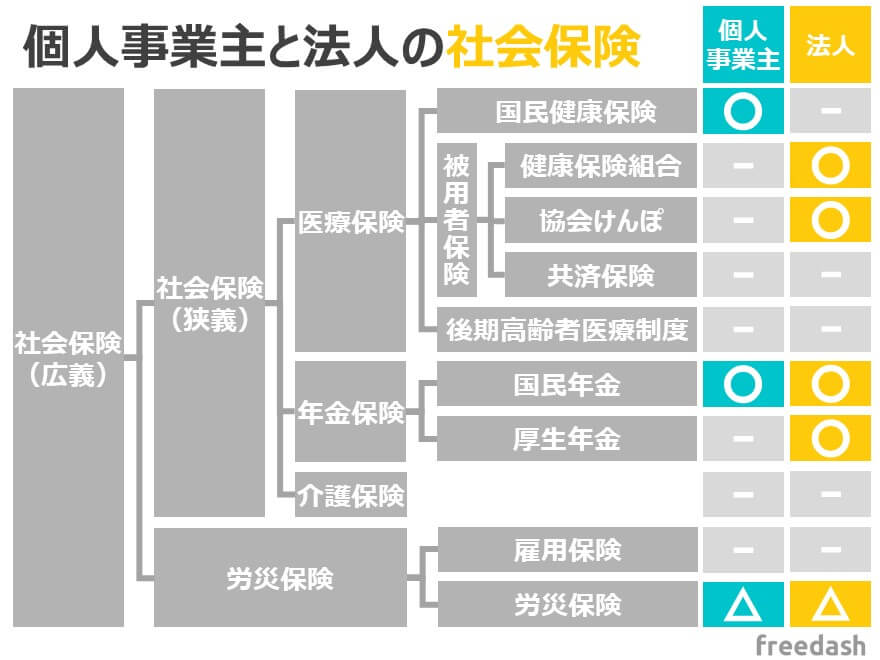

- 個人事業主は浅くて高い社会保険、法人は手厚い社会保障

| サービス名 (詳細リンク) | 特徴 |

|---|---|

開業freee | 完全無料で開業届、青色申告承認申請の提出が可能。簿記知見なしの初心者でもかわいい操作画面で簡単に使えるクラウドソフト |

マネーフォワード クラウド開業届 | 完全無料で開業届、青色申告承認申請の提出が可能。経理や会計経験者などに強い本格派のクラウドソフト |

| Findy Freelance

フルリモート比率80%と高単価案件が豊富なITフリーランス向けエージェント。スタートアップから大手企業まで幅広い直請け案件を保有。 | |

| Midworks 平均年収840万以上と高単価な案件が豊富なフリーランスITエンジニア向けエージェント。特に直請け案件やプライムベンダー案件が70%以上を占めており上流工程の案件が豊富。 | |

| ITプロパートナーズ

週2~3日の副業案件やリモートワークや時間がフレキシブルな案件を保有しているフリーランスITエンジニア向けエージェント。スタートアップ、最新トレンドの案件などが定評。 |

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

▼ハイクラスIT人材になるには独立プランがカギ!

フリーランスエージェントの利用を検討中の方は「これからフリーランスに独立する」「フリーランスの年収を上げたい」と思っている方も多いはず。ハイクラスIT人材特化型メディアが推奨する「フリーランスエンジニアになる方法」も併せてご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

執筆者

国内最大級の転職・フリーランスのキャリア情報メディア「フリーダッシュ(freedash)」を運営。Webメディア設計・開発、転職・フリーランス関連の商品プロモーション支援などを手掛ける。ITエンジニア、コンサルタント、Webデザイナー、などのメンバーで運営中。

個人事業主と法人の違い、どっちがいいの?

個人事業主と法人の違いやそれぞれの意味について解説します。

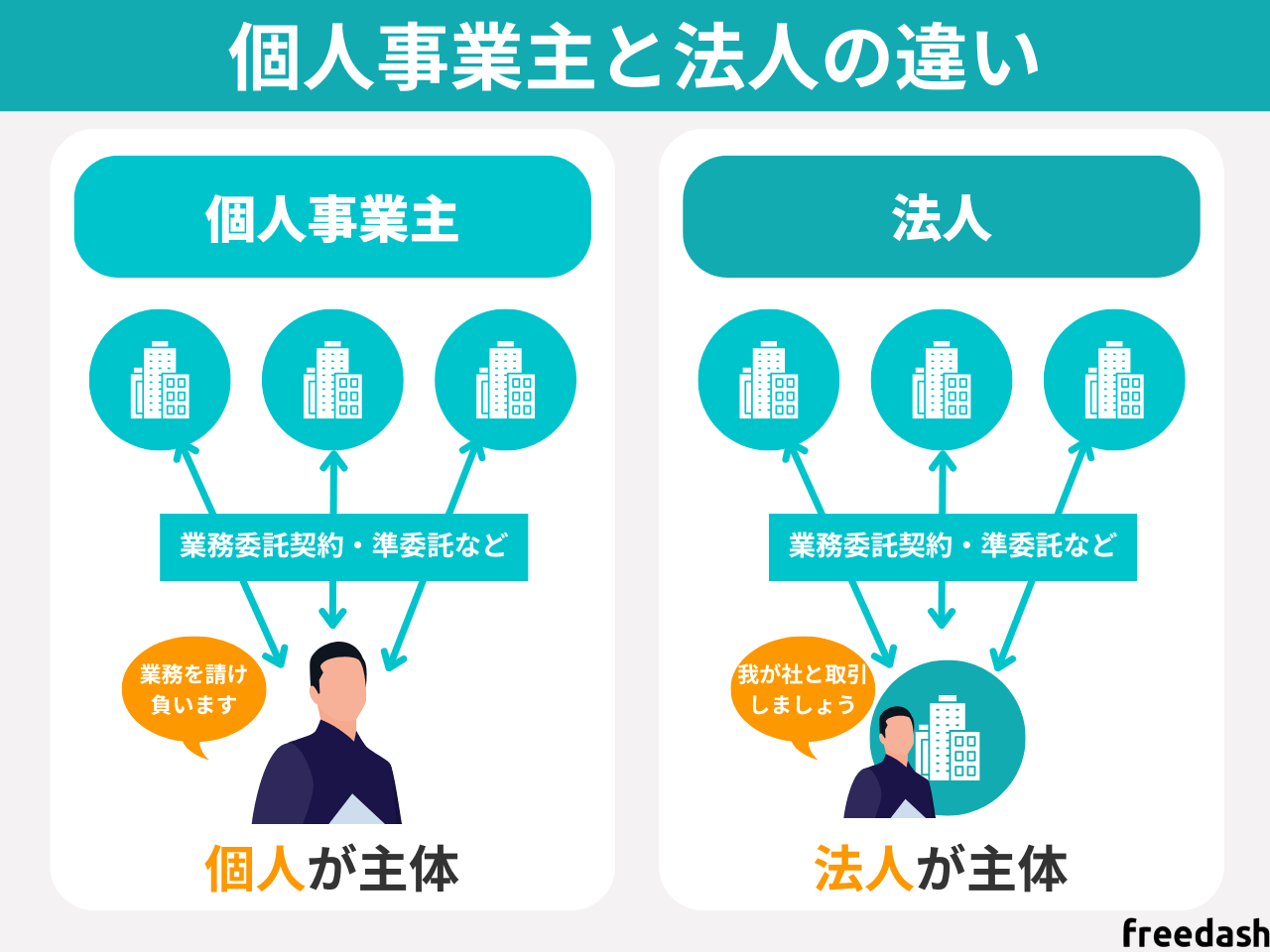

個人事業主とは

個人事業主とは、法人を設立せず個人で事業を営む事業者のことを言い、税務署に開業届を出すと税法上「個人事業主」に区分されます。

法人と比べると事業の主体者が「個人」であることが大きな違いであり、フリーランスになるほとんどの人が個人事業主からスタートします。

法人とは

一方で法人とは、自分で会社を設立し会社の経営を行う法人格ことを言います。

仕事の請負い方自体は個人事業主とあまり変わりませんが、「個人」を主体とする個人事業主に対し、「法人」を主体とした働き方という点が大きな違いです。フリーランスの場合は、“ひとり社長”、“オーナー社長”とも言ったりします。

法人の種類には大きく4種類あり、

- 株式会社

- 合同会社

- 合資会社

- 合名会社

その中の「株式会社」「合同会社」の2つが代表的なものになります。

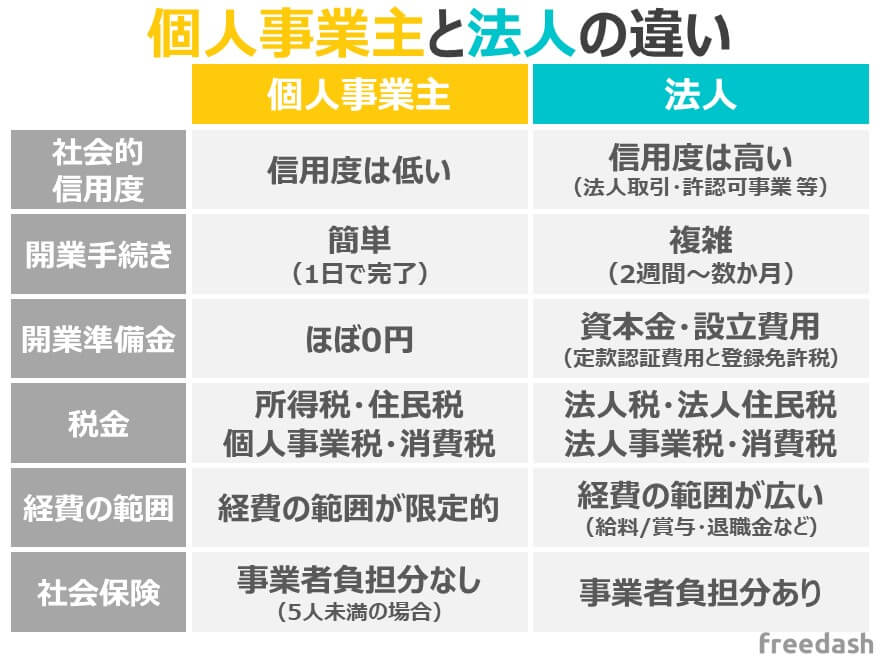

個人事業主と法人の6つの違い

フリーランスには個人を主体とする「個人事業主」または法人を主体とする「法人」の働き方があり、フリーランスを始める時にどちらでスタートすべきかとても悩むものです。

既に個人事業主として働いている人も、どのタイミングで法人化すればよいか?と頭を抱える人は大勢います。(フリーランスの独立/開業相談でTOP3に多い悩みです)

結論、どっちがいいか?は「社会的信用度」「開業手続き」「開業準備金」「税金」「経費の範囲」「社会保険」の6つの観点で自分の最適解を決定することが大切です。

それでは、「個人事業主と法人の違い」を簡単に理解するための6つの観点でそれぞれの違いを見ていきましょう。

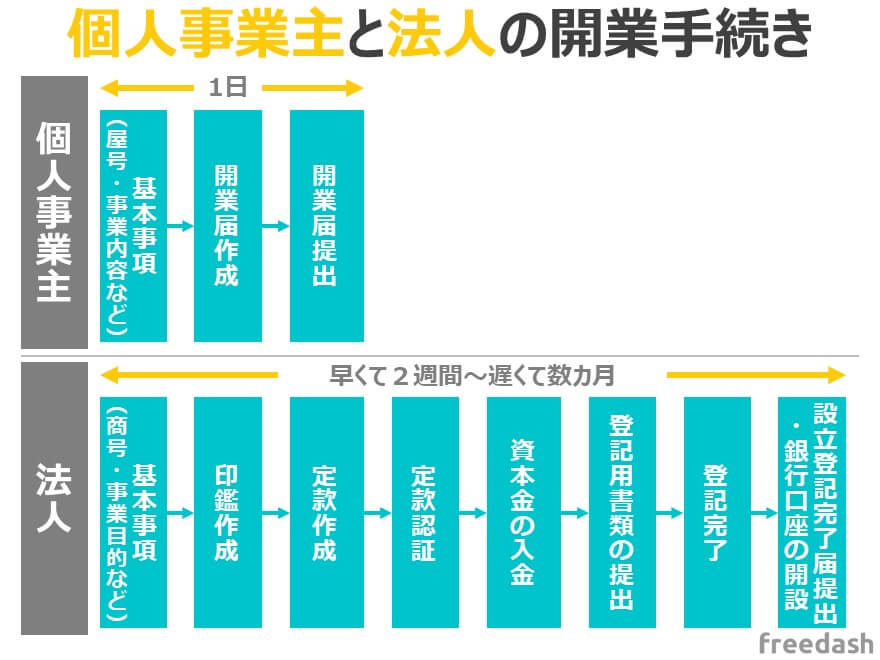

個人事業主と法人の違い【1.開業手続き】

1つ目は、「事業開始・開業時の手続き」です。

事業開始時は個人事業主と法人設立で、労力×時間で大きな違いがあります。

個人事業主は最短1日で開業可能

個人事業主の登録手続きは、基本事項の整理→開業届作成→開業届提出、の3ステップしかなく税務署に「開業届」を提出するだけなので1日もかからず簡単に手続きができます。

開業届の出し方は大きく4つあり、「税務署に持参」「税務署に郵送」「e-TAXで送付」「クラウド会計・開業ソフトで提出」がありますが、いずれも、最大で1日でできてしまいます。

更には、クラウド会計(開業freee、マネーフォワード クラウド開業届

![]() など)で開業してしまえば、無料×最短で1~2時間で完了してしまいます。

など)で開業してしまえば、無料×最短で1~2時間で完了してしまいます。

開業届をまだ知らない人は【→個人事業主の開業届の出し方・書き方】の下記記事で細かく解説しているのでご覧ください。

会社設立は2週間~数か月

一方で、法人設立の場合は多大なる時間と労力がかかり、最速で2週間~遅くて数カ月くらいかかります。

法人設立の手続きは、

- 基礎事項の設定(商号/事業目的/資本金/株式発行数など)

- 印鑑作成/印鑑登録

- 定款作成

- 定款認証

- 資本金の準備/入金

- 登記用書類の提出

- 登記完了

- 設立登記後の各種書類の提出

- 銀行口座などの開設(法人は必ず法人口座が必要です)

など長い道のりが待っています。

そんな法人設立ですが、手続き方法として大きく3種類のやり方があります。

| 会社設立 のパターン | 労力 | 費用 | 速さ |

|---|---|---|---|

| ❶自分でやる | 大変 | 22.2万円* | 作業時間の確保が必要 |

| ❷専門家に依頼 | 簡単 | 26.2万円* | 専門家側実施だが、コミュニケーションのやり取りが必要 |

| ❸会計ソフトでやる | 簡単 | 18.7万円* | クラウド上で完結 |

労力・費用・速さを考えた際に、「会計ソフト(マネーフォワード 会社設立

![]() 、会社設立freee

)でやる」の一択です。

、会社設立freee

)でやる」の一択です。

自分でやる場合は一定の知識がないと最終的に質が悪くなる×時間がかかるで注意が必要です。

また、専門家に依頼する場合は、追加費用が発生する事、司法書士/行政書士探しや各種書類のやり取りの手間がありスピード感に欠けます。

私はある程度知識があったので自分でやりましたが、それでも法務局に行ったり書類を書いたりでそれなりの時間がかかりました。

その後、他の方の会社設立支援の際に会計ソフトを使ってみたのですが、「超簡単」だったので今は会計ソフト経由をおすすめしています。

個人事業主と法人の違い【2.開業費用】

2つ目は、開業時に発生するお金(費用)です。

法人からスタートするかを見極めるためには、法人設立に必要な最低限の資金があるか?がポイントになります。会社設立をどんなにしたくても「開業に発生するお金がない」という人は無理な法人化はおすすめしません

個人事業主は0円

開業にかかる費用は、0円です。

厳密に言うと、費用がかかるとしても印刷代・郵送費・移動費くらいです。

ただし、前述の通りクラウド会計(開業freee、マネーフォワード クラウド開業届

![]() )でやってしまえば、「サポート付きで」「自宅でできて」「完全無料」なので全く費用は掛からないうえ最速でできます。

)でやってしまえば、「サポート付きで」「自宅でできて」「完全無料」なので全く費用は掛からないうえ最速でできます。

| 区分 | 開業freee | マネーフォワード クラウド開業届

| |

| 料金 | 完全無料 | 完全無料 | |

| 作成可能書類 | 開業届 | 〇 | 〇 |

| 青色申告承認申請 | 〇 | 〇 | |

| 青色申告専従者給与 | 〇 | 〇 | |

| 源泉所得税の納期の特例 | 〇 | 〇 | |

| 給与支払い事務所の開設 | 〇 | 〇 | |

| 上記控え | 〇 | 〇 | |

| 操作性 | 初心者向けでかわいい図解 丁寧なガイド付き | 初心者向けでシンプルな図解 丁寧なガイド付き | |

| 会計ソフト (確定申告用) | サービス名 | freee | マネーフォワード クラウド確定申告

|

| 特徴 | 初心者向け。 簿記有識者には少々使いづらい | 簿記知識がある人向け。 経理、会計系に強い人向け | |

| 会計ソフトの評判 | 評判・口コミを見る | 評判・口コミを見る | |

法人(株式会社・合同会社)は27万円前後

法人設立にかかる費用は、

- 株式会社の場合:18万~27万くらい

- 合同会社の場合:7万~15万くらい

と個人事業主と比べるとそこそこの費用がかかります。例えば、株式会社で会社を設立した場合、先ほどの法人設立の3つの種類別のお金の内訳は下記のようになります。

| 種類 | ❶自分で設立 | ❷専門家に依頼 | ❸クラウド会計 |

|---|---|---|---|

| 定款作成手数料・印紙代 | 4万円 | 0円 | 0.5万円 |

| 定款認証(必須) | 3.2万円 | 3.2万円 | 3.2万円 |

| 登録免許税(必須) | 15万円 | 15万円 | 15万円 |

| 設立手数料 | 0円 | 8万円 | 0円 |

| TOTAL | 22.2万円 | 26.2万円 | 18.7万円 |

法人設立の手続きの場合は自分でやるのは困難な人も多いので、多くて27万くらいかかる、というのが目安です。

また、個人的には会社設立の場合も❸クラウド会計(マネーフォワード 会社設立

![]() /会社設立freee

)で準備をした方が圧倒的に安いし早いのでおススメします。

/会社設立freee

)で準備をした方が圧倒的に安いし早いのでおススメします。

個人事業主と法人の違い【3.税金】

3つ目は、「税金の種類」です。

個人事業主と法人の税金は大きく異なっており、「いくらくらいの利益でどちらに節税効果がでるか?」を見極めることがポイントです。

個人事業主の税金は4種類

個人事業主の税金は主に4種類があります。

- ★所得税:課税所得に対し税率5%~45%の累進課税

- ★個人住民税:課税所得に対し一律10%+5,000円程度

- 事業税:課税所得が290万越えの場合税率3%~5%

- 消費税:前々年度が課税売上高1000万越えの場合、標準税率10%/軽減税率8%

ただし、「事業税」「消費税」は該当者のみとなるので、★のついている「所得税」「個人住民税(住民税)」の2つが個人事業主で特におさえる税金という事です。

別記事で【→個人事業主フリーランスの税金】の詳細を解説しているため、ここでは所得税・住民税について簡単に捕捉しておきます。

所得税(累進課税率)

個人事業主と法人の最大の違いは「個人事業主は所得が増えれば増えるほど課税額が増える累進課税」である点です。

所得税の税率は累進課税という5%~45%の7段階で決まります。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば、事業所得900万の個人事業主の場合は下記になります。

前提

- 年間売上1,500万

- 必要経費600万

- ※計算簡略化のため各種控除・青色申告控除は除く

シミュレーション

- 売上:1,500万

- 必要経費:600万

- 事業所得:900万(1,500-600万)

- 所得税:900万×33%-153.6万=143.4万

法人と比べると、個人事業主の場合は、稼げば稼ぐほど税率が階段形式でぐんぐん上がっていく(最大45%)という事が特徴です。

特に“課税所得900万から税率33%になる”というのは法人成り(個人事業主から法人にすること)のタイミングでも重要なので頭に入れておきましょう。

住民税(一律10%)

所得税に対し、個人事業主の住民税は一律で計算されます。

住民税は、所得税と同様「課税所得金額」に対し、税率をかけて計算されます。

前提

- 年間売上1,500万

- 必要経費600万

- ※計算簡略化のため各種控除・青色申告控除は除く

シミュレーション

- 売上:1,500万

- 必要経費:600万

- 事業所得:900万(1,500-600万)

- 住民税:所得税割90万(900万×10%)+均等割 5,000円=90万5,000円

「所得割額」:一定の税率が課せられる税(一律10%)

「均等割額」:一定金額が課せられる税(合計5,000円程度)

法人の税金は5種類

一方で、法人の場合の主な税金は大きく5種類あります(本当はもっとありますがメインは5つを覚えておきましょう)

- 法人税:課税所得×15%~23.2%の税率

- 法人住民税:(法人税割)課税所得×12.9%+(均等割)一律7,000円

※東京都23区ないで資本金1千万以下かつ従業員50人以下の場合 - 法人事業税:東京都の場合

- 年間所得400万以下 3.4%

- 年間所得400万~800万以下 5.1%

- 年間所得800万越 6.7%

- 地方法人特別税:法人税×10.3%の税率

- 消費税:消費税率が10%の場合は10%

と、言ってもよくわからないですよね。 税金というのはあえてわかりづらくしていると思ってしまうくらいです。(これでもかなり簡略化しています)

という事で、個人事業主との違いを見極めるためのポイントである「法人税」と「実効税率」について解説します。

法人税

法人税とは、法人の所得に対する税金です。(個人事業主の所得税の法人版みたいなイメージです)

法人税は、法人種類・資本金額・所得金額により税率が決まり、個人事業主の所得税(あの階段の累進課税)と比べると比較的わかりやすい計算方式です。

| 区分 | 税率 | |

|---|---|---|

| 年800万円以下の部分 | 下記以外の法人 | 15% |

| 適用除外事業者 | 19% | |

| 年800万円超の部分 | 23.20% | |

例えば、ひとり社長フリーランス(法人)の多くは会社の資本金は1億円以下が多いので、その税率を見てみましょう

例えば、ひとり社長(法人)の所得が900万の場合

前提

- ひとり社長フリーランス(法人)

- 年間売上1,500万

- 経費600万

シミュレーション

- 売上:1,500万

- 経費:600万

- 所得:900万(1,500-600万)

- 所得税:

- 800万×15%=120万

- 100万×23.2%=23.2万

- Total 143.2万

という事です。つまり、法人税は最大でも23.2%であり個人事業主の「所得税(階段上の累進課税で最高45%)」よりも税率が緩やかである、という事です。

実効税率

さて、法人の税金の問題は「いろいろありすぎでよくわからない」という事です。

そこで、超シンプルに比べる方法である「実効税率」という見方があるので覚えておきましょう。

実効税率

法人の所得金額に対して、法人税・法人住民税・法人事業税・地方法人税が課税された合計額の割合。つまり、実質的な法人の税負担率

つまり、「法人の税金はいろいろあるけど全部で何%なの?」=実効税率という事です。

財務省では、現在の日本の法人の実効税率は地方税も含めて29.74%と公表されています。(財務省 2021年1月)例えば、法人の利益が年間1,000万だった場合、かかる税金はTOTALで29.74万円となる、という事です。(超便利な指標ですよね笑)

そのため、「法人の実効税率」 vs 「個人事業主の主要な税金である所得税率+住民税率」を比較すると、法人 or 個人事業主のどちらが税金は有利なの?が見えてきます。

| 区分 | 個人事業主 | 法人実効税率 | ||

| 課税される所得金額 | 所得税率 | 住民税率 | 所得税率+ 住民税率 | |

| 1,000円 から 1,949,000円まで | 5% | 一律 10% | 15% | 29.74% |

| 1,950,000円 から 3,299,000円まで | 10% | 20% | ||

| 3,300,000円 から 6,949,000円まで | 20% | 30% | ||

| 6,950,000円 から 8,999,000円まで | 23% | 33% | ||

| 9,000,000円 から 17,999,000円まで | 33% | 43% | ||

| 18,000,000円 から 39,999,000円まで | 40% | 50% | ||

| 40,000,000円 以上 | 45% | 55% | ||

上表を見ていただくように、所得金額695万あたりから法人の方が税率が有利になってくるという事です。また、900万を超えてくると個人事業主43% vs 法人実効税率29.74%と約13%の違いが出てきます。つまり、

個人事業主が法人を考えるタイミングは

- 少し考え始める時期:事業所得が695万くらいから

- 真剣に考える時期:事業所得が900万くらいから

- もはや法人だという時期:事業所得が1800万くらいから

という事になります。ただし、このシミュレーションは事業環境や経費の内訳(役員報酬など)にもより変わるので、個人事業主→法人を考える時期の目安としてもらえばと思います。これまでの試算の仕方を参考にぜひ自分で計算して見てください。

ちなみに、人気の会計ソフトを運営するfreeeとマネーフォワードでは下記のように言っています。

所得税の税率は900万円を超えると33%となりますから、個人事業主としての利益が800万円~900万円くらいになった時が、法人化を検討するベストなタイミングでしょう。

引用:マネーフォワード

実際に法人成りを検討し始める事業所得(利益)の目安は、だいたい500万円程度からです。次章にて、具体的な節税効果について検証していきます。

引用:freee

個人事業主と法人の違い【4.経費の範囲】

個人事業主・法人ともに、事業に必要な費用は原則経費計上できます。

しかし、個人事業主よりも法人の方が使える経費の幅が広がる、というのが大きな違いです。

個人事業主は限定的

個人事業主フリーランスの多くは、自宅兼事業所(=住んでいる家がもはやオフィス)という人が多く下記のような項目が経費計上できます

- 家賃 ※

- 水道光熱費 ※

- 携帯代・スマホ代 ※

- インターネット代 ※

- パソコン代、サーバー代

- ソフトウェア代

- カフェ代(作業で使用した場合)

- 書籍代・学習教材

- セミナー・研修参加費用

- 自宅オフィス用の家具(机、椅子など)、など

経費を計上することで、税理の対象となる課税所得を減らすことができるため、なるべく多くの経費を積むことが節税では重要です。(浪費や経費でないものを計上する詐欺はNGですよ)

※にある家賃・水道光熱費・携帯代・インターネット代などは、プライベート兼仕事用として使うため、家事按分という計上方法を用います。(例:家賃10万だった場合、仕事として使ったスペースが30%=3万、プライベート用は70%=7万)

法人は節税効果が高い

一方で法人は、上記の経費に加えて、使える経費の幅が広がります。

- 個人事業主で経費計上したモノ全て(家事按分なし)

- +役員報酬(給与/賞与)

- +退職金

- +生命保険

- +車体の全額など

個人事業主→法人になると、まず、個人事業主のような「家事按分」という考えはなく、基本法人として経費を全て計上します。(家賃などは社宅などで計上します)

更に、給与として支払う「役員報酬」や「退職金」など個人事業主では経費計上できない部分を経費にすることができます。そのため、個人事業主で課税される所得よりも、法人として課税される額の方が少なくなり節税効果が高い、というのがポイントになります。

個人事業主と法人の違い【5.社会保険】

社会保険には沢山の制度の用語の意味が含まれているので体系化しながら見ていきましょう。

個人事業主と法人の社会保険は異なるので対象制度の名称を覚えておくことがポイントです。

個人事業主は国民健康保険・国民年金

個人事業主の社会保険は、

- 医療保険>国民健康保険

- 年金保険>国民年金(厚生年金は対象外)

- 労災保険(基本は対象外だが特別加入制度がある)

の3つとなっており、法人と異なる点は「健康保険組合ではなく国民健康保険」「厚生年金には入れない」という点です。つまり法人と比較すると、最低限の保険には加入できるが浅めの保証になる、という事です。(労災保険は対象者のみです)

法人は健康保険・厚生年金

一方で法人の場合は、

- 医療保険>健康保険組合 or 協会けんぽ(国民健康保険ではない)

- 年金保険>国民年金+厚生年金

- 労災保険(基本は対象外だが特別加入制度がある)

となっています。個人事業主と異なる点は「国民健康保険ではなく健康保険組合/協会けんぽ」「厚生年金に入れる」という点です。つまり個人事業主と比較すると、手厚い保証になる、という事です。

個人事業主と法人の違い【6.社会的信用度】

6つ目は事業を行う上での 「社会的信用度」です。

これがノックアウトファクター(あらゆる面でいかに他が優れたとしても、この条件をクリアしなければ選定の余地がないこと)になり、法人にします、という人は多いです。

信用度により「事業ができるかどうか?」がポイントになります。

個人事業主は社会的信用が低い

個人事業主の場合、社会的信用度は会社に比べると低いです。ただし、“法人と比べると”であり、個人事業主としても十分に取引先から信用され、働く上での支障はほとんどありません。

信用度を上げるためには、「屋号(やごう)」などで少しでも怪しまれない安心材料を作っていくことが案件獲得のコツです。【→個人事業主の屋号の決め方】

法人は社会的信用が高い

一方で、法人は社会的な信用度は高いです。法人登記の手続きには厳正な審査や準備が必要でありそれを一定満たしているという点や事業としての本気度がわかるため取引先からの信用度はグッと上がります。

法人化した場合、会社名を検索すれば事業所住所、代表者名、事業内容なども見れます (国税庁 法人番号公表サイト )

そして、「法人化は必須」という2つのケースがあるので確認しておきましょう!

- 法人としか取引できない場合

取引先によっては「個人事業主とは取引できません」という顧客も一定数存在します。業務委託契約の場合はあまりないですが、エンド顧客や大手企業と直接契約を結ぶ場合など、事業を拡大する上で「法人」でない事により事業機会の損失リスクが生じてしまうんです。

- 法人の許認可が必要な業種の場合

一定の業種/業態において官公庁が定める許認可を受けていないと法律上事業ができない場合があります。許認可が必要な業種は、建設業・旅行業・倉庫業・飲食店・運送業・介護事業など多岐に渡り、該当の業種の場合は「法人」でしか事業開始ができないので注意しましょう

個人事業主と法人のメリット・デメリット比較

個人事業主と法人のそれぞれのメリット・デメリットをまとめて比較してみましょう。

個人事業主のメリット・デメリット

| 観点 | メリット | デメリット |

|---|---|---|

| 開業手続き | 1日で開業が可能 | なし |

| 開業資金 | 基本0円 | なし |

| 税金 | 所得が低い場合は所得税が低くなる | 所得が上がれば上がるほど上昇する累進課税(5%~45%) |

| 経費の範囲 | 必要経費が使える | 役員報酬、退職金など経費の幅が限定的 |

| 社会保険 | 国民健康保険、国民年金など最低限の保証制度に入れる | 浅い保証で高い保険料 |

| 社会的信用度 | なし | 法人と比べ社会的信用度は低い |

個人事業主は、簡単かつコスト安の開業手続きができる点で、法人に対し軍配があります。一方で、一定の所得を超えた人は累進課税により多大なる税率を課せられる事がある事や、浅い保証となってしまう点はデメリットであると言えます。

法人のメリット・デメリット

| 観点 | メリット | デメリット |

|---|---|---|

| 開業手続き | なし | 2~3カ月かかる |

| 開業資金 | なし | 27万程かかる |

| 税金 | 一律で計算される | 所得が低い場合でも一律になってしまう |

| 経費の範囲 | 役員報酬、退職金など経費計上が可能 | 経費計上の仕訳が大変 |

| 社会保険 | 健康保険、厚生年金など手厚い保証に入れる | 計算によっては個人事業主より保険料が高くなる場合がある |

| 社会的信用度 | 個人事業主と比べ社会的信用度は高い | なし |

法人は、開業手続きの労力がかかり開業コストがかかる点でデメリットがありますが、一定の所得を超えた人は一律で税率が課されるため節税の効果が期待できる場合があります。

また、個人事業主と比べると手厚い保証に入ることができ、老後も安心して積立ができる点はメリットと言えるでしょう。

個人事業主から法人化するタイミング

現在、個人事業主として働き法人成を検討する人や、法人成りを見据えて事業をスタートする人へ。

「個人事業主が法人化する際のタイミングと見極め方」の3つを解説します。

事業継続上、必要かで決める

1つ目のポイントは、事業を継続する上で必要か?です。

先ほどの6つの比較で出てきた「社会的信用度」の部分です。

例えば、既に個人事業主として働いている人で「もし法人だったら〇〇会社と直接取引できたのに」という経験ありませんか?もしそういった経験が多い方は事業拡大の機会を見逃しているので、ぜひ法人化を検討してください。

また、法人を設立した場合個人事業主ではやりづらい「資金調達」などの融資も受けやすくなります。そのため、今後さらにビジネスを拡大させたい!規模を大きくしたい!という意気込みがあれば売上規模など関係なくチャレンジすることをおすすめします。

売上・利益の目安で決める

2つ目のポイントは売上、利益の目安で決めるです。

6つの指標で言う「税金」と「経費の範囲」の部分です。

法人化の目安としては、年間の事業所得(売上-経費)が

- 690万くらい → 法人化を少し考え始める時期

- 900万くらい → 法人化を真剣に考える時期

- 1,800万くらい → もはや法人だという時期

と頭に置いておきながらタイミングを見るといいでしょう。

利益が700万くらい安定かつ継続して出せるようになれば一度税理士に相談してみるのがいいです。良い税理士がいれば細かなシミュレーションや相談に乗ってくれます。

税理士は税理士ドットコム

![]() などのマッチングサイトや友人の紹介で探すといいでしょう。

などのマッチングサイトや友人の紹介で探すといいでしょう。

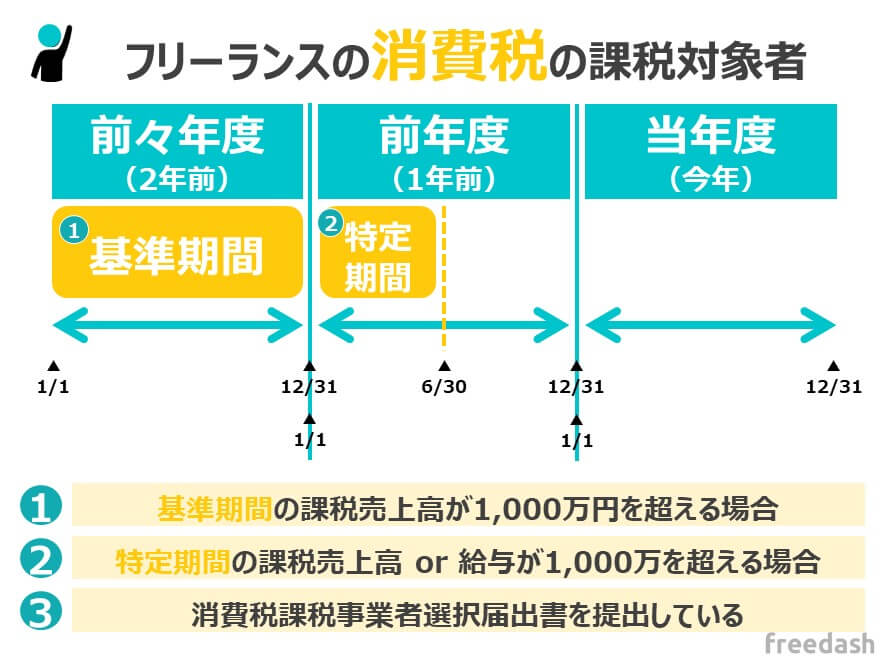

消費税の免税・課税期間で決める

3つ目は、売上高が消費税の対象になるか?です。

消費税の対象者は、

- 免税事業者(消費税を払わなくていい人)

- 課税事業者(消費税を払わなくてはいけない人)

の2パターンが存在し課税事業者になる条件は3つあります。

- 課税期間より前々年(基準期間)の課税売上高が1,000万円超

- 前年の1月1日~6月30日(特定期間)の課税売上高、または給与支払額が1,000万円超

- 消費税課税事業者選択届出書を提出している

つまり、消費税の課税対象になるかどうか?は

- 2年前の1年間(1月1日~12月31)で課税売上が1,000万超えている

- 1年前の半年間(1月1日~6月30日)で課税売上 or 給与が1,000万超えている

が基準になるんです。

しかし、仮に2年前に個人事業主として1,000万超えても消費税の課税のタイミングで法人化をしてしまえばリセットできる、という裏ワザがあるんです。(合法です)

例えば、売上高1,200万のフリーランスの場合

- 1年目:個人事業主 売上高1,200万(2年後に消費税課税対象)

- 2年目:個人事業主 売上高1,200万(2年後に消費税課税対象)

- 3年目:法人成!法人 売上高1,200万

(個人事業主の課税はリセット+2年後に消費税課税対象) - 4年目:法人 売上高1,200万(2年後に消費税課税対象)

- 5年目:法人 売上高1,200万(★ついに消費税課税★)

と最長4年間の消費税逃れができます。

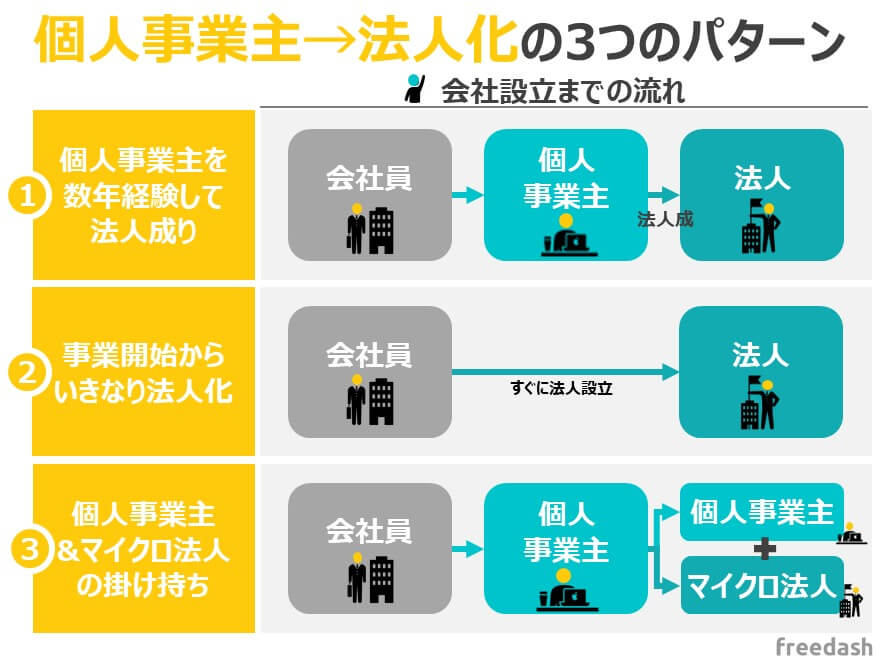

個人事業主から法人成りする3つのパターン

フリーランスを始めようとする際、「個人事業主」or「法人」のどっちでスタートすべきか?どのタイミングで事業をするか?は大きな悩みの種です。

では、法人化する際の3つのパターンをご紹介します。自分だったらどれが適切か?をメリット・デメリットを見ながら確認していきましょう。

1.個人事業主を数年経て法人成り

1つ目は、最も一般的なやり方で「個人事業主として数年経験して法人成りするパターン」です。

フリーランスの働き方は、社会情勢や市況の変化により先行き不透明であるため、事業の見通しが見えづらいです。そのため、フリーランスに独立する多くの人は「まずは個人事業主として様子を見る」人がほとんどです。

2.フリーランスの事業開始時点から法人化

2つ目は、「フリーランス事業開始当初からいきなり法人化パターン」です。

フリーランスとして働く際に、ある程度の事業所得の見通しが見え、取引顧客とのパイプラインも構築できている場合は、いきなり法人化してやる場合も多いです。

特に、今後資金調達や広告宣伝のため、社会的信用を最優先に考え行う方は、いきなり法人としてスタートします。

3.マイクロ法人として法人・個人事業主の掛け持ち

3つ目は、「個人事業主と法人の掛け持ち(マイクロ法人)のパターン」です。

通常の会社設立、法人成り、の目的とは違い「法人の手厚い厚生年金、健康保険に安く入る」ことを目的とし、個人事業主×法人の二刀流で運営する場合もあります。

個人事業主の、国民健康保険料や国民年金は保証が浅い一方で保険料が高いことを回避するために、法人を作って節税のために厚生年金・健康保険への加入をする点ではメリットが大きいです。

しかし、税法上、2つ以上の全く異なる事業をしている事が前提であることや、マイクロ法人側の事業は売上拡大をすると意味がないため、事業管理の手間は結構かかってしまうのは大きなデメリットです。←ここを知らずにマイクロ法人ブームに乗っかる人がいますが、後で痛い目見るので注意してください

フリーランスを目指す人は独立準備をしよう

個人事業主フリーランス、または法人フリーランス(ひとり社長)を目指している人へ。

フリーランスになるための独立準備事項リストを整理しているので、順を追って確認してみてください。

フリーランスとして業務を始めると、様々な雑務や制度への理解が疎かになってしまうので、「独立前」に徹底した準備をすることがポイントです。

フリーランス・個人事業主・自営業の違いを知ったところで、実際にフリーランスになるための必要な独立手順を見ていきましょう。

- まずはフリーランスの独立プランを立てる

- フリーランスコンサルタントの仕事内容や必要なスキルを知る

- 会社の退職手続きをする

- 屋号を決めて税務署に開業届を提出する

- 税金や確定申告、青色申告と白色申告の基礎知識を身につける

- フリーランスの健康保険と国民年金に切り替える

- 案件獲得のためにフリーコンサルマッチングサイトやフリーランスエージェントに登録する

- 会計ソフトを導入する

- 印鑑やバーチャルオフィスなど環境準備をする

- 資金繰りを良くするために節税対策やお金の管理方法やファクタリングの基礎知識を身につける

まずは独立に必要な準備事項を知る

フリーランスを目指す人へ。

フリーランス・個人事業主・自営業の違いを知ったところで、実際にフリーランスになるための必要な独立手順を見ていきましょう。必要な準備事項は下記の通りです。

フリーランスになるためには、会社員とは全く異なる市場で働くため、それ相応の準備が必要です。

ステップごとの独立手順は別記事で完全解説しているので、気になる方は【≫フリーランスになるためには?必要な手続きと手順】をご覧ください。

ここでは、フリーランスを目指す上で最低限おさえておきたい7つの基礎知識を紹介します。

1.フリーランスとは?の意味・定義の基礎知識

フリーランスになるのなら、フリーランスのことを知らなければいけません。

フリーランスには個人事業主・法人・副業・複業など様々な働き方があり、それぞれで手続き・保険・税金・節税対策が異なります。まずは基本をおさえるために【≫フリーランスとは?】をご覧ください。

2.開業届の基礎知識

開業届とは、フリーランスとして事業を開始するために税務署に提出する書類です。正式名称は「個人事業の開業届出・廃業届出」と言います。

原則、事業開始の1カ月以内に提出をする必要があり、あなたがフリーランスとして働くことを税務署に報告する「義務」のため必ず提出しましょう。出し方・書き方にもコツがあるため【≫個人事業主フリーランスの開業届の出し方・書き方】をご覧ください。

3.確定申告の基礎知識

個人事業主フリーランスになると、あなたは「自分」で確定申告をする必要があります。

確定申告とは、1月1日~12月31日までの間で得た所得に対して税額を決め納税をする儀式のようなものです。確定申告をするためには、通年を通じて経費計上をするための仕訳や、年明けごろから確定申告書類の作成準備を行います。

フリーランス1年目の人は確定申告が心配だと思いますので、初心者向けに図解多めで解説している【≫フリーランスの確定申告の基礎知識】で詳細をご覧ください。

4.税金の基礎知識

税金のことがさっぱり、という方は【≫フリーランスの税金の基礎知識】で初心者向けに図解多めで解説しているのでご覧ください。税金を笑うものは税金に泣く、というくらい税金を知ることは大切です。

5.社会保険の基礎知識

健康保険と同じく、会社員からフリーランスになると、厚生年金から国民年金への切り替えが必要です。

健康保険から国民健康保険への切り替え

会社員から個人事業主フリーランスになると、健康保険から国民健康保険に切り替えが必要になります。

一方で、国民健康保険料は非常に高いため、いくつかの「抜け道」を見つけることが収入アップのポイントです。気になる方は、下記記事で【≫フリーランスの健康保険の基礎知識】を解説しているのでご覧ください。

厚生年金から国民年金への切り替え

フリーランスに案る際に注意すべきは「会社員よりも老後資金が月額6~9万円ほど少なくなる」ため、計画的な積立の知識が必要です。下記記事で、【→フリーランスの国民年金の基礎知識】を解説しているためご覧ください。

6.個人事業主・法人化(法人成り)の基礎知識

フリーランスとして働く上で「個人事業主」と「法人」のどちらの形態で事業を開始するかを決める必要があります。

一般的には個人事業主としてスタートする人がほとんどですが、人によっては会社設立をした方が税金が優遇されるケースもあるため、【≫個人事業主と法人の違い】で自分にあう形態を選定していきましょう。

7.屋号の設定

個人事業主として働く場合は、屋号という名前をつけることができます。

例えば、“フリーダッシュデザイン事務所”などのように、個人名ではなく事業名をつける事で、対外的な信用を得たり、クレジットカード・銀行口座も屋号付きで開設することが可能です。

屋号をつける際はコツがあるため【≫個人事業主が屋号をつけるべき理由と決め方】をご覧ください。

【まとめ】個人事業主か法人のどっちがいいか?を見極める事は超重要

最後にまとめです。

フリーランスにとって、個人事業主 or 法人で事業を行うか?はあなたの収入を大きく左右するとても重要な論点です。

「個人事業主でとりあえず始めたけど所得税MAX45%取られた」「かっこいいから法人にしたけど税金高すぎ」「マイクロ法人ブームに乗っかったけど国税庁に指摘された」など、それぞれの違いを理解していないと、収入ダウンや最悪の場合税法上のリスクを負う人も少なくありません。

そんなことにならないよう、「社会的信用度」「開業手続き」「開業準備金」「税金」「経費の範囲」「社会保険」をしっかり精査し、自分に合う最適解を選んでいきましょう。

| サービス名 (詳細リンク) | 特徴 |

|---|---|

開業freee | 完全無料で開業届、青色申告承認申請の提出が可能。簿記知見なしの初心者でもかわいい操作画面で簡単に使えるクラウドソフト |

マネーフォワード クラウド開業届 | 完全無料で開業届、青色申告承認申請の提出が可能。経理や会計経験者などに強い本格派のクラウドソフト |

フリーランス・個人事業主・自営業になる前に

どんな案件があるか無料登録して見てみよう!

| Findy Freelance

フルリモート比率80%と高単価案件が豊富なITフリーランス向けエージェント。スタートアップから大手企業まで幅広い直請け案件を保有。 | |

| Midworks 平均年収840万以上と高単価な案件が豊富なフリーランスITエンジニア向けエージェント。特に直請け案件やプライムベンダー案件が70%以上を占めており上流工程の案件が豊富。 | |

| ITプロパートナーズ

週2~3日の副業案件やリモートワークや時間がフレキシブルな案件を保有しているフリーランスITエンジニア向けエージェント。スタートアップ、最新トレンドの案件などが定評。 |

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

▼フリーランスを目指す方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

- エンジニア向けフリーランスエージェント

レバテックフリーランス | ITプロパートナーズ | PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

| PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

- コンサルタント向けフリーランスエージェント

コンサルフリー(CONSULFREE) | ハイパフォーマーコンサルタント | フリーコンサルタント.jp | プロフェッショナルハブ | ランサーズプロフェッショナルエージェント(旧:POD) | Strategy Consultant Bank | foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

| foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

- フリーランスエージェントノウハウ

- フリーランス独立前、独立後の必要書類と準備事項

- フリーランスITエンジニア関連記事

- フリーランスコンサルタント関連記事

- フリーランスデザイナー関連記事