フリーランスは会社員と違い、扱うお金の種類が多く管理するのが大変です。

事実、フリーランスになってから「思った以上にお金の管理が大変」「お金を準備せず予期せぬ出費がかさんだ」「高額な税金や保険料が払えない」などと、お金に頭を悩ませる人も少なくありません。

そんなお金で困っているフリーランス、お金が不安で独立するか迷っている人へ。

お金管理ができれば収入が数十%もアップできます

本記事では、そんなフリーランスのお金管理で悩む人に向けて、フリーランスのお金管理の方法や、管理すべきお金の種類、不安を解消するための便利ツールを、フリーランスの独立開業のプロが解説していきます。

- お金を管理しないと収入低下・高額の税金・保険、手取りの極小化、確定申告ができない、などの様々な課題が生じる

- 管理すべきお金の種類は、「開業資金」「必要経費」「生活用資金」「貯金」「税金」「保険料」「資産運用」がある

- 管理ツールとして、事業用口座、キャッシュレス決済ツール、会計ソフト、契約書類、印鑑、お金管理アプリがある

- お金のやり取り時には、振り込まれない、お金の混在などトラブルが多いため回避策を持つことが必要

▼稼ぐフリーランスになるには

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

執筆者

国内最大級の転職・フリーランスのキャリア情報メディア「フリーダッシュ(freedash)」を運営。Webメディア設計・開発、転職・フリーランス関連の商品プロモーション支援などを手掛ける。ITエンジニア、コンサルタント、Webデザイナー、などのメンバーで運営中。

フリーランスにお金の管理が必要な理由

フリーランスにお金の管理が必要な理由は大きく4つあります。

- 収入が不安定になりやすい

- 税金・保険料が高額

- 節税対策をせず損をすることが多い

- 収入に対し手取りが把握しづらい

収入が不安定になりやすい

1つ目は、フリーランスになると想定以上に「収入が不安定になる」からです。

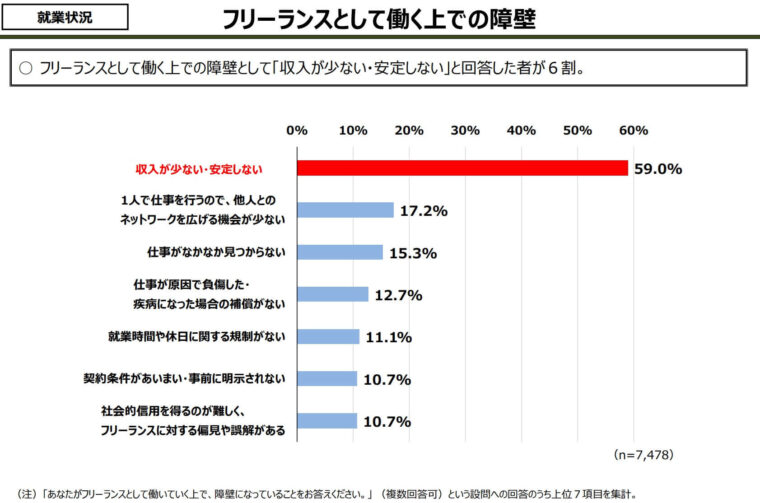

フリーランスになった人に対する実態調整では、フリーランスとして働く上での障壁の「収入が少ない・安定しない」ことが一番となっています。

夢見がちなフリーランスと言う働き方ですが、実態はお金に常に悩む働き方であるため、お金に振り回されない管理術を身につけることが重要なんです。

【≫フリーランスエンジニアはやめとけ】と言われる実態についても解説しているので、気になる方はご覧ください。

税金・保険料が予想以上に高額

2つ目は、「税金・保険料が予想以上に高額である」からです。

フリーランスに独立すると税金や保険を計算し自分で納付する必要があります。

そのため、支払うべき税金・保険の種類、や支払い方法、納税期日などを正確に理解し、お金を管理することが重要になります。

よくあるケースとして、お金の管理をなおざりにし、納税忘れをしてしまい最終的に損をしてしまう事があります。

税金・保険をまだ理解してない人は【≫フリーランスの税金】、【≫フリーランスの健康保険】【≫フリーランスの国民年金保険】で最低限の知識を身につけておきましょう。

節税対策をせず損をすることが多いから

3つ目は、「節税対策をせず損をする人が実は多い】からです。

フリーランスは会社員と比べ下記のような節税が可能です。

- 経費計上

- 保険料控除

- 小規模企業共済、経営セーフティ共済、iDeCo

- ふるさと納税、など

様々な制度が用意されているのですが、正直これらの節税の仕組みの理解や手続きは面倒であるため、実際の節税効果が得られるまで行動に移せる人は稀です。

そのため、実は節税できるけどしていない、という「無知」の状態による損、が生じてしまい、「既知」にしていくことで手許のお金を最大化することができます。

収入に対し手取りが把握しづらい

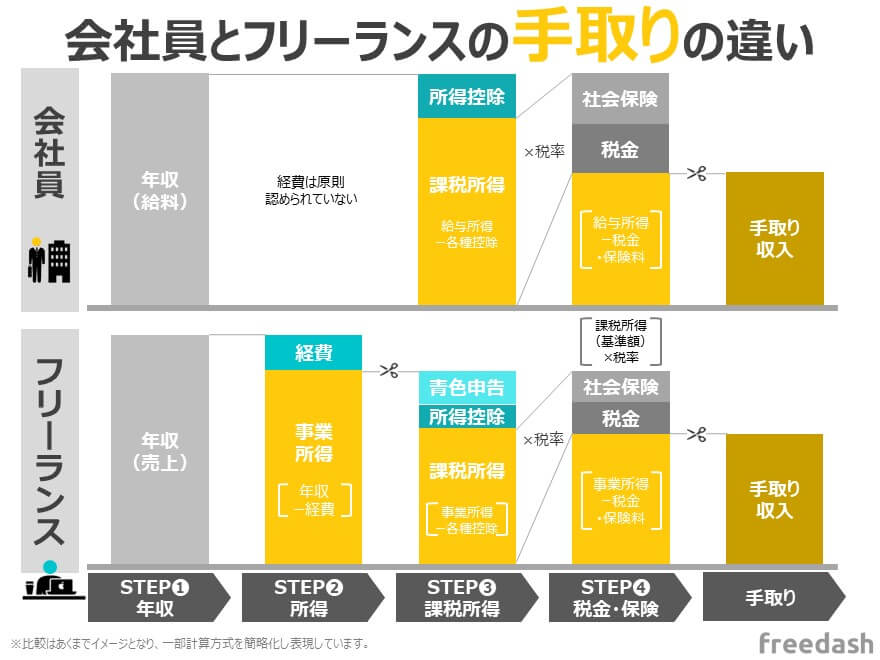

4つ目は、会社員と比べると「収入から手取りを見える化しづらい」からです。

フリーランスと会社員の手取りの構造は大きく異なります。

上図のように、会社員とフリーランスでの手取りを導き出すための計算ロジックが異なります。

「手取り」=「課税所得(「年収」ー「各種控除」)」×「税金・保険料」

会社員の場合は、毎月あなたの金融口座に給料が振り込まれる時点で、税引き後手取りとなっています。そのため、会社員の方は年収に対しどのような計算ロジックでどれくらい税金・保険が減っているか把握できている人はあまりいません。

「手取り」=「課税所得(「年収」ー「経費」ー「各種控除」)」×「税金・保険料」

一方でフリーランスの場合は、業務委託などを行いあなたの金融口座に「業務委託報酬」などの形で年収(売上)が振り込まれます。そして、そこから経費を自分で計上し、各種控除を差し引き、納税し最終的な税引き後手取りが算出されます。

こうした、今まで考える必要のなかった手取りの仕組みや、算出までのお金の流れを理解できない事で、大きな損をしてしまうこともあります。

フリーランスの手取りの細かな計算方法を知りたい人は【≫フリーランスの手取りの計算方法】をご覧ください。(※エンジニア向け記事ですが、他業種でも同じシミュレーションができます)

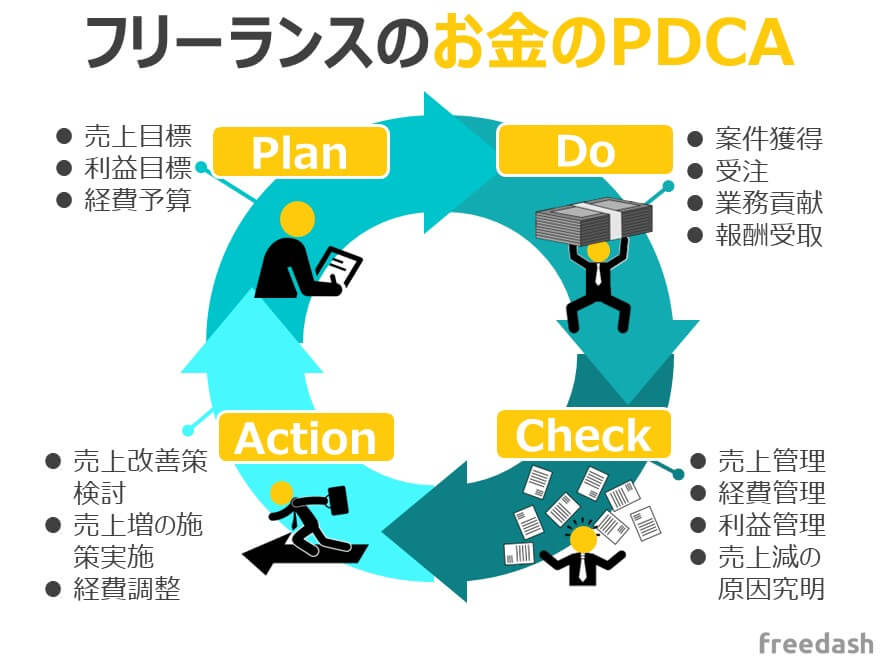

フリーランスのお金を増やすPDCAサイクル

フリーランスのお金の管理で最も重要な考え方が「お金のPDCAサイクルを回すこと」です。

PDCAサイクルとは

- Plan(計画)

- Do(行動)

- Check(確認)

- Action(改善案実行)

を何度も繰り返す事で、業務を改善する管理手法です。

フリーランスを取り巻くお金には様々な種類があり、またお金の性質や発生タイミングも異なります。

そのため、フリーランスのお金全体をPlan→Do→Check→Actionでぐるぐる回していくことで、最終的な手元のキャッシュの最大化を行うことができます。

お金管理の大原則として

お金の管理は、一朝一夕ではなく日々の管理の積み重ねで実現する

ため、まずは大前提として「お金のPDCAを回すこと」を念頭に置いておきましょう。

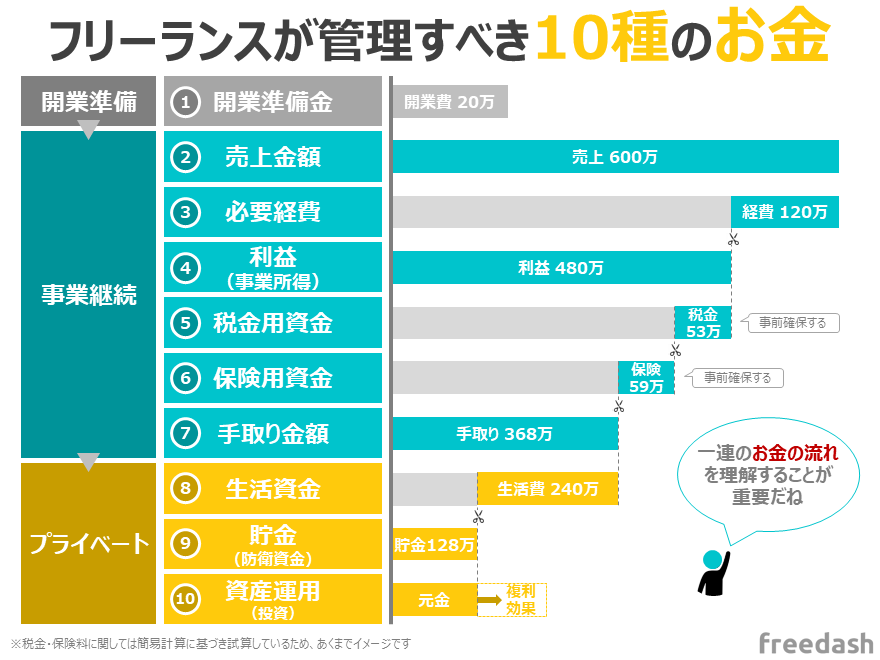

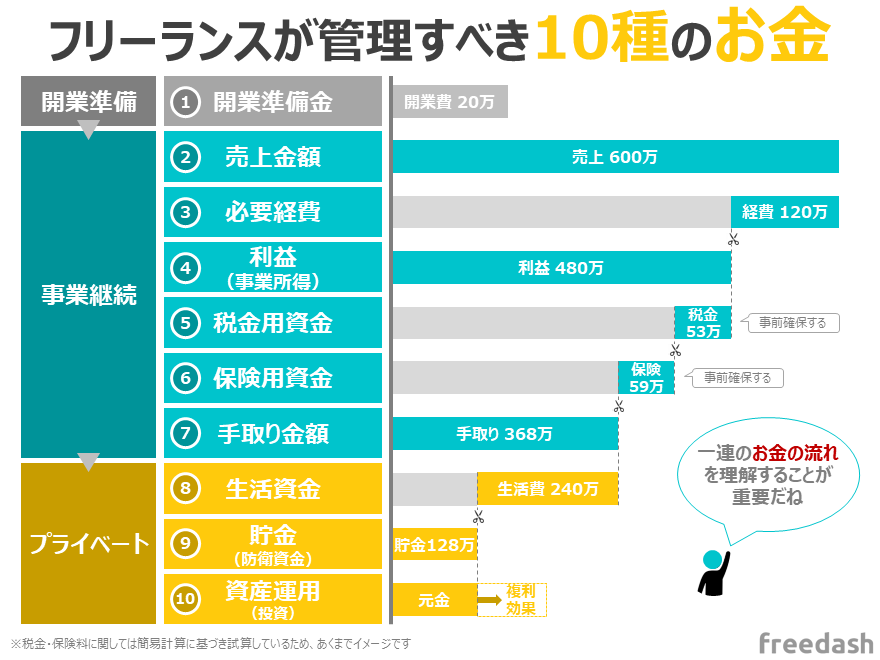

フリーランスが管理すべきお金は10種類

それではまずは、フリーランスが管理すべきお金の種類は何があるのか?を見てきましょう。

ここでは、フリーランスにこれからなる人が事業を継続する上で必要になるお金をもとに解説していきます。

わかりやすくお金の管理術を理解するために、(仮称)自由太郎君がどのようにお金管理をするかケーススタディしながら見ていきましょう。

フリーランスが管理すべきお金の種類は「開業準備」「事業継続」「プライベートの生活」で分かれ全部で10種類あります。

| 区分 | # | お金の種類 | 月額 | 年額 |

|---|---|---|---|---|

| 準備 | 1 | 開業準備金 | 30万 | |

| 事業継続 | 2 | 売上金額 | 50万 | 600万 |

| 3 | 必要経費 | 10万 | 120万 | |

| 4 | 利益金額(売上-経費) | 40万 | 480万 | |

| 5 | 税金用資金 | 4.4万 | 52.8万 | |

| 6 | 保険料用資金 | 4.9万 | 59.3万 | |

| 7 | 手取り金額(利益-各種支払い) | 30.7万 | 368万 | |

| 生活 | 8 | 生活用資金 | 20万 | 240万 |

| 9 | 貯金(防衛資金) | 10.7万 | 128万 | |

| 10 | 投資・資産運用 | 福利効果 | ||

イメージとしては、入金されるお金から段階的に支出があり最終的な貯金が残るイメージです。

必要なお金の種類別に、あなたのフリーランスでかかる年間いくらくらいになるか?計算しながら見ていきましょう!

上図の通り、フリーランスを取り巻くお金の流れを理解できると、あとはその流れをひたすらにPDCAで管理し改善することができます。

それでは、一つひとつフリーランスが管理すべきお金を見ていきましょう。

①開業準備金

まずはフリーランスとして事業を始める前の「開業準備金」です。

「どれくらいの開業資金がかかるか?」を管理します。開業資金には、下記のような費用が発生します。

- 事業開始費用

- 個人事業主は0円

- 法人設立の場合は約20万~35万

- 事業登録費用(許認可事業の場合)

- 事業所契約の初期費用

- 事業環境整備の費用

- デスク・椅子

- PC・周辺機器・サーバー

- ソフトウェアライセンス(プログラミング言語ツール、解析ツール、デザインツール、など)

フリーランスエンジニアやフリーランスコンサルタントなどは、基本PCさえあれば自宅で作業ができるため大きな出費はありませんが、店舗開業や事業所を構える場合などは高額な開業資金が必要になるため、しっかりと棚卸をしておくことが重要です。

また、フリーランス独立時は、個人事業主の形態で始める人が多いですが、仮に法人からスタートしたい人は「会社設立費用」がかかるためしっかりチェックしておきましょう。どちらから始めるべきか悩んでいる人は【≫個人事業主と法人の違い】をご覧ください。

自由太郎君はフリーランスエンジニアで基本自宅を拠点とした仕事なので費用を少なく抑えることにしました。会社を辞めてPCとデスク環境を新しくするため、総計30万円の費用がかかると試算しました。

- 開業資金 総計額 30万

- PC/周辺機器:20万

- 机:5万

- 椅子:5万

②売上金額(予測値)

次に事業を開始した後のお金管理の話をします。

まずは、あなたのお金の管理のベース(最初のスタート)になる「売上金額」です。

フリーランスの売上金額とは、業務委託などを通じて、仲介業者やエンド顧客から振り込まれるあなたの仕事の受注額に等しい金額となります。

注意点としては、ここで言う売上は手取り(利益)ではない、と理解しておくことが重要です。ここから更にあなたは支出が発生していきます。

自由太郎君は月額50万、年間12カ月労働で年間600万の売上がみこまれると試算しました。

- 売上金額予測 月額 50万

- 売上金額予測 年額 600万

③必要経費(事業の支出)

次に売上に対し、事業で必要な「経費」を管理していきます。

経費とは、事業で発生した支出になります。

- 家賃 ※

- 水道光熱費 ※

- 携帯代・スマホ代 ※

- インターネット代 ※

- パソコン代、サーバー代

- ソフトウェア代

- カフェ代(作業で使用した場合)

- 書籍代・学習教材

- セミナー・研修参加費用

- 自宅オフィス用の家具(机、椅子など)、など

※家賃・水道光熱費・携帯代・インターネット代などは、プライベート兼仕事用として使うため、家事按分という計上方法を用います。(例:家賃10万だった場合、仕事として使ったスペースが30%=3万、プライベート用は70%=7万)

事業体によって経費率(経費金額÷売上金額)が異なりますが、フリーランスエンジニア、コンサル、デザイナーなどはおおよそ20%~50%が目安になります。

特に、フリーランスにとって、賃貸は最も大きな経費であることが多いです。事業所の住所は見た目上、非常に重要であるため【≫バーチャルオフィス】などで格安でオフィス名義を借りる方法もあるので気になる方はご覧ください。

自由太郎君は月10万、年間120万の経費がかかると試算しました。売上に対し20%なので少々少ないですが、無駄な出費をする必要もないと感じ、まずは20%で事業を行い2年目以降から再度軌道修正する管理方法としました。

- 必要経費 月額 10万(売上50万/経費率20%)

- 必要経費 年額 120万(売上600万/経費率20%)

④利益金額(事業所得金額)

フリーランスの事業継続において、「売上」と「必要経費」がわかってきたら「利益金額」の管理をします。

利益金額とは、「売上」ー「必要経費」を差し引いたものであり、会計上「事業所得」とのも呼ばれます。

フリーランスのお金の管理で重要なのが、この利益をいかに最大化していき管理を徹底するかが肝になります。

言い方を変えると、例え売上が上がっても利益が上がっていなければ成長率は鈍化していることを意味しますし、売上が低迷していても利益が右肩上がりであれば事業は成長していると言えます。

- 年間利益 480万

- 年間売上 600万

- 年間経費 120万

⑤⑥税金・保険料向け資金

フリーランスとして「売上」-「必要経費」=「利益」が管理できたところで、次は「税金・保険料向けの資金」の管理を行います。

フリーランスは会社員と違い、自分で年1回の確定申告を行い、稼いだ売上や事業所得に対し税金や保険が算出され納付する義務があります。

⑤所得税・住民税・事業税・消費税

フリーランスのお金管理で最も難しいのが「税金」です。更には、この税金は、フリーランスにとってとても高額であり、収入を減らす大敵でもあります。

フリーランスとして働く上で【≫フリーランスの税金の基礎知識】は絶対知っておかないといけない事です。おさえるべきは「所得税」「住民税」「事業税」「消費税」の4種類になります。

⑥健康保険料、国民年金保険料

税金と同様に、フリーランスのお金の管理を悩ませるのが「健康保険料」と「国民年金保険料」です。

税金と同様に複雑な計算式で計算されることもあるため、別記事の【≫フリーランスの健康保険】【≫フリーランスの国民年金】で基礎知識を習得しておきましょう。

自由太郎君は年間600万、事業所得480万の売上・利益予測に基づき、発生する税金と保険を下記のように試算しました。税金や保険の支払時期はそれぞれ五月雨式なのですが、払い忘れがないよう事前に資金を確保しておきます。

- 年間の税金 総額 527,900円

- 所得税 210,200円

- 住民税 317,700円

- 事業税 0円

- 消費税 0円

- 年間の保険料 総額 592,580円

- 国民健康保険料 393,500円

- 国民年金保険料 199,080円

税金と保険は高額です。そのため、売上予測をしながら当年度に支払う軍資金をしっかり確保し管理することが重要です

⑦手取り金額

事業継続期間中のお金の管理の最後です。

「売上」-「必要経費」-「利益」-「税金・保険用資金」を差し引くと、「手取り金額」が予測できます。

ここで言う手取り金額は、事業としての利益ではなく、最終的にあなたの個人として自由に使えるお金を意味します。

会社員時代で言えば、給与振込口座に振り込まれるお金=手取り金額、と思っていただくとイメージがつくと思います。

自由太郎君の場合は、年間売上600万-必要経費120万 → 事業利益480万、が事業としての利益になり、支払う税金・保険用の軍資金が総計112万になるので、最終的な年間手取り額が368万、となりました。

ここまでの事業継続に関わるお金の流れを整理します。(年間で記載)

- 手取り予測 368万(480万-112万)

- 売上予測 600万

- 経費予測 120万

- 利益予測 480万(600万-120万)

- 税金・保険総支払予測 約112万

- 税金支払い総額 52.7万

- 保険料 総額 59.3万

フリーランスのお金管理の中でこの「手取り金額」を常に予想し、最終的にいくら手許に残るのか?を管理できるかどうか?がフリーランスのお金管理ができているかどうか?を確認できる最重要ポイントです。

ここまでの説明のように、「手取り金額」を想定できるフリーランスは多くはありません。しかし、この手取り金額の管理までできるようになると、見える世界は大きく変わってきます。

⑧生活用資金

ここからは、あなたのプライベートなお金管理に入っていきます。

「生活用資金」とはあなたが生活する上で絶対的に必要なお金であり、事業として得た最終的な「手取り金額」で支払うお金です。

- 家賃 ※

- 水道光熱費 ※

- 携帯代・スマホ代 ※

- インターネット代 ※

- 食費

- 生活消耗費

- 医療費

- 育児・子供教育費、など

※家事按分対象となり、全てを事業の経費計上できないため生活用資金として管理する必要があります

自由太郎君は未婚の独身であり、大きな生活資金はありませんが、友人との付き合いやそれなりの家賃が発生しています。

- 生活資金 月額20万 (年額240万)

- 家賃 8万(10万のうち2万(20%)は経費計上)

- 光熱費 0.8万(1万のうち0.2万(20%)は経費計上)

- 通信費 1.6万(2万のうち、0.4万(20%)は経費計上)

- 食費 5.6万

- 医療費 1万

- 娯楽費 3万

⑨貯金(防衛資金)

最後のお金の管理は貯金です。

フリーランスにとって「貯金」とは、フリーランスとしての「利益」(売上-必要経費)-「税金・保険料」-「生活資金」の事業もプライベートの全ての支出を払いだした上で残るお金です。

フリーランスの場合は、途中で仕事がなくなるリスクもあるため、もしもの時の「生活防衛資金」として貯蓄しておきましょう。目安は生活資金の約6か月分あれば、十分な安心材料になります。

自由太郎君の生活資金は月額20万のため×6か月分の120万を生活防衛資金の目標とし、12カ月間で貯蓄することを決意しました。

- 毎月の貯金可能額 10.7万(30.7万-20万)

- 毎月の手取り金額(事業利益-税金・保険) 30.7万

- 毎月の生活用資金 20万

- 必要な生活防衛資金 120万(20万×6か月)

- 生活資金 月額20万

- 生活防衛期間 6カ月

- 生活防衛資金を貯めるまでの期間 約12カ月(120万÷10.7万)

⑩資産運用・自己投資

最後におまけですが、生活防衛資金を確保できたら、基本は「資産運用」に回すことをおすすめします。

基本的には、キャッシュを銀行口座に預けてもお金はほとんど増えないのですが、株式投資・インデックス投資などの投資に回す事で、年利数%アップの福利効果を狙うことができます。

初心者でもインデックス投資などであればやりやすい金融商品のため、トライアルで少しづつでも運用実績を積んでいきましょう。年利3%~5%でも初心者なら十分に狙える運用益になります。

フリーランスのお金の種類のまとめ

さて、ここまで一覧のお金の流れと管理方法を見てきましたが、改めて自由太郎君のお金の管理の金額を振り返りましょう。

| 区分 | # | お金の種類 | 月額 | 年額 |

|---|---|---|---|---|

| 準備 | 1 | 開業準備金 | 30万 | |

| 事業継続 | 2 | 売上金額 | 50万 | 600万 |

| 3 | 必要経費 | 10万 | 120万 | |

| 4 | 利益金額(売上-経費) | 40万 | 480万 | |

| 5 | 税金用資金 | 4.4万 | 52.8万 | |

| 6 | 保険料用資金 | 4.9万 | 59.3万 | |

| 7 | 手取り金額(利益-各種支払い) | 30.7万 | 368万 | |

| 生活 | 8 | 生活用資金 | 20万 | 240万 |

| 9 | 貯金(防衛資金) | 10.7万 | 128万 | |

| 10 | 投資・資産運用 | 福利効果 | ||

上表のように、フリーランスになる前にこのような金額を予測し、実際に事業をしPDCAを回すことができれば、総合的な観点であなたのお金を増やすことができます(正直、これができれば手元資金の20%アップもそう難しくありません)

フリーランスのお金のおすすめ管理方法と便利なツール

フリーランスのお金を管理する上で、準備しておきべきおすすめツールを6つ解説します。

- 事業用銀行口座・クレジットカードの開設

- キャッシュレス決済ツールの導入

- 会計ソフトの導入

- 契約書類の準備(見積書・請求書・契約書・納品書)

- お金管理アプリの導入

- 事業用印鑑の準備

事業用銀行口座・クレジットカードの開設

フリーランスのお金管理で重要なポイントは、「事業用」と「プライベート用」のお金をしっかり分ける事です。

前述した管理すべきお金の種類で言うと、下記のような住み分けで管理するのが理想です。

銀行口座のおすすめの分け方

| 口座の分け方 | # | お金の種類 | 口座区分 |

|---|---|---|---|

| 事業用 | 1 | 開業準備金 | 経費口座 |

| 2 | 売上金額 | 入金口座 | |

| 3 | 必要経費 | 経費口座 | |

| 4 | 利益金額(売上-経費) | 入金口座 | |

| 5 | 税金用資金 | 税金口座 | |

| 6 | 保険料用資金 | 税金口座 | |

| 7 | 手取り金額(利益-各種支払い) | 入金口座 | |

| プライベート用 | 8 | 生活用資金 | 個人口座 |

| 9 | 貯金(防衛資金) | 個人口座 |

銀行口座別の仕様用途

| 口座の種類 | 口座区分 | 用途 |

|---|---|---|

| 事業用口座 | 入金口座 | 主に売上金額の入金先として使う口座。経費として使う分を経費口座に移管して使用する。余っているお金が利益になっている。 |

| 経費口座 | 主に日々の経費で使用する口座。毎月の支出の引き落とし口座として、クレジットカードなどの支払先に指定して利用する。キャッシュ払いの際も原則、経費口座のお金を使う | |

| 税金口座 | 主に税金・保険料のために貯蓄しておく軍資金用。年間売上を予測し、当年度・来年度で支払う税金・保険料の金額分を確保しておく | |

| プライベート用口座 | 個人口座 | 個人のプライベートとして利用する口座。事業とは完全に切り分ける |

銀行口座やクレジットカードの開設の際は、屋号付きで開設することがおすすめなので、【≫個人事業主の屋号の決め方】をご参考ください。

キャッシュレス決済ツールの導入

2つ目は、キャッシュレス決済ツールを用いて「なるべく現金のキャッシュ払いを減らす事=基本キャッシュレスで支払う事」です。

そのため、SuicaやPayPay、楽天ペイなど自分が使いやすいキャッシュレスサービスを導入し、引落先を事業用の口座名にしてしまえば、キャッシュレス決済をしても事業用との支出として認識されます。

会計ソフトの導入

3つ目は、会計ソフトを導入することで「売上・経費・利益」を常に見える化する事です。

おすすめな会計ソフト

| 会計ソフト名 | 評判 | 概要 | 料金プラン |

|---|---|---|---|

やよいの白色申告オンライン | 評判 | 弥生会計が提供する個人事業主向け白色申告クラウド型会計ソフト | ・フリープラン(無料) ・ベーシックプラン(初年度4,000円/次年度8,000円) ・トータルプラン(初年度7,000円/次年度14,000円) |

やよいの青色申告オンライン | 評判 | 弥生会計が提供する個人事業主向け青色申告クラウド型会計ソフト | ・セルフプラン(初年度無料/次年度8,000円) ・ベーシック(初年度6,000円/次年度12,000円) ・トータル(初年度10,000円/次年度20,000円) |

freee | 評判 | freee(フリー)が提供する個人事業主向け白色・青色申告クラウド型会計ソフト | ・スターター(年払い)980円/月 ・スタンダード(年払い)1,980円/月 ・プレミアム(年払い)3,316円/月 |

マネーフォワード クラウド確定申告 | 評判 | マネーフォワードが提供する個人事業主向け白色・青色申告がクラウド型会計ソフト | ・パーソナルミニ(年払い)800円/月 ・パーソナル(年払い)980円/月 ・パーソナルプラス(年払い)2,980円/月 |

会計ソフトには様々な種類があるため、【≫個人事業主におすすめな会計ソフト】で自分に合う会計ソフト選んでおきましょう。

契約書類の準備(見積書・請求書・契約書)

4つ目は、見積書・請求書・契約書・納品書などの契約書類の整備です。

契約書はフリーランスのお金に関する約束の証明、になるためしっかりと準備することが大切です。

0から作ると大変になるため、前述した会計ソフトでこれからの書類を作れるため一緒に確認しておきましょう。

事業用印鑑の準備

5つ目は、契約書や各種書類のやり取りで使う「事業用の印鑑」を作る事です。

事業用の印鑑を作る事で、対外的な信頼を得ることができるため、入念に準備し配慮し独立前に作成しておきましょう。

| 販売店 | おすすめ度 | 特徴 |

|---|---|---|

| はんこプレミアム

| ★★★★★ | 自社工場で自社印鑑職人で彫るため費用を大幅カットされています。品質・配送ともにダントツでクオリティが高い |

| 平安堂

| ★★★★☆ | 高級素材を使用した印鑑を数多く取り扱っており、実店舗も関東で60店舗以上展開 |

| いいはんこやどっとこむ

| ★★★★☆ | 豊富な品揃えで即日出荷サービスや無料の印字プレビューが可能です |

お金管理アプリの導入

6つ目は、プライベート用のお金も一緒に管理するために家計簿アプリを導入する事です。

家計簿アプリは様々ありますが、マネーフォワードMEかZaimの2択から選ぶのがおすすめです。

事業用だけでなく、家計簿のお金管理もしないと、トータルのキャッシュ最大化はできないので、両輪で考えておきましょう。

フリーランスになる前に勉強しておくべきお金の基礎知識

フリーランスになる前に勉強しておくべきお金の基礎知識を解説します。

知っていると知っていないとでは大きなお金の差が出てくるため、しっかり学習しておきましょう。

確定申告

個人事業主フリーランスになると、あなたは「自分」で確定申告をする必要があります。

確定申告とは、1月1日~12月31日までの間で得た所得に対して税額を決め納税をする儀式のようなものです。確定申告をするためには、通年を通じて経費計上をするための仕訳や、年明けごろから確定申告書類の作成準備を行います。

フリーランス1年目の人は確定申告が心配だと思いますので、初心者向けに図解多めで解説している【≫フリーランスの確定申告の基礎知識】で詳細をご覧ください。

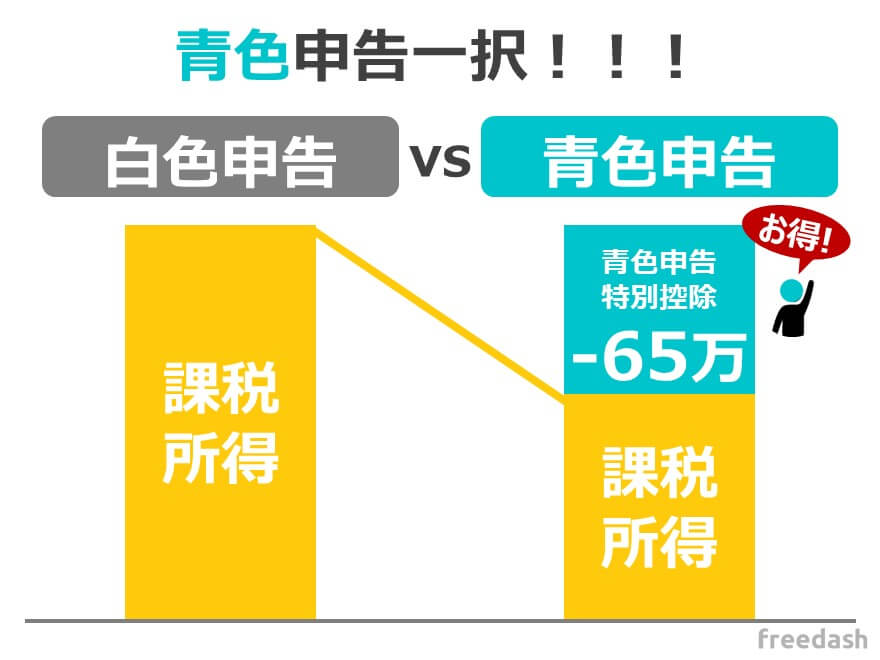

白色申告と青色申告

確定申告では、白色申告か青色申告のいづれかを選択する必要があります。

結論、65万円の特別控除をもらうために「青色申告一択」にしましょう。

青色申告は複式簿記など難しいですが【≫会計ソフト】を使ってしまえば超簡単にできます。

税金

税金のことがさっぱり、という方は【≫フリーランスの税金の基礎知識】で初心者向けに図解多めで解説しているのでご覧ください。税金を笑うものは税金に泣く、というくらい税金を知ることは大切です。

健康保険と国民年金保険

会社員から個人事業主フリーランスになると、健康保険から国民健康保険に切り替えが必要になります。

国民健康保険料は非常に高いため、いくつかの「抜け道」を見つけることが収入アップのポイントです。気になる方は、下記記事で【≫フリーランスの健康保険の基礎知識】を解説しているのでご覧ください。

フリーランスに案る際に注意すべきは「会社員よりも老後資金が月額6~9万円ほど少なくなる」ため、計画的な積立の知識が必要です。下記記事で、【→フリーランスの国民年金の基礎知識】を解説しているためご覧ください。

節税対策

会社員からフリーランスになると実は結構な節税ができます。

ここでは使いやすい節税対策8つを紹介しておきます。

1.青色申告特別控除

青色申告特別控除とは、事業所得に対し最大65万円の控除ができるフリーランスに対する最強の特典です。開業届けの提出と同時に、「青色申告特別控除申請」を出しておきましょう。

青色申告書の作成は簿記知識のない方は難しいのですが、会計ソフトを使えば超簡単にできるので、freee/MFクラウド/弥生の3つあたりから選んでみましょう

2.iDeCo(個人型確定拠出年金)

個人事業主になると、老後の積立は自分でする必要があります。iDeCoは国民年金などの公的年金とは違い、掛金・運用方法を全て自分で決めることができます。

特に、個人事業主になると毎月最大6.8万円まで可能になるため是非利用しておきたい制度です。

3.国民年金基金

公的制度である国民年金にさらに上乗せできる制度が国民年金基金です。「第1号被保険者」「任意加入被保険者」の方が対象になり、掛金は全て所得控除対象となります。

4.小規模企業共済制度

小規模企業共済とは、退職金制度のようなものです。月額1000円~7万円の好きな金額を掛金として支払い個人事業主の事業を廃業した際に受け取りができます。掛金分は全て控除対象になる優れものです。

5.倒産防止共済(経営セーフティ共済)

経営セーフティ共済ともいわれ、事業の取引先企業が倒産したり、連鎖倒産のリスクがある場合、倒産直後から融資が可能になる仕組みです。

6.ふるさと納税の活用

ふるさと納税は、各都道府県や市区町村への寄付制度です。寄付した金額の総計から2000円を差し引いた分が全て控除対象になります。使わない理由がないお得な制度です。

7.個人事業主からの法人成り

フリーランスとして働く上で「個人事業主」と「法人」のどちらの形態で事業を開始するかを決める必要があります。

一般的には個人事業主としてスタートする人がほとんどですが、人によっては会社設立をした方が税金が優遇されるケースもあるため、【≫個人事業主と法人の違い】で自分にあう形態を選定していきましょう。

8.マイクロ法人の活用

お金を最大化するために覚えておきたいのが、個人事業主と法人設立の2つで事業を行う「マイクロ法人」の活用です。

マイクロ法人とは、節税を目的に会社設立を行う合法のやり方なので、是非やり方や作り方を覚えておくといいでしょう。

フリーランスのお金のやり取りと受け取り時の注意点

フリーランスとして働く上で、お金のやり取りや受け取り時に注意点があるので解説します。

お金のやり取りと受け取り方法

フリーランスとして事業者とお金をやり取りする場合大きく2種類あります。

現金支払いの場合

あまりケースとしては多くないですが、現金で顧客からお金をもらう場合です。

エンジニアやクリエイターなどの業務委託契約関連の業種は原則銀行振込ですが、店舗業や接待業に関しては、顧客から直接現金キャッシュで支払われることがあります。

銀行振込の場合

最も多いケースが銀行振り込みの場合です。

業務委託契約などの場合は、契約した顧客に対し振込口座を指定します。

お金の受取時のよくあるトラブルと注意点

お金のやり取りをする際に注意すべき点を解説します。

お金が振り込まれない

フリーランスのお金のトラブルで一番多いのが、「お金が振り込まれない」という詐欺や仲介業者などの振込忘れがあることです。

回避策としては、請求書をしっかりと送付し、期日が近づいたらリマインドメールを飛ばすなどして計画通りの入金管理を促していきましょう。

プライベートと事業用口座が混在する

お金のやり取りでありがちなケースが、プライベートと事業用口座が混在することです。

前述したように、プライベートと事業用口座の使い分けをすることで、お金の見える化ができるため整備をしておきましょう。

お金のないフリーランスがお金を借りる方法

お金のないフリーランスの方は、お金を借りたいと思う時もあるでしょう。

フリーランスがお金を借りる方法は大きく3つあります。

資金調達・クラウドファンディング

1つ目は、資金調達やクラウドファンディングなどのより他事業者から資金を借り入れる事です。

少々、準備や調達できる難易度は高いですが、上手くいけば多額の借り入れとメリットのある条件でお金を借りることができます。

事業用金融ローン

2つ目は、事業用のローンを借りる事です。

個人的には金利が高いのでおすすめしないですが、事業用の金融機関などに問い合わせればローンの紹介をしてくれます。

ファクタリング・請求書買取サービス

3つ目は、お金を借りるわけではないですが、お金を先払いしてもらうファクタリングサービスです。

フリーランスの場合、業務委託を完了してから、入金されるまでにに数か月かかる場合があります。

そのため、手元のキャッシュフローが回らなくなる人もいるため、業者が契約書を買い取り、3~5%ほどの手数料を差し引いたうえで前払いしてくれるサービスで解決することができます。

フリーランスのお金に関するおすすめ本

フリーランスのお金に関してより知識を身につけたい人へ。

おすすめの書籍を紹介しておきます。

| 書籍名 | 内容 |

|---|---|

| 金持ち父さん貧乏父さん(筑摩書房) | お金を搾取されないための大原則が書かれている書籍。ストーリー仕立てでわかりやすい |

| 新版 お金持ちになれる黄金の羽根の拾い方 知的人生設計のすすめ (幻冬舎文庫) | 自由な人生を歩むための経済的独立に関して書かれた書籍。 |

| 財務3表一体理解法 (朝日新書) | 事業主に必要な財務諸表の一般的な概念がわかる書籍 |

【まとめ】フリーランスのお金は搾取されない知恵と工夫が大事

最後にまとめです。

会社員からフリーランスになると、お金の面で良いこともあれば悪いこともあります。

良いところとしては、今まで使えなかった経費計上ができ節税の幅も広がるため「手許資金が増えやすくなる」ことです。事実、筆者も会社員生活から勇気を出して独立した後は、「こんなにも経費や節税で効果が得られるんだ」と驚いたのをよく覚えていきます。

一方で、悪い所は、お金周りが煩雑であり仕組みを理解する難題度が少々高い事です。そのため、お金の仕組みや正確な管理方法を知らないと、「気がついたらお金を搾取されていた」なんてことになりかねません。

そうした経験から身をもって感じたこととしては、

フリーランスでお金を増やしたければ「知恵」と「工夫」は必須です

という事です。逆に言えば、知恵・知識を的確に持ち、それ相応の工夫ができれば手元の資金を最大限に増やすことができます。

お金を搾取されないフリーランスになるために、今一度お金の管理方法をマスターしておきましょう!

個人事業主や副業、複業などの事業者にとって青色申告にするか?白色申告にするか?は非常に重要な選択になるため後悔しないよう吟味して検討していきましょう。

▼稼げるフリーランスになるには

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

- エンジニア向けフリーランスエージェント

レバテックフリーランス | ITプロパートナーズ | PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

| PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

- コンサルタント向けフリーランスエージェント

コンサルフリー(CONSULFREE) | ハイパフォーマーコンサルタント | フリーコンサルタント.jp | プロフェッショナルハブ | ランサーズプロフェッショナルエージェント(旧:POD) | Strategy Consultant Bank | foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

| foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

- フリーランスエージェントノウハウ

- フリーランス独立前、独立後の必要書類と準備事項

- フリーランスITエンジニア関連記事

- フリーランスコンサルタント関連記事

- フリーランスデザイナー関連記事