小規模企業共済とは、法人経営者・役員、自営業や個人事業主フリーランスなどの小規模企業者が廃業や退職時の生活資金を積み立てる退職金制度です。

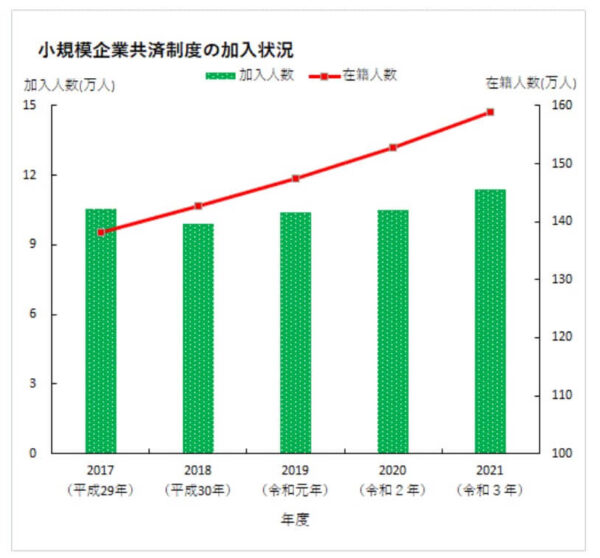

小規模企業共済の利用者は年々増加しており、現在は約159万人が加入しています(2022年3月末時点)。一方で、制度内容もわかりづらく理解に苦労をしてしまう人が多いのも実情です。

- 小規模企業共済とはどんな制度?

- 小規模企業共済は危ない!?って本当?

- メリット・デメリットや節税効果をわかりやすく教えて!

このような疑問を解決するために、本記事では「小規模企業共済の基本知識と上手な使い方」について初心者の方でもわかりやすく解説していきます。

小規模企業共済に今取り組むべきか?も、フリーランス・個人事業主・自営業者におすすめな他の「節税対策&裏ワザ」との比較結果も見ながら確認していきましょう。

小規模企業共済はこんな人向け

- 会社の経営者・役員、自営業、個人事業主フリーランス

- 毎年の税負担が多く節税をしたい人

- 毎月1,000円~7万円を積立にあてることができる人

- 20年は積立てた掛金を戻すつもりがない人

| 節税対策初心者 | 小規模企業共済は高い節税効果がありますが20年以上の積立をしないと効果の最大化ができません。そのため、初心者は継続しやすい「iDeCo(イデコ)」をまずは検討することがおすすめです。 |

| 退職金を積み立てたい人 | 小規模企業共済は小規模経営者のための退職金制度ですが、積み立てた資産は自分で運用できないため、「iDeCo」や「積立NISA」の非課税分を使い切ることを優先してから利用するのがおすすめです。 |

| 利益に余裕がある人 | iDeCoや積立NISAを使い切ったうえでまだ利益に余裕のある方は小規模企業共済はおすすめです。余裕資金を月額1,000円から7万円まで自由に積み立てていきましょう。 |

| 資金繰りが不安な人 | 小規模企業共済では低金利の貸付制度が利用できます。同時に請求書の即日現金化が可能な「ファクタリング」や中小機構が運営する「経営セーフティ共済」も検討しましょう。 |

| 事業開始直前・直後の人 | 会社経営や自営業、フリーランスを始めたばかりの方は、まずは「税金」や「健康保険」「年金保険」などのお金の管理方法を知っておきましょう。節税も大事ですが、まずは基礎的な知識の習得をした方が長い目で得策です。 |

本記事は中小機構ホームページの小規模企業共済の情報を参考に解説しています。初心者でもわかりやすいように一部言葉を嚙み砕いた表現にしている事ご了承ください。

▼フリーランスを目指す全ての方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

執筆者

国内最大級の転職・フリーランスのキャリア情報メディア「フリーダッシュ(freedash)」を運営。Webメディア設計・開発、転職・フリーランス関連の商品プロモーション支援などを手掛ける。ITエンジニア、コンサルタント、Webデザイナー、などのメンバーで運営中。

小規模企業共済とは?

小規模企業共済とは、会社経営者や役員、自営業、個人事業主フリーランスなどの方が廃業や退職時の生活資金を積み立てることを目的とした「退職金制度」です。

小規模企業共済の制度概要

小規模企業共済の制度について紹介します。

| 項目 | 内容 |

|---|---|

| 制度名称 | 小規模企業共済 |

| 運営 | 独立行政法人 中小企業基盤整備機構(中小機構) |

| 目的 | 会社経営者や役員、自営業、個人事業主フリーランスなどの方が廃業や退職時の生活資金を積み立てるため |

| ポイント | 掛金の全額が所得控除され節税効果が高い 掛金は加入後でも増減可能 共済金の受取りは一括・分割で選べる 低金利の貸付制度が利用できる |

| 加入資格 (対象者) | 従業員が20名以下の個人事業主や会社役員(商業・サービス業、弁護士法人、税理士法人の社員に関しては従業員が5人以下) |

| 掛金月額 | 1,000円から7万円まで ※500円単位で自由に選択可能 |

| 積立限度額 | 年間84万円まで |

| 納付方法 | 個人の預金口座からの振替による払込み (振替日は毎月18日) 月払い、半年払い、年払いから選択可能 |

| 掛金の前納 | 前納は可能 (一定割合の前納減額金を受け取ることができる) |

簡単に言えば、小規模企業共済は自営業やフリーランスなど退職金制度がない人向けに中小機構が用意してくれた「退職金制度」です。

掛金が1,000円から7万円まで自由に選択でき掛金は全て所得控除対象になるため、高い節税効果がある事から利用される方が多くいます。

加入資格と対象者

小規模企業共済の加入資格は下記条件をクリアしている事が必須です。

- 建設業、製造業、運輸業、サービス業(宿泊業・娯楽業に限る)、不動産業、農業などを営む場合は、常時使用する従業員の数が20人以下の個人事業主または会社等の役員

- 商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主または会社等の役員

- 事業に従事する組合員の数が20人以下の企業組合の役員、常時使用する従業員の数が20人以下の協業組合の役員

- 常時使用する従業員の数が20人以下であって、農業の経営を主として行っている農事組合法人の役員

- 常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員

- 上記「1」と「2」に該当する個人事業主が営む事業の経営に携わる共同経営者(個人事業主1人につき2人まで)

つまり、従業員が20名以下の個人事業主や会社役員(商業・サービス業、弁護士法人、税理士法人の社員に関しては従業員が5人以下)であれば基本は利用対象となります。

一方で上記をクリアしていても「配偶者等の専従者」「協同組合、医療法人、学校法人、宗教法人などの直接営利を目的としない法人役員」「アパート経営などの事業を兼業している給与所得者」などは加入資格がないため注意しておきましょう。

小規模企業共済は危ないと言われる理由

口コミでは「小規模企業共済は危ない」と言われることがありますが大きく2つの理由があります。

理由1. 運営母体の倒産リスクがある

1つ目の理由は小規模企業共済の運営母体である中小機構が潰れる(倒産)ことによるリスクから危ないと言わていたことがあります。

しかし、中小機構の主な収益源は国から出ているため相当なことがない限り倒産する可能性は極めて低いと考えてよいでしょう。

中小機構では「事業報告・財務情報・評価及び監査の情報」という形で決算公告を出しているため気になる方は見てみてください。

理由2. 運用利回りが下がる危険性がある

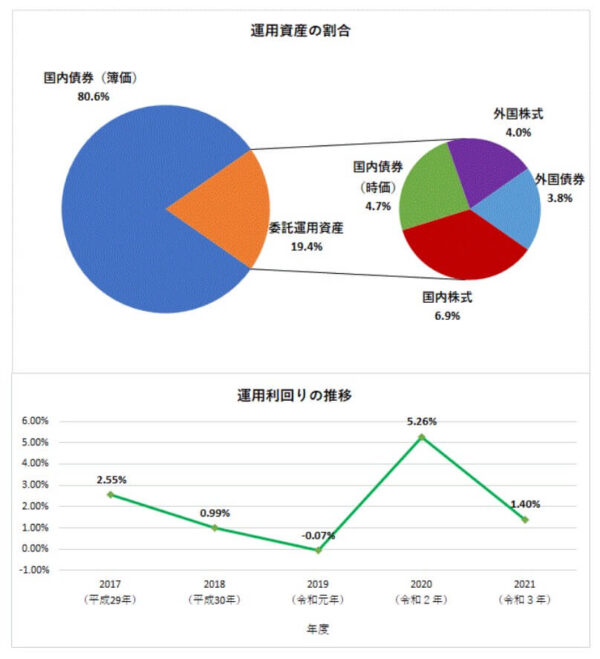

2つ目の理由は、運用資産による利回りが減って返ってくる、と危惧される方もいるからです。

小規模企業共済では、掛金として積み立てたお金を中小機構が「小規模企業共済資産運用の基本方針」に則り資産運用をしています。

資産運用であるため「もし利回りが悪くなったらどうするの」「誰かに資産運用を任せるのは不安」という声もありますが、結論として長期的かつ安全な運用をしてくれるため安心しましょう。

中小機構の公式サイトでも下記のように運用資産の割合を公開しています。

また、後述しますが、20年(240カ月)以降に解約すれば全額戻ってきます。一方で、20年未満は元金割れをするので注意しましょう。

「小規模企業共済は危ない」と言われる理由は様々な不安要素から出てきているので、しっかりと使い方や注意点をおさえれば節税効果が高い退職金の積立てができます!

小規模企業共済のメリットと節税効果

「小規模企業共済は節税効果が高いのでおすすめ!」と言われることも多いです。

なぜ、おすすめされるのか?利用することによるメリットは4つあります。

1. 掛金の全額が所得控除され節税効果が高い

小規模企業共済が節税効果が高いと言われる最大の理由は「掛金が全て所得控除されるから」です。

小規模企業共済では掛金月額1,000円から7万円まで可能なので、仮に上限7万円を12ヵ月間連続で積立をした場合、1年間で84万円を所得控除と扱う事ができるという事です。

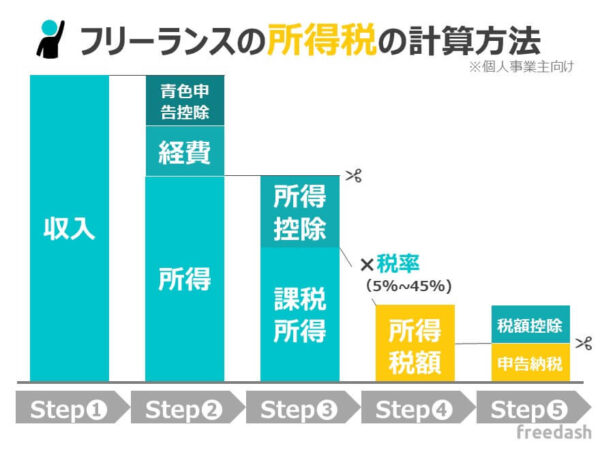

所得控除とは下図のように、収入から経費を引いた所得から課税所得を導くために控除できる金額です。

節税のポイントは「どれだけ課税所得(=課税対象)を下げられるか?」になるため、年間MAX84万円が控除できることがいかにお得かわかります。節税を検討する際には、

所得税や住民税など税金の仕組みや計算方式をざっくり知らないと理解が深まらないため、下記記事で初心者向けにわかりやすく解説しているため参考にしてください。

もう少し、所得控除のイメージをつけるために簡単なシミュレーションをしてみましょう。

例えば、年間売上1,000万円、必要経費200万円の事業主のAさんとBさんがいたとします。その場合、下記のように84万円分の所得控除の差が生まれることになります。

| 項目 | 小規模企業共済あり | 小規模企業共済なし |

|---|---|---|

| 例 | Aさん | Bさん |

| 1年間の売上 | 1,000万円 | 1,000万円 |

| 毎月の掛金 | 7万円 | 0円 |

| 積立期間 | 12ヵ月 | なし |

| 1年間の総積立額 | 84万円 | 0円 |

| 必要経費 | 200万円 | 200万円 |

| 所得控除 | 84万円 | 0円 |

| 課税対象 (売上ー必要経費ー控除) | 716万円 (1,000万円-200万円-84万円) | 800万円 (1,000万円-200万円) |

節税の大原則は、所得税や住民税の課税対象をどれだけお得に下げることができるか?になるため、上記のケースを見るとAさん(小規模企業共済あり)の方が節税効果が高いと言えます。

2. 掛金は加入後でも増減可能

小規模企業共済の掛金は毎月1,000円から7万円と500円単位で自由に設定が可能です。

更に加入後も増減・減額ができるため「今月は余裕がないから掛金を下げよう」「今月は儲かりが多いから掛金を上げよう」などといった柔軟性がある点がポイントです。

節税効果の高いiDeCoなどでは掛金が固定されてしまい増減させずらい点がデメリットである一方、柔軟性に長けている小規模企業共済は有利と言えます。

3. 共済金の受取りは一括・分割で選べる

共済金とは積み立てた掛金が戻ってくる金額の事です。

節税対策として有名なiDeCoや経営セーフティ共済なども同じですが、積立することよりも「積み立てた金額どう受け取るか?」の出口戦略で大きな違いがあります。

小規模企業共済では、共済金の受取を一括・分割・一括と分割の併用どちらでも可能であり、それぞれで取り扱いが異なります。

| 一括受取の場合 | 退職所得扱い |

| 分割受取の場合 | 公的年金の雑所得扱い |

通常の事業所得の場合と退職所得では、退職所得の方が税負担が軽くなります。

| 事業所得の場合 | 売上-経費=所得 |

| 退職所得の場合 | (退職金ー控除額)×1/2=所得 |

上記をご覧のように、退職所得して受取ることで通常の事業所得よりもお得な税金圧縮ができるという事になります。

4. 低金利の貸付制度が利用できる

小規模企業共済では、節税だけでなく掛金の範囲内で低金利な事業資金の貸付制度を利用できます。

小規模企業共済で利用可能な貸付制度

- 一般貸付け

- 緊急経営安定貸付け

- 傷病災害時貸付け

- 福祉対応貸付け

- 創業転業時・新規事業展開等貸付け

- 事業承継貸付け

- 廃業準備貸付け

資金繰りに困っている人はこうした低金利の事業資金確保ができるため万が一に備えた施策を打つことができる点はメリットです。

また、資金繰りに困っている人は同時に即日で請求書を現金化できる「ファクタリング」や、中小機構が運営する「経営セーフティ共済」なども同時に検討してみる事をおすすめします。

小規模企業共済のデメリットと注意点

小規模企業共済のメリットを解説しましたが、一方でデメリットもあるので注意点を含めて見てみましょう。

1. 納付期間が12ヵ月未満の場合は掛け捨てになる

小規模企業共済で注意すべきデメリットは、納付期間が12ヵ月未満の場合は仮に解約しても「掛け捨て(=戻ってこない)」点です。

2. 20年未満で解約すると元本割れをしてしまう

小規模企業共済は積み立てた掛金を中小機構が運用するのですが、240カ月(20年)未満で任意解約してしまうと元本割れをしてしまうリスクがあります。

つまりは、積立てをした掛金の受取は最低でも20年間は保管しておかない損になってしまという事は注意が必要です。

下記のように中小機構でも明記しています。

共済金の額

掛金納付月数が、240か月(20年)未満で任意解約をした場合は、掛金合計額を下回ります。

中小機構ホームページより

3. 解約時は退職所得もしくは雑所得で課税される

小規模企業共済は毎月・毎年の積み立てた掛金を所得控除として扱うことができ節税効果が高い一方で、共済金の受け取り時は「退職所得」もしくは「雑所得」になり課税される点は注意しておきましょう。

つまりはイメージとしては掛金を積み立てた年から税金を繰延しているような形になるという事です。

ただし、事業所得として課税されるよりも節税効果は高いため、受け取り時の出口戦略をもっておけばお得な制度利用ができます。

小規模企業共済の加入手続き

小規模企業共済をご検討の方にステップごとに申込手順を解説します。

STEP1. 必要書類・申込書を入手

まずは下記中小機構のホームページから必要書類を入手しましょう。

共通する必要書類は下記の2つです。

| 契約申込書 | 中小機構 参考ページへ |

| 預金口座振替申出書 | 中小機構 参考ページへ |

更に、個人事業主、法人の役員、共同経営者により書類が異なります。

個人事業主の場合

個人事業主は「確定申告書の控え」が必要です。事業を始めたばかりの方は、開業届を持参しましょう。

法人の役員の場合

法人の方は「履歴事項全部証明書」を用意しましょう。

共同経営者の場合

共同経営者の場合は「個人事業主の確定申告書の控え」と「個人事業主と締結した共同経営契約書の写し」「報酬の支払事実が確認できる書類」が必要です。

STEP2. 窓口へ提出

必要書類を揃え各種内容を記入したら、、窓口へ提出します。

小規模企業共済の加入手続きは、中小機構が業務委託契約を結んでいる団体または金融機関の窓口で行います。

初回の掛金を現金で支払う人は、払込区分(1か月、半年、1年)に応じた金額を用意しておきましょう。※前納される場合は、その分の現金も持参

STEP3. 中小機構からの書類受取り

申し込みから約40日(1か月半)経過後、中小機構から下記2つの書類が送られてきます。

- 小規模企業共済手帳

- 小規模企業共済制度の加入者のしおり

小規模企業共済と他のおすすめ節税対策との違いを比較

小規模企業共済は「節税ができる退職金」として有効な制度ではあります。

一方で、会社経営者、自営業や個人事業主フリーランスの方向けの節税対策には沢山の制度があるため、おすすめの節税対策と小規模企業共済との違いを比較しながら見てみましょう。

\ おすすめの節税対策 /

| 必要経費の活用 | おすすめ度5.0 | 最も節税効果が高いのは、経費の活用です。事業に関わる必要経費を上手に計上・管理することができれば浪費することなくお得な節税ができます。 |

| 青色申告特別控除 | おすすめ度 5.0 | 確定申告には「青色申告と白色申告」がありますが、事業所得から最高65万円の控除ができる青色申告を選ぶことがおすすめです。難しい複式簿記も会計ソフトを利用すれば簡単に作成できます。 |

| 確定拠出年金(iDeCo,401k) | おすすめ度 4.5 | 加入者自身で毎月に掛金を決め自分で資産運用をする年金制度です。掛金は全額所得控除となり運営益も非課税でお得しかないので、利用していないはもったいないです。 |

| 一般NISA ・つみたてNISA | おすすめ度 4.5 | 非課税で資産運用ができるNISAは節税ではないですが、節税ばかりでなく、余った利益を投資に回す、という施策は利益増加のために有効です。 |

| 法人成り (法人化) | おすすめ度 4.0 | 個人事業主と法人の違いとしては、個人事業主の税率は累進課税であるのに対し法人は緩やかになります。事業所得が900万を超えてくる方は法人化した方が節税効果が高いため視野に入れましょう。 |

| マイクロ法人 | おすすめ度 4.0 | 個人事業主と法人の二刀流をするマイクロ法人も節税効果が高いです。事業を複数行っている人は是非検討してみることをおすすめします。 |

| 小規模企業共済 | おすすめ度 4.0 | 小規模企業共済は中小機構が行う節税ができる退職金です。月額1,000円から7万円まで自由に積立ができますが、20年以上の積立をしないと損をしてしまう点が注意です。 |

| 経営セーフティ共済 | おすすめ度 4.0 | 経営セーフティ共済は中小機構が行う万が一の時の事業資金を借り入れできる共済制度です。小規模企業共済に次ぎ利用者も多く、1年以上の事業を継続している人が利用できます。 |

小規模企業共済は節税効果が高い点で魅力的な制度ではありますが、上記をご覧のようにまずは、簡単で効果の高い制度利用から始めることをおすすめします。

そのため、小規模企業共済は一定の節税をやり切った後に更に利益に余裕があれば着手する方が賢明です。

特に事業を始めたばかりの経営者・自営業やフリーランスなどは将来の事業の継続性が不明瞭なところも多いため、リスクを抱えすぎない施策からやる方がいいでしょう。

他にも自営業者・フリーランス・個人事業主向けのおすすめな節税対策を取り組むべき順番に見たい方は「個人事業主・フリーランスの節税対策&裏ワザ」をご覧ください。

まとめ

最後にまとめです。

小規模企業共済はこんな人向け

- 会社の経営者・役員、自営業、個人事業主フリーランス

- 毎年の税負担が多く節税をしたい人

- 毎月1,000円~7万円を積立にあてることができる人

- 20年は積立てた掛金を戻すつもりがない人

| 節税対策初心者 | 小規模企業共済は高い節税効果がありますが20年以上の積立をしないと効果の最大化ができません。そのため、初心者は継続しやすい「iDeCo(イデコ)」をまずは検討することがおすすめです。 |

| 退職金を積み立てたい人 | 小規模企業共済は小規模経営者のための退職金制度ですが、積み立てた資産は自分で運用できないため、「iDeCo」や「積立NISA」の非課税分を使い切ることを優先してから利用するのがおすすめです。 |

| 利益に余裕がある人 | iDeCoや積立NISAを使い切ったうえでまだ利益に余裕のある方は小規模企業共済はおすすめです。余裕資金を月額1,000円から7万円まで自由に積み立てていきましょう。 |

| 資金繰りが不安な人 | 小規模企業共済では低金利の貸付制度が利用できます。同時に請求書の即日現金化が可能な「ファクタリング」や中小機構が運営する「経営セーフティ共済」も検討しましょう。 |

| 事業開始直前・直後の人 | 会社経営や自営業、フリーランスを始めたばかりの方は、まずは「税金」や「健康保険」「年金保険」などのお金の管理方法を知っておきましょう。節税も大事ですが、まずは基礎的な知識の習得をした方が長い目で得策です。 |

小規模企業共済は節税対策としては是非おすすめしたい対策なので是非知識として知っておくといいですよ!

他にも、会社の経営者、自営業者、個人事業主やフリーランス向けにお金や節税に関するお得な情報や基礎知識を解説しているので気になる方はご覧ください。

小規模企業共済とよく比較される「経営セーフティ共済(中小企業倒産防止共済)」についても解説しています。

▼稼げるフリーランスになるには

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

- エンジニア向けフリーランスエージェント

レバテックフリーランス | ITプロパートナーズ | PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

| PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

- コンサルタント向けフリーランスエージェント

コンサルフリー(CONSULFREE) | ハイパフォーマーコンサルタント | フリーコンサルタント.jp | プロフェッショナルハブ | ランサーズプロフェッショナルエージェント(旧:POD) | Strategy Consultant Bank | foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

| foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

- フリーランスエージェントノウハウ

- フリーランス独立前、独立後の必要書類と準備事項

- フリーランスITエンジニア関連記事

- フリーランスコンサルタント関連記事

- フリーランスデザイナー関連記事