フリーランスや個人事業主、自営業の方ができる節税対策(税金対策)には「青色申告特別控除」「必要経費」「iDeCo」「法人成り」「マイクロ法人」「小規模企業共済」など沢山の種類があり、どれから取り組むべきか迷ってしまうものです。

早速結論ですが、フリーランス・個人事業主におすすめしたい節税対策は下記になります。

フリーランス・個人事業主に

おすすめな節税・税金対策11選

節税効果が高い×初心者でも取組みやすい、の評価基準で順番に紹介しています(気になるところをclickすると詳細にスキップします)

| 青色申告特別控除 | おすすめ度 5.0 | 確定申告には「青色申告と白色申告」がありますが、青色申告を選ぶと最高65万円の所得控除ができます。難しい複式簿記も会計ソフトを利用すれば簡単に作成できるので初心者にもおすすめ! |

| 必要経費の活用 | おすすめ度 5.0 | 最も節税効果が高く事業強化に直結するのは経費の活用です。事業に関わる必要経費を適切な割合で上手に計上しお金の管理術を身につける事で浪費することなくお得な節税と売上増加が期待できます。 |

| 所得控除の活用 | おすすめ度 5.0 | 15種類の所得控除を利用すると大幅な節税効果が期待できます。特に、医療費控除や生命保険料控除など見落としがちな項目を見極める力を身につける事で意外と利用できるものも多くあるはずです。 |

| 少額減価償却資産の特例 | おすすめ度 4.5 | 少額減価償却資産とは取得価格が30万円未満の減価償却の事であり、特例を利用することで経費を前倒しで処理することで大きな節税効果があります。 |

| 確定拠出年金(iDeCo) | おすすめ度 4.5 | 毎月ごとに掛金を決め自分で資産運用をする年金制度です。掛金は全額所得控除となり運営益も非課税でお得しかないので、初心者はインデックス投資などでも年利約5%で副次的な収益を得ることもできます。 |

| 一般NISA・つみたてNISA | おすすめ度 4.5 | 非課税で資産運用ができるNISAは節税ではないですが、節税ばかりでなく、余った利益を投資に回す、という施策は利益増加のために有効です。 |

| 法人成り(法人化) | おすすめ度 4.0 | 個人事業主と法人の違いとしては、個人事業主の税率は累進課税であるのに対し法人は緩やかになります。事業所得が900万を超えてくる方は法人化した方が節税効果が高いため視野に入れましょう。 |

| マイクロ法人 | おすすめ度 4.0 | 個人事業主と法人の二刀流をするマイクロ法人も節税効果が高いです。事業を複数行っている人は是非検討してみることをおすすめします。 |

| 小規模企業共済 | おすすめ度 4.0 | 小規模企業共済は中小機構が行う節税ができる退職金です。年間最大84万円まで自由に積立ができ掛金は全額控除されます。20年以上の積立をしないと損をしてしまう点が注意です。 |

| 経営セーフティ共済 | おすすめ度 4.0 | 経営セーフティ共済は中小機構が行う万が一の時の事業資金を借り入れできる共済制度です。小規模企業共済に次ぎ利用者も多く、1年以上の事業を継続している人が利用できます。 |

| ふるさと納税 | おすすめ度 3.5 | ふるさと納税とは、地方自治体に寄付金を払うことで所得税や住民税の控除が受けられます。地方の特産品をお得に受け取ることができるのでおすすめです。 |

本記事では、このような個人事業主・フリーランスの節税効果の高いおすすめな方法を、初心者でもわかりやすく裏ワザや注意点を含めて解説していきます。

最後までお読みいただくと、節税効果を最大化するコツだけでなく利益を上げるための収入アップのポイントもわかるので是非ご参考にしてください。

▼フリーランスを目指す全ての方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

執筆者

国内最大級の転職・フリーランスのキャリア情報メディア「フリーダッシュ(freedash)」を運営。Webメディア設計・開発、転職・フリーランス関連の商品プロモーション支援などを手掛ける。ITエンジニア、コンサルタント、Webデザイナー、などのメンバーで運営中。

フリーランスが支払う税金は4種類

フリーランス・個人事業主の節税・税金対策を紹介する前に、まずはフリーランスが支払う税金を解説します。

特に「税金がいくらになるか?の計算方法」と「税金を減らすためにはどの課税対象を減らせばいいのか?」の節税のポイントを確認していきましょう。

1. 所得税および復興特別所得税

| 区分 | 説明 |

|---|---|

| 税金名称 | 所得税・復興特別所得税(2037年まで支払う税金) |

| 対象者 | 1年間の所得が38万以上の人 |

| 納付先 | 税務署 |

| 課税対象 | 1月1日~12月31日の収入(売上)から経費を引いた「所得」が課税対象 |

| 納付期限 | 確定申告を行う毎年1回の3月15日まで 予定納税の場合は、7月末・11月末 |

| 計算方法 | 累進課税制度により、5%~45%が課税される 「課税所得金額(収入ー必要経費ー各種控除)」×「所得税率」ー「控除額」 |

所得税は1年間の所得に対し課せられる税金です。

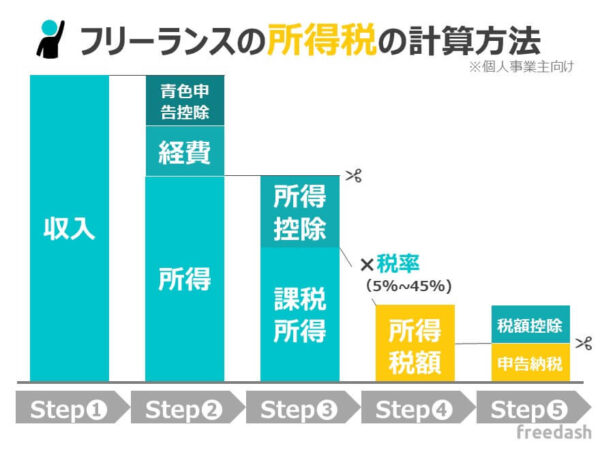

所得税の計算方法は、下記のように「収入-青色申告特別控除-必要経費-所得控除」から導き出せれる課税所得に対し税率が課せられ計算されています。

個人事業主は累進課税という5%~45%と稼げば稼ぐほど税率が上がる仕組みとなっているため税負担が最も大きくなっているという仕組みです。

所得税はフリーランス・個人事業主にとっても最も金額の大きな税金のため、「課税所得」をどれだけ減らせるか?が節税のポイントです!

2. 住民税

| 区分 | 説明 |

|---|---|

| 税金名称 | 住民税 |

| 対象者 | 1年間の所得が33万円以上の人 |

| 納付先 | 役所 |

| 課税対象 | 前年の課税所得金額 |

| 納付期限 | 4期分割(6月末、8月末、10月末、翌年1月末)、または一括 |

| 計算方法 | 「均等割額」:一定金額が課せられる税(合計5,000円程度) 「所得割額」:一定の税率が課せられる税(一律10%) |

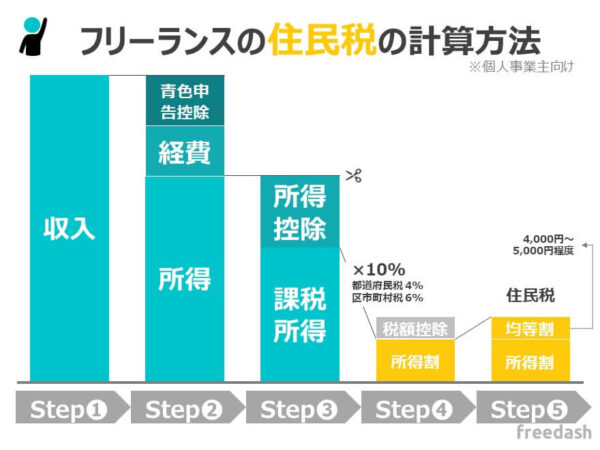

住民税は前年の所得に対し課せられる税金です。

そのため、「前年の所得」であるため節税・税金対策の効力は次年度の住民税に効果が発揮されると覚えておきましょう。

住民税の計算方法は所得税と同じように「収入-青色申告特別控除-必要経費-所得控除」の課税所得に対し税金が課せられます。

違いとしては、課税所得に約10%(都道府民税4%・区市町村税6%)が掛けられます。(※住民税の税額は各自治体により異なりますが、初心者の方はおおよそ10%と覚えておけばいいでしょう)

住民税は所得税に次ぎ10%の課税がかかるため大きな負担です。特に、翌年の住民税から効力が出るため、早めに対策をする必要があるのがポイントです。

3. 個人事業税

| 区分 | 説明 |

|---|---|

| 税金名称 | 個人事業税 |

| 対象者 | 法定業種の対象者のみ 290万以上の所得を超える方 |

| 納付先 | 税務署 |

| 課税対象 | 1月1日~12月31日の収入(売上)から経費を引いた「所得」が課税対象 |

| 納付期限 | 第1期:8月末、第2期11月末 |

| 計算方法 | 課税所得×法定業種の税率(3%~5%) |

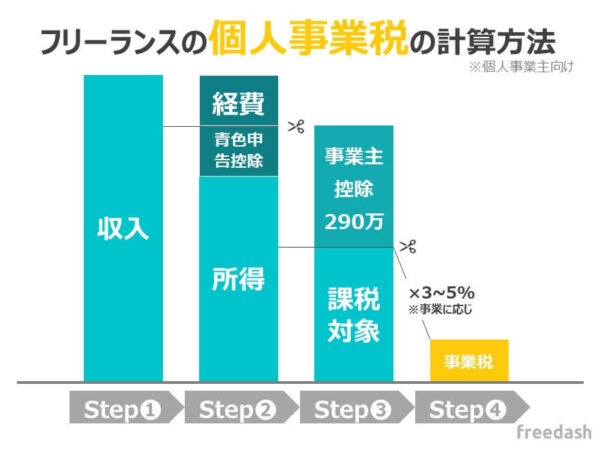

個人事業税は、法定業種という一定の業種の対象者、かつ年間所得が290万円以上の方に課せられる税金です。

個人事業税の計算方法は「収入-青色申告特別控除-必要経費-事業主控除(290万円)」をした課税所得に対し3~5%の税金が課せられます。

事業控除290万円を控除するため、年収所得が290万円以上ない場合は対象外となります。

課税率に関しては、東京都主税局が公開している「個人事業税の法定業種」を参考にしてみてください。

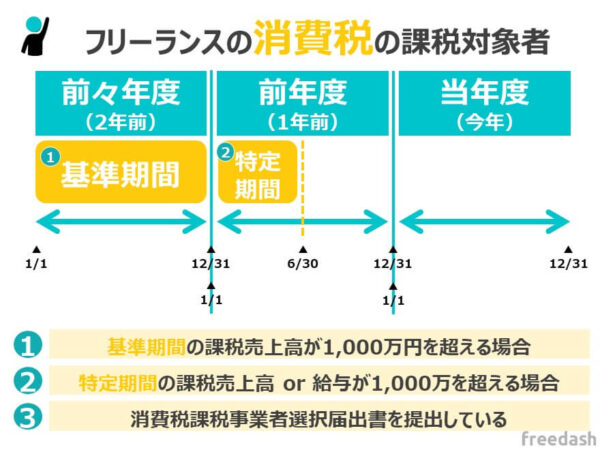

4. 消費税

| 区分 | 説明 |

|---|---|

| 税金名称 | 消費税 |

| 対象者 | 基準期間(課税期間の前々年度)の課税売上が1,000万超える場合 特定期間(前年の1月1日~6月30日)の課税売上が1,000万超える場合 |

| 納付先 | 税務署 |

| 課税対象 | 1月1日~12月31日の収入(売上)から経費を引いた「所得」が課税対象 |

| 納付期限 | 確定申告を行う毎年1回の3月15日まで 振替納税は4月中旬~下旬ごろ |

| 計算方法 | 下記のいずれかを選択 原則課税方式:(課税売上高×8%)ー(課税仕入高×8%) 簡易課税方式:(課税売上高×8%)ー(課税仕入高×8%×みなし仕入れ率) |

消費税は、下記の図のような基準期間(課税期間の前々年度)の売上が1,000万を超える場合に所得に課せられる税金です。

事業開始間もない方は対象外となる人の多いですが、長く個人事業主・フリーランスをやっている人や年間1,000万以上の売上がある方は対象になるので注意しましょう。

フリーランス・個人事業主の方で、税金の種類や仕組み、いくらになるか計算方法を詳しく知りたい方は、初心者向けに図解多めで解説している「フリーランス・個人事業主の税金の種類」も参考にしてください。

また、個人事業主で従業員を雇っている方や、フリーランスエンジニア・ライター・コンサルタントなどエージェントからお給料をもらっている方は「個人事業主の源泉徴収」の考え方を知っておきましょう。

フリーランスの節税・税金対策おすすめ11選

フリーランス・個人事業主の方におすすめな節税対策・税金対策を紹介します。

節税対策の紹介順は下記の評価基準で解説しています。

- 評価基準1. 節税効果:

高い節税効果を発揮する施策であるか? - 評価基準2. 難易度:

初心者でも始めやすい節税対策であるか? - 評価基準3. メリット・デメリット:

対策のメリット・デメリットを考慮し最終的なランキングを設定しています。

節税対策のポイントは無茶をせず「優先順位をつけて効果の高い対策から着手する」ことです。自分の事業の状況や将来性を考えがら、節税計画を立てましょう!

| # | 節税対策 | 節税おすすめ度 |

|---|---|---|

| 1 | 青色申告特別控除 | 5.0 |

| 2 | 必要経費の活用 | 5.0 |

| 3 | 所得控除の活用 | 5.0 |

| 4 | 少額減価償却資産の特例 | 4.5 |

| 5 | 確定拠出年金(iDeCo) | 4.5 |

| 6 | 一般NISA・つみたてNISA | 4.5 |

| 7 | 法人成り(法人化) | 4.0 |

| 8 | マイクロ法人 | 4.0 |

| 9 | 小規模企業共済 | 4.0 |

| 10 | 経営セーフティ共済 | 4.0 |

| 11 | ふるさと納税 | 3.5 |

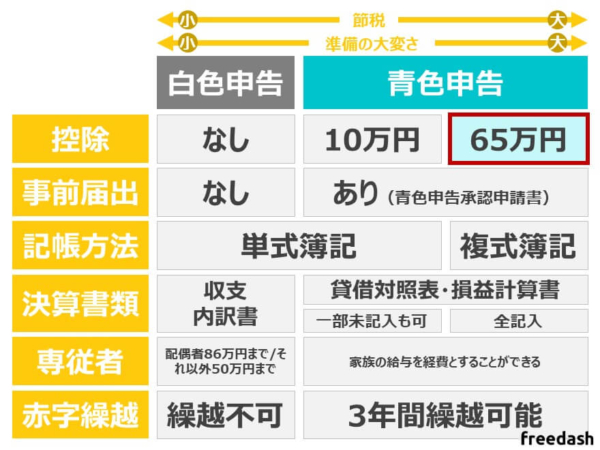

節税1. 青色申告特別控除の活用

青色申告特別控除の節税概要

| 制度名称 | 青色申告特別控除 |

| おすすめ度 | 5.0 |

| 節税効果 | 非常に大きい(最高65万円が控除できる) |

| 難易度 | 複式簿記があるため初心者は大変。ただし、やよいの青色申告オンライン

|

| メリット | 最高65万円控除が可能 赤字繰越が3年間可能 |

| デメリット | 複式簿記の作成が大変 一定の簿記知識が必要 事前届出として青色申告承認申請書の提出が必要 |

個人事業主・フリーランスに最もおすすめしたい節税対策は青色申告特別控除です。

個人事業主は、確定申告の際に白色申告ではなく青色申告を選ぶ事で最大65万円の所得控除を受けることができます。

青色申告と白色申告の違いは、簡単に言えば「白色申告は簡単だけど節税効果が少ない」「青色申告は複雑だけど節税効果が高い」という点です。

「複式簿記は大変そう、簿記知識なんて全くありません」という方は会計ソフトを利用することで、低コストで簿記初心者でも簡単に青色申告書類が作成できます。

初心者でも利用しやすい人気のクラウド型会計ソフトは下記になり、無料で利用できるサービスも多いため是非導入をおすすめします。

\ 人気の青色申告専用の会計ソフト /

| 会計ソフト名 | 概要 | 評判記事 |

|---|---|---|

やよいの青色申告オンライン | 弥生会計が提供する個人事業主向け青色申告クラウド型会計ソフト | 評判 ・口コミ |

freee | freee(フリー)が提供する個人事業主向け青色申告クラウド型会計ソフト | 評判 ・口コミ |

マネーフォワード クラウド確定申告 | マネーフォワードが提供する個人事業主向け青色申告がクラウド型会計ソフト | 評判 ・口コミ |

また、青色申告特別控除を受ける条件として「青色申告承認申請書」の提出が必要です。

個人事業主の開業届の提出時に一緒に出してしまう方法が一番簡単なので、開業届の出し方・書き方で提出方法を確認しておきましょう。

「開業届を既に出している×青色申告承認申請書は出していない」という方は、確定申告時に提出すると簡単なのでフリーランス・個人事業主の確定申告のやり方で提出方法を確認をしましょう。

節税2. 必要経費の活用

必要経費の節税概要

| 対策名称 | 必要経費の活用 |

| おすすめ度 | 5.0 |

| 節税効果 | 非常に大きい(経費次第で大きな節税効果あり) |

| 難易度 | 難易度は高くないが、経費扱いになる支出対象を理解している事や領収書・レシート管理が必須 |

| メリット | 事業に必要な経費は全て控除対象になる 上手くコントロールすれば利益を圧縮できる 家事按分で家賃や携帯代なども控除対象になる |

| デメリット | 勘定科目や仕訳を知らないと経費計上できない 過度な経費計上は税務調査でひっかかる 領収書・レシート管理が必須 |

2番目におすすめしたい節税対策は必要経費の活用です。

必要経費とは事業に関わる支出の事で、個人事業主・フリーランスの方は下記のような支出が経費対象になります。

- 家賃 ※

- 水道光熱費 ※

- 携帯代・スマホ代 ※

- インターネット代 ※

- パソコン代、サーバー代

- ソフトウェア代

- カフェ代(作業で使用した場合)

- 書籍代・学習教材

- セミナー・研修参加費用

- 自宅オフィス用の家具(机、椅子など)、など

※家賃・水道光熱費・携帯代・インターネット代などは、プライベート兼仕事用として使うため、家事按分という計上方法を用います。(例:家賃10万だった場合、仕事として使ったスペースが30%=3万、プライベート用は70%=7万)

事業体によって経費割合率(経費金額÷売上金額)が異なりますが、フリーランスエンジニア、コンサル、デザイナーなどはおおよそ20%~50%が目安になります。

必要経費の計上は事業を継続する上では必須なので、必ず節税対策として実施するようにしましょう。

しかし、注意点としては経費の使い過ぎをして「浪費(無駄な出費)」になってしまう事です。

大前提として、必要経費はあくまで事業を強化するためのものです。

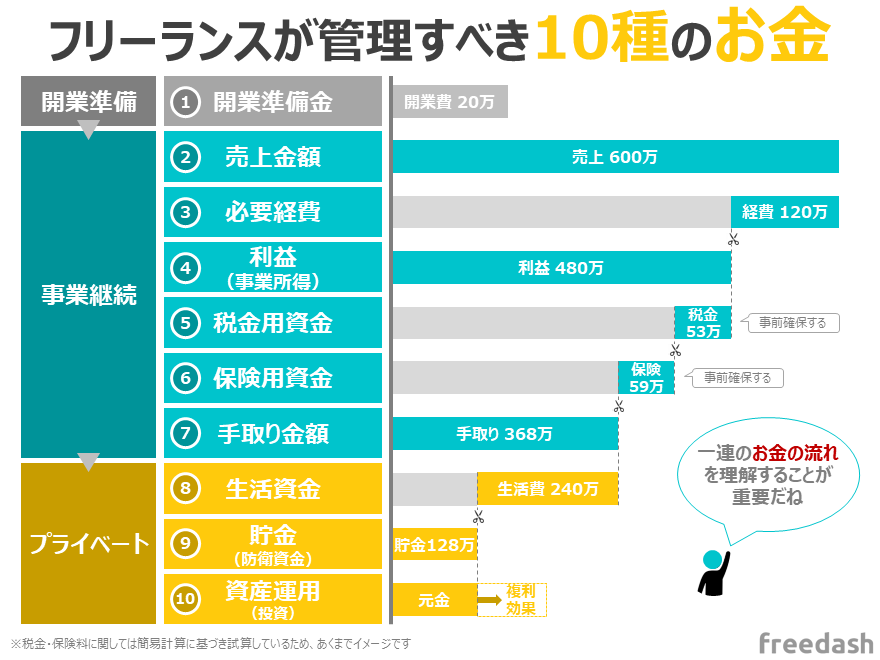

フリーランスは会社員と違い、10種類以上の様々なお金の指標があるため、浪費を回避するために、フリーランスのお金の管理術を身につけておくことをおすすめします。

節税3. 所得控除の活用

所得控除の節税概要

| 対策名称 | 所得控除・税額控除 |

| おすすめ度 | 5.0 |

| 節税効果 | 非常に大きい(人により大きな節税効果あり) |

| 難易度 | 確定申告時に必ず控除ができ難易度は低い |

| メリット | 対象であれば必ず控除ができる 医療費や生命保険料、配偶者控除などが受けられる |

| デメリット | 対象がないと控除できない 申し込みの必要書類を揃えるのが大変 |

必要経費と同時におすすめしたい節税対策が所得控除と税額控除の活用です。

所得控除は15種類、税額控除はとは下記の15種類が存在し、該当すると控除を受けることができます。

所得控除一覧(控除内容・控除金額)

| 所得控除 | 内容 | 控除金額 |

|---|---|---|

| 雑損控除 | 災害、盗難、横領などにより資産の損害を受けた場合の控除 | 下記のいずれか多い方 (1) (損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10% (2) (災害関連支出の金額-保険金等の額)-5万円 |

| 医療費控除 | 自己と生計を一にする配偶者やその他の親族のために医療費を支払った場合の控除 | (実際に支払った医療費の合計額 -(1)の金額)-(2)の金額 ※最高で200万円 (1)保険金などで補てんされる金額 (2)10万円 |

| 社会保険料控除 | 自己または生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合の控除 | 健康保険、国民年金、厚生年金保険で被保険者としての負担分 国民健康保険など |

| 小規模企業共済等掛金控除 | 小規模企業教師アに規定された共済規約に基づく掛金を支払った場合の控除 | 小規模企業共済の掛金 企業型確定拠出年金・個人型確定拠出年金(iDeCo|イデコ)など |

| 生命保険料控除 | 生命保険料、介護医療保険料および個人年金保険料を支払った場合の控除 | 生命保険料分(合計額が12万円を超える場合は12万円になる) |

| 地震保険料 | 特定の損害保険契約等に係る地震等損害部分の保険料または掛金を支払った場合の控除 | 支払った保険料の金額に応じ変動 |

| 寄付金控除 | 国や地方公共団体、特定公益増進法人などに対し、「特定寄附金」を支出した場合の控除 | 次の(1)または(2)のいずれか低い金額 – 2000円 = 寄附金控除額 (1) その年に支出した特定寄附金の額の合計額 (2) その年の総所得金額等の40パーセント相当額 |

| 障害者控除 | 納税者自身、同一生計配偶者または扶養親族が所得税法上の障害者に当てはまる場合の控除 | 障害者:27万円 特別障害者:40万円 同居特別障害者:75万円 |

| 寡婦控除 | 納税者自身が寡婦であるときの控除 | 27万円 |

| ひとり親控除 | 納税者がひとり親であるときの控除 | 35万円 |

| 勤労学生控除 | 納税者自身が勤労学生であるときの控除 | 27万円 |

| 配偶者控除 | 納税者に所得税法上の控除対象配偶者がいる場合の控除 | 900万円以下:38万円|48万円 900万円~950万円:26万円|32万円 950万円~1000万以下:13万円|16万円 |

| 配偶者特別控除 | 配偶者に48万円(令和元年分以前は38万円)を超える所得があるため配偶者控除の適用が受けられないときの特別控除 | 控除額は、控除を受ける納税者本人のその年における合計所得金額および配偶者の合計所得金額に応じて決定 |

| 扶養控除 | 納税者に所得税法上の控除対象扶養親族となる人がいる場合の控除 | 扶養親族の年齢、同居の有無等により決定 |

| 基礎控除 | 確定申告や年末調整において所得税額の計算をする場合に、総所得金額などから差し引くことができる控除 | 2400万円以下:48万円 2400万~2450万円:32万円 2450万~2500万円:16万円 |

上記の一覧をご覧のように、所得控除は該当するものが多ければ多いほど控除額が増えるため、該当するものがないか確認することが大切です。

節税4. 少額減価償却資産の特例の活用

少額減価償却資産の節税概要

| 対策名称 | 少額減価償却資産 |

| おすすめ度 | 4.5 |

| 節税効果 | 減価償却対象があれば大きい ※ただし、特例制度を利用するタイミングが重要 |

| 難易度 | 減価償却に関する知識が必要 タイミングを見極めることが必要 |

| メリット | 30万円未満の減価償却資産を全額損金算入できる |

| デメリット | 減価償却対象が無ければ利用できない |

意外に見落としがちで節税効果が高いのが少額減価償却資産の特例です。

少額減価償却資産の特例とは、30万円未満の減価償却資産において300万円を限度として全額損金算入ができる制度です。

通常、個人事業主・フリーランスが購入した減価償却資産は固定資産として計上し使用可能期間を元に分割して減価償却されます。

しかし、この特例制度により一括支払いしたい事業年度で計上でき節税効果を得ることができます。

節税5. 確定拠出年金(iDeCo)の活用

確定拠出年金(iDeCo)の節税概要

| 対策名称 | 確定拠出年金(iDeCo|イデコ|401k) |

| おすすめ度 | 4.5 |

| 節税効果 | 非常に大きい (ただし、上限額が決まっている) |

| 難易度 | 楽天証券、SBI証券などを利用すれば簡単に手続き可能 |

| メリット | 証券口座を開設すれば毎月簡単に積立ができる 自分で金融商品を選び資産運用できる |

| デメリット | 掛金の上限値が決まっている 受け取り時の出口戦略が必要 |

昨今、政府も積極的にアピールしている初心者でも取組みやすい節税×資産運用が、個人型確定拠出年金(iDeCo|イデコ)です。(401kとも言われます)

個人事業主・フリーランスの場合、毎月5,000円~上限68,000円まで掛金を積み立てることができ、掛金は全額小規模企業共済等掛金控除として扱われるため全額控除対象になります。

更には、通常の運用収益は課税(20.315%)かかりますが非課税になります。

つまり、確定拠出年金は「節税ができ資産運用ができる」とてもおすすめな節税対策であると言えます。

iDeCo(イデコ)は国も進めており、節税・運用収益の非課税の最強セットのお得すぎる制度なので是非活用しよう!おすすめ証券口座は楽天証券とSBI証券だよ!

節税6. 一般NISA・つみたてNISAの活用

一般NISA・つみたてNISAの節税概要

| 対策名称 | 一般NISA・つみたてNISA |

| おすすめ度 | 4.5 |

| 節税効果 | ー(厳密には節税ではない) |

| 難易度 | iDeCo同様に楽天証券・SBI証券であれば簡単利用できる |

| メリット | 運用収益が一定期間まで完全非課税 現金ではなく資産運用ができ福利効果を期待できる |

| デメリット | 所得控除にはならない |

一般NISA・つみたてNISAは、iDeCo同様に毎月一定額を積立し資産運用する制度です。運用収益が一定期間まで非課税になります。

厳密に言うとNISAは掛金が控除されるわけではないため、節税対策として取り上げられない事が多いですが、後述する節税対策よりも余剰資金を充てる優先度が高いことからこちらに掲載しています。

後述する小規模企業共済などよりも、余った利益はまずはNISAに投資する方が非課税枠の資産運用ができるため得策だよ!

節税7. 法人成り(法人化)

法人成り・法人化の節税概要

| 対策名称 | 法人成り・法人化 |

| おすすめ度 | 4.0 |

| 節税効果 | 個人事業主の累進課税から法人化することで変わるため、事業所得の額により効果が大きくなる |

| 難易度 | 事業所得の額に応じ個人事業主が有利に働くこともあるため、タイミングや計算スキルが必要 |

| メリット | 累進課税ではなくなる 法人化することにより対外的な信用があがる |

| デメリット | 個人事業主の方が節税優遇される場合もある 一定の事業所得がないと効果がない 法人設立費用が発生する |

法人成りとは個人事業主の自営業者やフリーランスが法人の形態に切り替える事を言います。

個人事業主の場合は累進課税という5%~45%の稼げば稼ぐほど税率が上がる仕組みとなっています。

一方で法人になると実効税率として平準化されるため、一定の事業所得になると法人設立した方が税制優遇される場合が多いです。

しかし、法人設立には開業資金が必要だったり、個人事業主と法人のどちらが適切かを見極めることが難しいためしっかりとした思案が必要です。

別記事で法人成りのタイミングを個人事業主と法人の違いを踏まえながら解説しているので気になる方はご覧ください。

節税8. マイクロ法人の設立

マイクロ法人の節税概要

| 対策名称 | マイクロ法人 |

| おすすめ度 | 4.0 |

| 節税効果 | 個人事業主として高額な収入を得ている場合や健康保険料が高くなっている場合は効果が高い |

| 難易度 | 会社設立の知識や2つ以上の事業収入が必須 |

| メリット | 社会保険料を安くすることができる 厚生年金に加入する事ができる |

| デメリット | 会社の設立費用がかかる 事業収入が2本以上必要 |

最近話題の節税対策がマイクロ法人の設立です。

マイクロ法人とは個人事業主と法人の2つの顔を持ちながら二刀流の形式で事業を行う形態です。

マイクロ法人は会社の経営・規模拡大を目的とするのではなく、あくまで節税を目的とし設立するため「小さな法人」という意味を持っています。

別記事でマイクロ法人の作り方を解説しているため気になる方はご覧ください。

節税9. 小規模企業共済の加入

小規模企業共済の節税概要

| 対策名称 | 小規模企業共済 |

| おすすめ度 | 4.0 |

| 節税効果 | 年間84万円までの掛金控除が可能 |

| 難易度 | 積立開始タイミングや解約タイミングを見極める必要がある。 |

| メリット | 掛金の全額が所得控除され節税効果が高い 掛金は加入後でも増減可能 共済金の受取りは一括・分割で選べる |

| デメリット | 納付期間が12ヵ月未満の場合は掛け捨てになる 20年未満で解約すると元本割れをしてしまう 解約時は退職所得もしくは雑所得で課税される |

これまで説明した節税対策を行い、まだ利益に余裕のある方は小規模企業共済がおすすめです。

小規模企業共済とは、中小機構が運営する会社経営者・会社役員、自営業者、個人事業主向けの「節税ができる退職制度」です。

毎月1,000円から7万円まで自由に積立が設定でき、年間84万円まで積立が可能で掛金は全て全額控除になります。

一方で注意点としては、12ヵ月以内の解約は掛け捨てになってしまう事や、20年未満の解約は元本割れリスクがある点は注意しましょう。

小規模企業共済は少々複雑な制度であり注意点も複数あるため、下記記事の解説記事も参考にしてみてください。

節税10. 経営セーフティ共済(中小企業倒産防止共済)の加入

経営セーフティ共済の節税概要

| 対策名称 | 経営セーフティ共済 |

| おすすめ度 | 4.0 |

| 節税効果 | 5,000円から20万円の800万円まで積立が可能 |

| 難易度 | 積立開始タイミングや解約タイミングを見極める必要がある。 |

| メリット | 掛金を損金、または必要経費にできる 加入40カ月で掛金が全額戻ってくる 無担保・無保証人で掛金の10倍まで借入ができる |

| デメリット | 40カ月未満で契約すると全額戻ってこない 解約手当金は益金になってしまう 解約のタイミングを見極める出口戦略が必要 |

万が一の時のお金を借りながら節税ができるおすすめの対策が、経営セーフティ共済です。

経営セーフティ共済(中小企業倒産防止共済)とは、法人経営者や自営業者、個人事業主などの方が不測の事態に直面した際に必要となる事業資金を借り入れできる共済制度です。

毎月自由な積立額が設定でき全て控除対象となります。

一方で、解約時に受け取る解約手当金は益金になってしまうため実質税金の繰延になっている点は注意が必要です。

下記記事で利用におけるコツを紹介しているのでご覧ください。

節税11. ふるさと納税の活用

ふるさと納税の節税概要

| 対策名称 | ふるさと納税 |

| おすすめ度 | 3.5 |

| 節税効果 | ー(翌年に所得税・住民税が控除されるが、寄附金から2,000円を引いた金額が戻ってくる仕組みのため厳密には節税ではない) |

| 難易度 | 楽天ふるさと納税やさとふるなどで簡単に寄付金申し込み可能 |

| メリット | 地方自治体の特産品がほぼ無料で受け取れる |

| デメリット | 支払う際は手元の資金から払わなければいけない |

ふるさと納税は自分で地方自治体を選び寄附金を支払うことで、寄附金額-2000円の金額を所得税・住民税から控除できる制度です。

寄附金を支払うことで各自治体から地方の特産品がもらえるため大変お得な制度となっています。

しかし、支払った寄附金額が戻ってくるような形であるため厳密には節税ではない点は留意しておきましょう。

とはいえ、ふるさと納税はデメリットがほぼないから、やっておいた方がいいよ!筆者はいつもマスカットや梨などの果物をもらっています笑

フリーランスの節税効果を高める裏ワザ

個人事業主・フリーランス・自営業の方におすすめな節税対策を解説しましたが、更にステップアップ編として「節税効果を高めるための裏ワザとコツ」を解説します。

節税対策は知恵を絞りながら自分なりの施策を練っていくことが効果最大化のポイントです。

- 経費を増やして税金を減らす

- 家事按分を有効活用する

- 会計ソフトを使ってお金の見える化をする

- フリーランスエージェントを使って保険料を軽減する

裏ワザ1. 経費を増やして税金を減らす

節税効果を高める裏ワザは経費を増やすことで税金を減らす事です。

節税をする最大の目的は最終的な手取りを増やしていくことにあります。

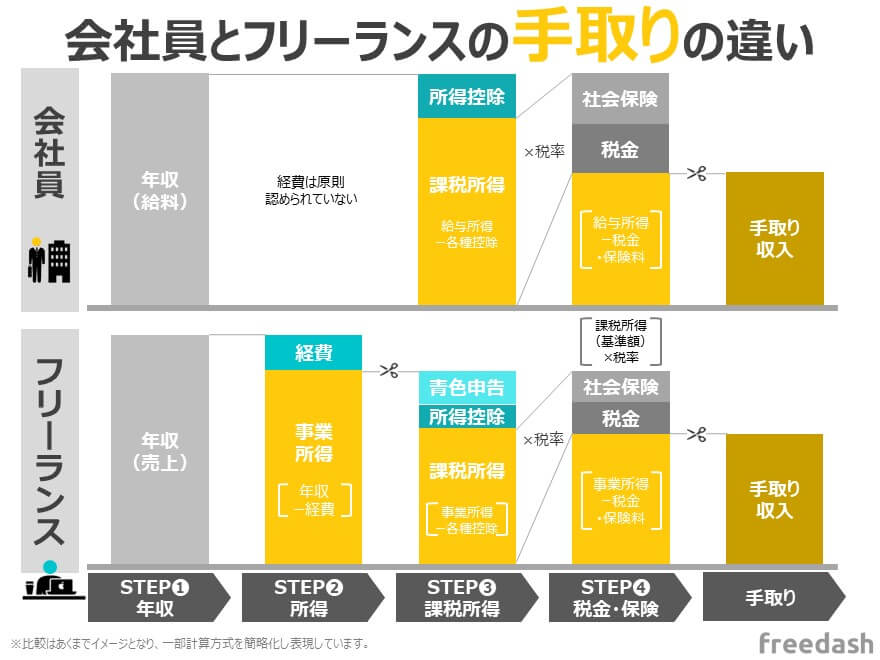

下記はフリーランス・個人事業主と会社員との手取りの違いです。

ご覧のように、フリーランスだけは「経費」「青色申告特別控除」が使える事がわかります。

前述したように青色申告特別控除は最大65万円となり上限がありますが、経費に関してはありません。(その人次第です)

つまり、言い方を変えると、上限のない経費を使えることこそがフリーランスの特権だという事です。

そして、手取りの計算表をご覧のように、節税の基本の考え方として「経費を増やせば増やすほど課税所得は減り税金が減る」という効果の最大化に繋がるのです。

一方で、注意点は「経費=浪費」にならないように、必要なものだけ、支出をしていくことが重要だよ!

裏ワザ2. 家事按分を有効活用する

仕事とプライベートの支出を分割して計上する家事按分は節税効果を高めながらお得に経費計上する裏ワザになります。

個人事業主フリーランスや自営業者の場合、自宅を事業所として使っている人も多いため、事業とプライベートのいずれでも利用する支出が出てきてしまいます。

代表例で言うと、家賃や携帯代、光熱費、インターネット代金のようなものがあるのですが、それらを家事按分(仕事とプライベートでそれぞれどれくらい使ったか按分すること)そして経費計上することができます。

家事按分の計算例

家賃10万円の家事按分例です。(あくまで概算の例)

- 家賃:月額10万円

- 部屋の大きさ:50平米

- プライベート利用:35平米

- 仕事利用:10平米

上記のように、仕事で使っている部屋のスペースを基準とした場合、10平米÷50平米=20%分を仕事の必要経費扱いとみなすとします。

その場合、月額10万円 × 20% = 月額2万円、が経費として計上可能になります。

家事按分を上手く使えば、会社員にはないフリーランスの特権が使えるのでおすすめです!

裏ワザ3. 会計ソフトでお金の見える化をする

会計ソフトを導入して売上・経費・利益などお金をいつでもどこでも見えるようにする、という事も節税をするうえでとても大切なポイントです。

節税対策に失敗する例として、「そもそもどれくらいの売上・経費になっているかわからない」と現状理解をしないで対策ばかり考えてしまい蓋を開けると効果が薄い、という場合があります。

このような失敗を回避するためにおすすめなのが「クラウド型会計ソフト」です。

クラウド型会計ソフト導入のメリット

- PCやスマホなどインターネットに接続でれきば、いつもでどこでも売上・経費・利益が見れる

- 簿記初心者でも簡単に帳簿・仕訳ができる

- クレジットカード支払いや銀行支払いなど自動連携・自動仕訳が可能

- ステップごとに確定申告初心者でも簡単に書類作成ができる

- 会計処理に関わる業務負担・業務工数を大幅削減できる

上記のように会計ソフト導入により、事業のお金を効率的に管理することができます。

上記のようにお金が見えるようになることは節税対策をする基本として必ず準備しておきましょう。

個人事業主向け会計ソフトでおすすめなのはやよいの青色申告オンライン

![]() 」「freee」になります。

」「freee」になります。

詳しいサービス特徴や機能比較を知りたい方は下記記事のおすすめ会計ソフトをご覧ください。

節税対策をする際は経費の使い過ぎの「浪費」に注意!

節税対策をするうえで「経費の使い過ぎ(=浪費)」だけは注意してください!

節税対策初心者の方に最も多い失敗例は、経費を使えば使うほど節税できる!と本質を間違えて捉え出費ばかりをしてしまう事です。

必要のない支出はただの“浪費”です

わかっているようで節税をしていると必ず陥る落とし穴なので改めて肝に銘じておきましょう。

節税の真の目的は最終的に入ってくるお金を増加させていくことにあるため、売上・経費・利益・投資などの様々なお金を全体最適で見ていかないといけません。

当サイトでは、浪費癖がつかないようフリーランス独自の10種類のお金の管理術を身につけることをおすすめしています。

詳細が気になる方は下記記事をご参考にしてください。

まとめ

最後にまとめです。

改めて個人事業主・自営業・フリーランスの方におすすめな節税対策&裏ワザを一覧形式で振り返りましょう。

| # | 節税対策 | 節税おすすめ度 |

|---|---|---|

| 1 | 青色申告特別控除 | 5.0 |

| 2 | 必要経費の活用 | 5.0 |

| 3 | 所得控除の活用 | 5.0 |

| 4 | 少額減価償却資産の特例 | 4.5 |

| 5 | 確定拠出年金(iDeCo) | 4.5 |

| 6 | 一般NISA・つみたてNISA | 4.5 |

| 7 | 法人成り(法人化) | 4.0 |

| 8 | マイクロ法人 | 4.0 |

| 9 | 小規模企業共済 | 4.0 |

| 10 | 経営セーフティ共済 | 4.0 |

| 11 | ふるさと納税 | 3.5 |

他の関連記事は下記を参考にしてください。

“稼げる”フリーランスになりたい人へ

フリーダッシュでは「“稼げる”フリーランスになる独立方法や戦略」をステップごとに解説しているので気になる記事を読んでみてください。

\ まずは全体像を把握しよう /

フリーランスになるための独立準備リスト

| フリーランスを知る | フリーランスの意味・種類(個人事業主・副業・複業・法人) |

|---|---|

| フリーランスと会社員の違い | |

| 国内フリーランスの人口規模 | |

| 仕事を知る | フリーランスの仕事(全職種28選) |

| 稼げるフリーランスエンジニアの極意 | |

| 稼げるフリーランスコンサルタント極意 | |

| 稼げるフリーランスデザイナー極意 | |

| 会社を退職する | 退職前の手続きと必要書類 |

| 退職後の手続きと必要書類 | |

| 開業届を出す | 開業届・青色申告承認申請の提出 |

| 個人事業主・法人の決定 | |

| 屋号の決定 | |

| 税金・確定申告を知る | 税金の理解 |

| 確定申告の理解 | |

| 青色申告と白色申告の違い | |

| 源泉徴収の理解 | |

| 会計ソフトの選定・導入 | |

| マイクロ法人の理解(節税対策) | |

| フリーランスのお金の管理術の習得 | |

| 保険・年金を知る | 国民健康保険の切り替え・加入 |

| 国民年金保険の切り替え・加入 | |

| 失業保険の申請 | |

| フリーランス協会の理解 | |

| 社会保険削減サービス | |

| 案件を獲得する | フリーランスエージェントの仕組みを知る |

| エンジニア向けフリーランスエージェントに無料登録する | |

| フリーコンサルタントエージェントに無料登録する | |

| デザイナー案件に強いフリーランスエージェントに無料登録する | |

| マーケティング案件に強いフリーランスエージェントに無料登録する | |

| 職場環境を整える | 事業所登録、バーチャルオフィス |

| 印鑑作成 | |

| 見積書・請求書・契約書・納品書のひな型作成 | |

| 事業用銀行口座・クレジットカード作成 | |

| 営業関連(名刺、SNS、ポートフォリオ、Webサイト) |

▼フリーランスを目指す全ての方へ

フリーランスを目指している人は、しっかりとした独立準備を計画的かつ効率的・効果的に行っていきましょう。ステップごとに全体の独立手順を解説している「フリーランスになる方法」も併せてご覧ください。

▼フリーランスエージェントを徹底比較しよう!

世の中には数万社以上のフリーランス向けサービスが存在します。当サイトで最もおすすめしているエージェントサービスを知りたい方は「フリーランスエージェントおすすめ徹底比較」も同時にご覧ください。

転職エージェント | 転職サイト | 20代転職 | 30代転職 | 40代転職 | 50代転職 | 第二新卒転職 | ハイクラス転職 | 外資系転職 | 海外転職 | コンサルタント転職 | ITエンジニア転職 | 20代IT転職 | 30代IT転職 | 40代IT転職 | ゲーム業界転職 | インフラエンジニア転職 | 女性向け転職 | 未経験向け転職 | 公認会計士転職 | 不動産転職

フリーランスエージェントおすすめ比較記事

フリーランス | フリーコンサルタント| SAPフリーランス | PM・PMOフリーランス | フリーランスデザイナー | フリーランスマーケティング

- エンジニア向けフリーランスエージェント

レバテックフリーランス | ITプロパートナーズ | PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

| PE-BANK | ギークスジョブ | フォスターフリーランス | TechStock | Midworks | クラウドワークステック | エンジニアルート | ポテパンフリーランス | エンジニアファクトリー | エクストリームフリーランス | フューチャリズム | ハイプロテック | テックタレントフリーランス | ココナラエージェント | ココナラテック | テックビズフリーランス | エンジニアスタイル | ランサーズテックエージェント | Anycrew(エニィクルー)

- コンサルタント向けフリーランスエージェント

コンサルフリー(CONSULFREE) | ハイパフォーマーコンサルタント | フリーコンサルタント.jp | プロフェッショナルハブ | ランサーズプロフェッショナルエージェント(旧:POD) | Strategy Consultant Bank | foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

| foRPro(フォープロ) | コンサルデータバンク | ProConnect(プロコネクト) | ハイタレント

- フリーランスエージェントノウハウ

- フリーランス独立前、独立後の必要書類と準備事項

- フリーランスITエンジニア関連記事

- フリーランスコンサルタント関連記事

- フリーランスデザイナー関連記事